дивидендная доходность

ТОП-10 дивидендных акций по версии Сбера [апрель 2024]

- 12 апреля 2024, 18:51

- |

⚡Сбер (а если точнее, его исследовательское подразделение SberCIB) только что обновил свою подборку из 10 самых перспективных дивидендных акций на рынке РФ.

👉В последний раз эта подборка публиковалась в конце февраля (тогда в неё вошли 9 потенциальных «дивидендных фишек»), и вот теперь Сбер знатно перетряхнул свой ТОП: из него были исключены три компании, а добавлены — сразу четыре.

Подпишитесь на мой авторский телеграм-канал, чтобы быть в курсе самых интересных биржевых новостей и стратегий.

![ТОП-10 дивидендных акций по версии Сбера [апрель 2024] ТОП-10 дивидендных акций по версии Сбера [апрель 2024]](/uploads/2024/images/21/79/60/2024/04/12/be9acd.webp)

Я воспользовался списком акций от SberCIB и добавил собственных комментариев. Расположу акции от самой низкой ожидаемой дивдоходности до самой высокой — чтобы было интереснее. Итак, открывает нашу сегодняшнюю подборку...

💎10. Сбер

🤑Ожидаемая дивдоходность: 11,1%

Ага, «внезапно». На 10-м месте сам зелёный гигант нашего рынка, причем Сберовские аналитики скромно делают сноску, что Сбер появился в ТОПе благодаря консенсус-прогнозу СПбМТСБ (Санкт-Петербургской международной товарно-сырьевой биржи). А они типа ни при чём.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 4 )

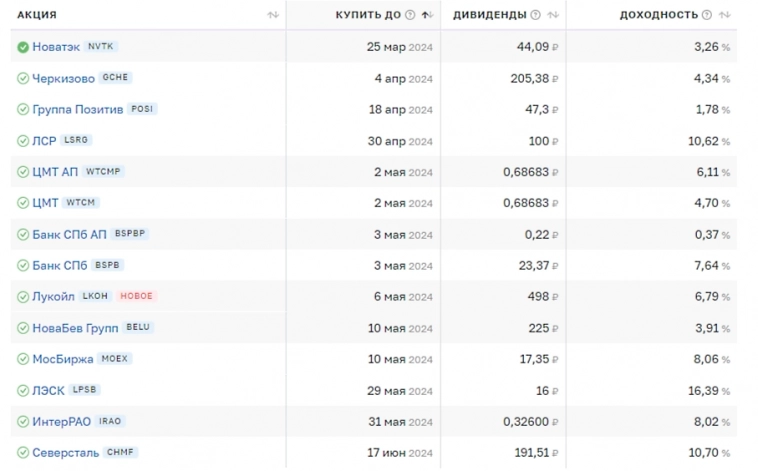

Объявленные дивиденды - 12 компаний

- 22 марта 2024, 21:25

- |

Продолжаю следить за объявлением дивидендов советами директоров, на данный момент актуальны дивиденды по 12 компаниям:

1. Новатэк 44,09руб ДД3,2% купить до 25.03.2024

2. Черкизово 205,38руб ДД4,3% купить до 04.04.2024

3. Группа Позитив 47,3р ДД1,8% купить до 18.04.2024

4. ЛСР 100р ДД10,6% купить до 30.04.2024

5. ЦМТ АП 0,68683р ДД6,1% купить до 02.05.2024

ЦМТ 0,68683р ДД4,4% купить до 02.05.2024

6. Банк СПб АП 0,22р ДД0,4% купить до 03.05.2024

Банк СПб 23,37р ДД7,6% купить до 03.05.2024

7. Лукойл 498р ДД6,8% купить до 06.05.2024

8. НоваБев Групп 225р ДД3,8% купить до 10.05.2024

9. МосБиржа 17,35руб ДД8,1% купить до 10.05.2024

10. ЛЭСК 16руб ДД18,0% купить до 29.05.2024

11. Интер РАО 0,326р ДД8,0% купить до 31.05.2024

12. Северсталь 191,51руб ДД10,9% купить до 17.06.2024

Практически каждый день появляются новые значимые дивидендные новости. Продолжаю следить, надеяться и верить. Пока возлагаю надежды на большой дивидендный сезон 2024. Посмотрим!

22.03.2024 Станислав Райт - Русский Инвестор

( Читать дальше )

Про дивидендную корову Транснефть, дд на коленке

- 14 марта 2024, 22:35

- |

Ввиду сегодняшней коррекции по рынку и снижению большинства компаний выделил несколько интересных под дивидендный сезон. В этой статье речь пойдет про одну из них, а именно, как Вы уже поняли из названия, про компанию Транснефть.

«Транснефть» является крупнейшей в мире трубопроводной компанией в области транспортировки нефти и нефтепродуктов.

В статье будут грубые прикидки и мысли в слух, так как предыдущие отчеты компания скрыла, а за 2023 год раскрыла только сокращенную промежуточную и ! неаудированную отчетность только за 9 месяцев:

( Читать дальше )

Какие дивиденды будут в 2024 году

- 29 февраля 2024, 09:12

- |

Ближайшие выплаты дивидендов: весна 2024 года

Завтра уже весна и нужно выяснить сколько заплатят дивидендов и какие компании.( Читать дальше )

Акции с самой большой дивидендной доходностью

- 17 февраля 2024, 13:29

- |

Аналитики ВТБ снова радуют нас и на этот раз они отобрали 20 российских акций с наибольшей дивидендной доходностью на следующие 12 месяцев.

- Сургутнефтегаз-п 21,1%

- Северсталь 16,2%

- Мечел-п 14,9%

- ЮМГ 14,2%

- Лукойл 13,4%

- НЛМК 13,4%

- Башнефть-п 13,3%

- Сбербанк 12,6%

- Сбербанк-п 12,6%

- Мать и Дитя 12,3%

- МТС 12,2%

- Эталон 11,9%

- Газпром 11,4%

- Транснефть-п 11,2%

- Башнефть 11,1%

- ЛСР 10,6%

- Novabev Group 10,6%

- Ренессанс Страхование 10,2%

- Газпром нефть 9,8%

- Ростелеком-п 9,6%

Сверил новый прогноз ВТБ со старым, в целом данные совпадают. Заметил только появление ЮМГ, и исчезновение ЕвроМедЦентра. шютка 😂

16.02.2024 Станислав Райт — Русский инвестор

Если вам интересна тема инвестиций, ранней пенсии, финансовой независимости, то вы можете подписаться на мой канал в Телеграмм. Там намного больше публикаций на данную тему, и можно прочитать практически обо всех семи годах инвестирования. К сожалению, на smartlab я начал выкладывать свои посты только недавно.

( Читать дальше )

Дивидендные перспективы по акциям ЕМС представляются радужными - Риком-Траст

- 01 февраля 2024, 17:07

- |

Многие участники рынка и инвесторы опасались, что в первые дни и недели после завершения переезда акции «Юнайтед Медикал Груп» могут оказаться в зоне риска из-за возможного навеса продавцов, которые ранее не имели возможности торговать бумагами. Существовал риск повышенной волатильности акций, но сегодня стало понятно: все эти опасения оказались напрасными.

Мы рекомендуем накапливать бумаги ЕМС. Дивидендные перспективы видятся нам крайне радужными: дивидендная политика предполагает выплату 100% чистой прибыли по МСФО, но из-за иностранной юрисдикции компания приостановила платежи.

( Читать дальше )

4,9 трлн рублей: дивидендная доходность российского фондового рынка по итогам выплат за 2023 год может составить 8,9%

- 29 января 2024, 10:44

- |

Почти 3,1 трлн руб. (64% всех выплат) может прийтись на нефтегазовый сектор, доходность которого станет лучшей на российском рынке и составит ~11,4%.

Следом идёт сектор телекомов с потенциальной доходностью в 11%, объём выплат может достичь 90,5 млрд руб.

Замыкает тройку лидеров сектор финансов с ожидаемыми совокупными дивидендами в размере 815 млрд руб. и доходностью 9,4%. Дивдоходность сектора могла быть выше, но влияет отсутствие выплат ВТБ и TCS Group.

📍Что касается отдельных компаний, то лидером могут стать привилегированные акции Сургутнефтегаза. Инвесторы могут получить ~13 руб. на акцию, дивдоходность 22,9%.

Далее:

ЛУКОЙЛ – 1100 руб. на акцию, 16,3% дивдоходность

Башнефть, ап – 290 руб., 14%

МТС – 34 руб., 13,4%

Транснефти – 21 000 руб., 13,4%

💡Совокупная доходность по итогам 2024 года, по нашим первым оценкам, может превысить 10%. Вклад нефтегазового сектора сократится до 56%, но доля сектора горной добычи и металлурги увеличится до 15%.

( Читать дальше )

Недвижимость хороша не доходностью, а надежностью

- 21 января 2024, 10:58

- |

Доступные рядовым частным инвесторам квартиры, комнаты и земельные участки по отдаче отстали от облигаций, вкладов и дивидендов по ряду акций.

Но профессионалы рынка не унывают: во-первых, на долгосрочном горизонте у реал-эстейт есть все шансы показать себя с хорошей стороны. Во-вторых, психологически недвижимость манит надежностью и простотой извлечения дохода. В-третьих, это редкий вид инвестиций, который, в случае чего, можно использовать непосредственно для личного потребления. В-четвертых, рублевые цены на квадратные метры практически никогда не падают, ну разве что ненадолго снижаются. А значит, инвесторы в данный вид активов никогда не переведутся.

Конференция «Итоги рынка недвижимости за 2023 год» Национальной палаты недвижимости (НПН), несмотря на громкое название, честно говоря, на федеральный уровень не вышла. Но зато на мероприятии подробно обсудили жилье и апартаменты северной столицы, Ленинградской области, а так же затронули несколько территорий Северо-Запада. Кроме того, тенденции характерные для данного региона можно распространить на всю Россию, правда делать это придется самостоятельно.

( Читать дальше )

ТОП-7 дивидендных акций на 2024 год от аналитиков Сбера

- 30 декабря 2023, 09:21

- |

Вчера мы обсудили, какие акции могут стать лучшим выбором на 2024-й по версии экспертов из БКС.

⚡А буквально только что аналитики из SberCIB Investment Research представили свою обновлённую стратегию на будущий год, рассмотрев несколько сценариев для российской и мировой экономики: «мягкую посадку» (он же базовый сценарий), «рост бюджетных расходов» (он же рисковый сценарий) и «жесткую посадку».

Приглашаю подписаться на мой авторский тг-канал, чтобы быть в курсе самых интересных биржевых новостей и стратегий.

Профи из Сбера также учли возможность мировой рецессии, которая затронет и мировую экономику, и экономику РФ.

💼Исходя из возможных последствий этих сценариев (подробно перечислять я их не буду), эксперты SberCIB составили портфель, по их мнению наиболее устойчивый к рискам 2024 года. В том числе, в этот портфель они предлагают включить акции с высокой потенциальной дивидендной доходностью. При этом аналитики уточняют, что они ориентируются на акции, по которым размер дивидендов превышает доходность пятилетних ОФЗ.

( Читать дальше )

Дивиденды: Путь к Финансовой Устойчивости

- 17 ноября 2023, 23:33

- |

В мире финансов и инвестиций, одно из ключевых слов, которое многие инвесторы придерживаются, — это дивиденды. Эти ежегодные выплаты от компаний долгое время служат надежным источником дохода для инвесторов, стремящихся обеспечить себе финансовую устойчивость. В этой статье мы исследуем, почему дивиденды стали неотъемлемой частью стратегии инвестирования и как они могут стать вашим ключом к успешному финансовому будущему.

Дивиденды: ОсновыЧто такое дивиденды?

Давайте начнем с основ. Дивиденды представляют собой долю прибыли, которую компания выплачивает своим акционерам. Эти выплаты являются своего рода «бонусом» для инвесторов, демонстрируя финансовую стабильность и уверенность в своем успехе. В отличие от изменчивых рыночных условий, дивиденды предоставляют постоянный доход, что делает их привлекательным вложением для тех, кто ценит стабильность.

Преимущества инвестирования в дивидендные акции1. Стабильность дохода

Одним из ключевых преимуществ дивидендных акций является стабильность дохода. Времена финансовых потрясений и колебаний на рынке могут быть трудными, но дивиденды предоставляют постоянный поток дохода даже в сложных условиях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал