SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

дивдоходность

Приостановка сертификации СП-2 - негативная новость для динамики акций Газпрома в краткосрочной перспективе - Атон

- 24 февраля 2022, 11:09

- |

Сертификация Северного потока-2 приостановлена на неопределенный срок

22 февраля Германия приостановила сертификацию газопровода Северный поток-2 на фоне признания Москвой независимости ДНР и ЛНР. Трубопровод должен будет заново пройти оценку безопасности снабжения. 23 февраля министр экономики и вице-канцлер Германии Роберт Хабек заявил о возможности полной остановки проекта СП-2, пояснив, что данное решение не означает, что газопровод никогда не будет запущен. Кроме того, президент США Джо Байден приказал своей администрации ввести санкции против компании Nord Stream 2 AG и ее должностных лиц. В то же время пресс-секретарь Белого дома Джен Псаки отметила, что заявления США на этот счет касаются только настоящего времени.

22 февраля Германия приостановила сертификацию газопровода Северный поток-2 на фоне признания Москвой независимости ДНР и ЛНР. Трубопровод должен будет заново пройти оценку безопасности снабжения. 23 февраля министр экономики и вице-канцлер Германии Роберт Хабек заявил о возможности полной остановки проекта СП-2, пояснив, что данное решение не означает, что газопровод никогда не будет запущен. Кроме того, президент США Джо Байден приказал своей администрации ввести санкции против компании Nord Stream 2 AG и ее должностных лиц. В то же время пресс-секретарь Белого дома Джен Псаки отметила, что заявления США на этот счет касаются только настоящего времени.

Мы считаем данную новость негативной для динамики акций в краткосрочной перспективе, отмечая при этом возможность возобновления сертификации после нормализации политической ситуации. Цены на газ в Европе вчера превысили отметку $1 000/тыс. куб. м и, по нашему мнению, продолжат тестировать новые рекордные уровни. Газпром торгуется с консенсус-мультипликатором EV/EBITDA 2022П 2.5x, с дивидендной доходностью 20%.Атон

- комментировать

- Комментарии ( 3 )

ММК отчитается в понедельник, 28 февраля - Атон

- 24 февраля 2022, 10:34

- |

ММК должна опубликовать свои финансовые результаты в понедельник 28 февраля.

По нашим прогнозам, выручка составит $3 145 млн (+4% кв/кв), EBITDA — $950 млн (-18% кв/кв), а рентабельность EBITDA — 30% (-8 пп относительно 3К21). Свободный денежный поток, по нашим оценкам, составит $400 млн на фоне роста капзатрат (+64% кв/кв, по нашим подсчетам). Квартальная дивидендная доходность должна составить 5.3% при выплате 100% FCFАтон

Про дивиденды. Мнение.

- 24 февраля 2022, 08:43

- |

Про дивиденды.

Война — огромные расходы,

финансируемые займами (Россия отрезана от внешних займов),

ростом налогов и

печатным станком.

Тем, кто рассчитывает на рекордные дивы:

большие сомнения, что акционеры полностью получат все дивы за 2021г.,

которые планировали.

Первым своё слово уже сказал ВТБ.

Пишите Ваши комментарии в этом посте или на телеграмм.

t.me/OlegTrading

Рекламы на телеграмм нет, ничего на телеграмм не продаю: хобби.

С уважением,

Олег.

Акции Газпром нефти привлекательны для покупки - Финам

- 22 февраля 2022, 20:24

- |

Акции «Газпром нефти», как и весь российский рынок, в последние месяцы оказались под существенным давлением из-за тяжелой ситуации вокруг Украины. На данный момент введение новых санкций выглядит практически неизбежным, однако мы полагаем, что ограничение против экспорта российской нефти маловероятны из-за ее слишком высокой доли на мировом рынке. На этом фоне мы считаем нефтегазовый сектор в целом и акции «Газпром нефти» в частности привлекательными для покупки в расчете на отскок после стабилизации.

Мы повышаем рекомендацию по акциям «Газпром нефти» с «Держать» до «Покупать» и сохраняем целевую цену 542,8 руб. Повышение рекомендации связано со снижением акций нефтяника из-за геополитической напряженности, хотя, на наш взгляд, нефтегазовый сектор будет страдать от ее возможных последствий в последнюю очередь.

«Газпром нефть» — третья в России компания по объему добычи нефти. Кроме того, ее деятельность охватывает добычу природного газа, нефтепереработку, розничную реализацию топлива и нефтехимию.

( Читать дальше )

Мы повышаем рекомендацию по акциям «Газпром нефти» с «Держать» до «Покупать» и сохраняем целевую цену 542,8 руб. Повышение рекомендации связано со снижением акций нефтяника из-за геополитической напряженности, хотя, на наш взгляд, нефтегазовый сектор будет страдать от ее возможных последствий в последнюю очередь.

«Газпром нефть» — третья в России компания по объему добычи нефти. Кроме того, ее деятельность охватывает добычу природного газа, нефтепереработку, розничную реализацию топлива и нефтехимию.

( Читать дальше )

ВТБ неплохо отчитался за 4 квартал, но планы по дивидендам не озвучены - Финам

- 22 февраля 2022, 20:07

- |

ВТБ представил хороший финансовый отчет за IV квартал 2021 г.

Чистая прибыль банка составила 69,8 млрд руб. против лишь 16,2 млрд руб. в аналогичном периоде 2020 г. и оказалась несколько выше консенсус-прогноза. При этом за 2021 г. в целом показатель вырос в 4,3 раза до 327,4 млрд руб., а рентабельность собственного капитала (ROE) составила 16,5%.

Результат был обусловлен неплохой динамикой показателей по всем основным направлениям деятельности, кроме того, улучшение экономической ситуации в РФ позволило существенно сократить расходы на кредитный риск.

( Читать дальше )

Чистая прибыль банка составила 69,8 млрд руб. против лишь 16,2 млрд руб. в аналогичном периоде 2020 г. и оказалась несколько выше консенсус-прогноза. При этом за 2021 г. в целом показатель вырос в 4,3 раза до 327,4 млрд руб., а рентабельность собственного капитала (ROE) составила 16,5%.

Результат был обусловлен неплохой динамикой показателей по всем основным направлениям деятельности, кроме того, улучшение экономической ситуации в РФ позволило существенно сократить расходы на кредитный риск.

( Читать дальше )

Финрезультаты Юнипро подтверждают крепкий инвестиционный профиль компании - Промсвязьбанк

- 22 февраля 2022, 19:49

- |

«Юнипро» представила финансовые результаты по МСФО по итогам 2021 года, которые по выручке и EBITDA оказались лучше ожиданий рынка, но по чистой прибыли — хуже ожиданий рынка.

Компания продемонстрировала рост выручки на фоне увеличения выработки электроэнергии и сильной ценовой конъюнктуры на рынке на сутки вперед (РСВ). Снижение чистой прибыли связано с обесценением основных средств, в том числе активов Березовской ГРЭС.

Выручка компании за отчетный период составила 88,1 млрд руб. (+17,0% г/г), EBITDA – 30,1 млрд руб. (+14,1% г/г), чистая прибыль – 8,2 млрд руб. (-40,1%).

( Читать дальше )

Компания продемонстрировала рост выручки на фоне увеличения выработки электроэнергии и сильной ценовой конъюнктуры на рынке на сутки вперед (РСВ). Снижение чистой прибыли связано с обесценением основных средств, в том числе активов Березовской ГРЭС.

Выручка компании за отчетный период составила 88,1 млрд руб. (+17,0% г/г), EBITDA – 30,1 млрд руб. (+14,1% г/г), чистая прибыль – 8,2 млрд руб. (-40,1%).

( Читать дальше )

Без значительных ограничений конкретно против Газпрома вчерашнее падение выглядит избыточным - Финам

- 22 февраля 2022, 17:52

- |

На данный момент единственные вероятные санкции против «Газпрома», о которых идёт речь – это продолжение остановки сертификации «Северного потока-2». Однако на данный момент у «Газпрома» и без СП-2 более чем достаточно мощностей для удовлетворения спроса в Европе, в связи с чем такие ограничения не повлияют на бизнес компании. При этом об остановке поставок газа в Европу речи сейчас не идёт и, вероятно, не будет, т.к. газовый гигант занимает более 40% на европейском рынке голубого топлива. Такой объём невозможно заместить, что и защищает его от возможных санкций.

ФГ «Финам»

Без значительных ограничений конкретно против «Газпрома» вчерашнее падение выглядит избыточным. При текущей цене акции ожидаемая дивидендная доходность по итогам 2021 года составляет 17,9%, а по итогам 2022 года – 22,3%, что аномально много по меркам «Газпрома».Кауфман Сергей

ФГ «Финам»

Юнипро может показать 28% потенциал роста акций - Сбербанк

- 21 февраля 2022, 17:14

- |

Оценка акций генерирующей компании Юнипро повышена с Держать до ПОКУПАТЬ.

Акции российских генерирующих компаний в 2021 году в среднем подешевели на 12%, отстав от рынка в целом на 27 п. п. Этому способствовало ускорение инфляции и повышение ключевой ставки Банка России, отрицательно повлиявшие на дивидендные перспективы. Ещё одним фактором снижения акций стали опасения насчёт возможного роста капиталовложений генерирующих компаний.

Как считают аналитики, при текущих котировках большинство акций генерирующего сектора привлекательны, так как предлагают высокую доходность. По мнению аналитиков, инвесторы обратят внимание на компании энергетического сектора в июне-июле, когда начнутся дивидендные выплаты. Окончательно восприятие сектора улучшится только после замедления инфляции и снижения процентных ставок, то есть, возможно, в конце года.

Акции российских генерирующих компаний в 2021 году в среднем подешевели на 12%, отстав от рынка в целом на 27 п. п. Этому способствовало ускорение инфляции и повышение ключевой ставки Банка России, отрицательно повлиявшие на дивидендные перспективы. Ещё одним фактором снижения акций стали опасения насчёт возможного роста капиталовложений генерирующих компаний.

Как считают аналитики, при текущих котировках большинство акций генерирующего сектора привлекательны, так как предлагают высокую доходность. По мнению аналитиков, инвесторы обратят внимание на компании энергетического сектора в июне-июле, когда начнутся дивидендные выплаты. Окончательно восприятие сектора улучшится только после замедления инфляции и снижения процентных ставок, то есть, возможно, в конце года.

В связи с переоценкой всего сектора аналитики повысили оценку акций Юнипро. Целевая цена по бумагам компании — 3,02 ₽ за акцию, что предполагает потенциал роста на уровне 28% относительно текущих котировок. При этом акции компании дают дивидендную доходность около 13%, исходя из ожидаемых в 2022 году выплат, что выше, чем в среднем по сектору (10,8%).Сбербанк

ВТБ может показать беспрецедентно высокую дивдоходность на уровне 17% - Альфа-Банк

- 21 февраля 2022, 16:22

- |

ВТБ завтра представит финансовые результаты за 4К21 по МСФО.

Согласно нашей оценке, чистая прибыль за 4К составит 79 млрд руб. (15% ROE), что приведет к рекордно высокой чистой прибыли на уровне 336 млрд руб. (17% ROE).

Согласно нашему прогнозу, ЧПМ находилась под давлением в 4К (-23 б. п. к/к) на фоне переоценки базы корпоративных депозитов (примерно 60% совокупного клиентского фондирования) по более высоким процентным ставкам. Тем не менее фактические показатели могут оказаться лучше нашего прогноза в свете результатов за ноябрь и за 11М21 по МСФО. Качество кредитов, судя по всему, по-прежнему было сильным в 4К, тогда как негативная переоценка портфеля облигаций будет нейтрализована продажей доли Магнита.

Что касается прогноза на 2022 г., мы видим потенциально более низкий показатель чистой прибыли г/г (на фоне давления на рентабельность и разовых статей в связи с продажей Магнита в 2021), что более чем отражено в котировках при коэффициенте 0,37x P/TBV и 2,6x P/E 2022П.

«Альфа-Банк»

Согласно нашей оценке, чистая прибыль за 4К составит 79 млрд руб. (15% ROE), что приведет к рекордно высокой чистой прибыли на уровне 336 млрд руб. (17% ROE).

Согласно нашему прогнозу, ЧПМ находилась под давлением в 4К (-23 б. п. к/к) на фоне переоценки базы корпоративных депозитов (примерно 60% совокупного клиентского фондирования) по более высоким процентным ставкам. Тем не менее фактические показатели могут оказаться лучше нашего прогноза в свете результатов за ноябрь и за 11М21 по МСФО. Качество кредитов, судя по всему, по-прежнему было сильным в 4К, тогда как негативная переоценка портфеля облигаций будет нейтрализована продажей доли Магнита.

Что касается прогноза на 2022 г., мы видим потенциально более низкий показатель чистой прибыли г/г (на фоне давления на рентабельность и разовых статей в связи с продажей Магнита в 2021), что более чем отражено в котировках при коэффициенте 0,37x P/TBV и 2,6x P/E 2022П.

Мы ожидаем, что инвесторы будут сосредоточены на позиции по капиталу и дивидендных выплатах за 2021 г. – мы считаем, что ВТБ покажет беспрецедентно высокую доходность на уровне 17%, по нашей оценке. С того момента как российский рынок акций достиг дна (24 января), акции ВТБ почти не изменились в сравнении, тогда как акции SBER RX выросли на 10%, а индекс Московской биржи прибавил 8%. Хотя из-за неопределенности в связи с геополитической обстановкой волатильность, вероятно, будет сохраняться некоторое время, оптимистичные комментарии менеджмента по поводу дивидендных выплат могут поддержать акции компании, на наш взгляд.Кипнис Евгений

«Альфа-Банк»

Растущие экспортные и внутренние цены на сталь должны поддержать прибыль и дивиденды Северстали в 1 полугодии - Синара

- 21 февраля 2022, 12:06

- |

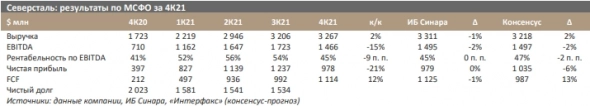

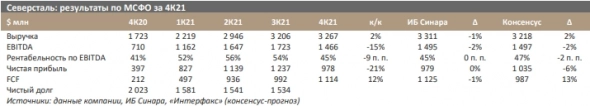

Северсталь опубликовала смешанные результаты по МСФО за 4К21, высокая дивидендная доходность в 6,6%

В пятницу 18 февраля Северсталь опубликовала смешанные результаты за 4К21:

выручка выросла на 2% к/к до $33 267 млн — на уровне наших ожиданий и на 2% выше консенсус-прогноза;

EBITDA снизилась на 15% к/к до $1466 млн в связи с сокращением цен на листовой прокат — результат на 2% ниже нашего и рыночного прогнозов;

чистая прибыль сократилась на 21% к/к до $978 млн — на уровне наших ожиданий, на 6% ниже консенсус-прогноза;

важно отметить, что FCF вырос на существенные 12% к/к до $1114 млн в связи с высвобождением оборотного капитала — на 13% выше консенсуспрогноза, на уровне наших ожиданий.

Синара ИБ

В пятницу 18 февраля Северсталь опубликовала смешанные результаты за 4К21:

выручка выросла на 2% к/к до $33 267 млн — на уровне наших ожиданий и на 2% выше консенсус-прогноза;

EBITDA снизилась на 15% к/к до $1466 млн в связи с сокращением цен на листовой прокат — результат на 2% ниже нашего и рыночного прогнозов;

чистая прибыль сократилась на 21% к/к до $978 млн — на уровне наших ожиданий, на 6% ниже консенсус-прогноза;

важно отметить, что FCF вырос на существенные 12% к/к до $1114 млн в связи с высвобождением оборотного капитала — на 13% выше консенсуспрогноза, на уровне наших ожиданий.

Северсталь объявила дивиденды за 4К21 в размере 110 руб. на акцию (выше нашей оценки — 102 руб.), что предполагает выплату около 107% FCF и дивидендную доходность 6,6%, и представила в целом позитивный прогноз на 1П22. Цены на сталь остаются для компании фактором поддержки на фоне скачка в 1К22 благодаря сезонному росту спроса. Компания также увеличила ориентир по капзатратам на 2022 г. на 23% до $1,6 млрд. В итоге, несмотря на некоторое снижение EBITDA, инвесторы должны остаться довольны более высоким, чем прогнозировалось, свободным денежным потоком, а также дивидендами за отчетный период, и мы считаем результаты скорее позитивными для котировок. Растущие экспортные и внутренние цены на сталь (+15–20% с начала года) должны поддержать прибыль и дивиденды в 1П22.Смолин Дмитрий

Синара ИБ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал