денежно-кредитная политика

Что ждёт экономику?

- 03 сентября 2025, 13:11

- |

ЦБ опубликовал Основные направления денежно-кредитной политики на 2026-2028 годы. Документ определяет стратегию ЦБ и дает представление о перспективах развития экономики.

🎯 Главная цель

Поддержание ценовой стабильности. ЦБ намерен удерживать инфляцию вблизи целевого уровня 4%.

Сценарии развития

Регулятор представил три сценария развития экономики в дополнение к базовому: дезинфляционный, проинфляционный и рисковый.

1️⃣ Базовый. Постепенное снижение инфляции в этом году до 6-7% и в 2026 — целевая 4%, с учетом возможного усиления санкционного давления.

2️⃣ Дезинфляционный. Инфляция снижается быстрее, чем ожидалось: уже в 2026 году до 3-4%. В таком случае ключевую ставку будут менять значительнее:

• 2025 год: 14-16%

• 2026год: 8-9%

• 2027 год: 7,5-8,5%

3️⃣ Проинфляционный. Если цель в 4% не будет достигнута, то снижение ключевой будет медленнее:

• 2025 год: 18,8–19,6%

• 2026год: 14,0–16,0%

• 2027 год: 10,5–11,5%

• 2028 год: 8,5–9,5%

( Читать дальше )

- комментировать

- 266

- Комментарии ( 0 )

Экономика по новым правилам: свежий прогноз от ЦБ. Что ждать инвесторам?

- 03 сентября 2025, 12:23

- |

Банк России представил четыре сценария макроэкономического развития и денежно-кредитной политики в 2026-2028 годах.

В зависимости от сценария, который будет реализован, нас с вами ждёт разный уровень ключевой ставки. В базовом сценарии ЦБ надеется, что ставка снизится до конца года до 12-13%, а это надо сказать немало с текущих 18%.

Как, мы видим, практически во всех сценариях регулятор ожидает снижения ключевой ставки. Что делать инвесторам в этом случае и какие инструменты наиболее актуальны на текущий момент, рассматриваю в тг канале.

Краткое описание сценариев

1️⃣ Базовый сценарий

Условия: Мировая экономика растет низкими темпами. Постепенное снижение ставок и ослабление инфляционного давления в мире. Без резкого ухудшения геополитики.

Последствия: Мировые центральные банки смягчают денежно-кредитную политику.

2️⃣ Проинфляционный сценарий

Условия: Ужесточение санкций, снижение цен на нефть. Отечественное производство растет медленнее.

Последствия: Государство увеличивает льготное кредитование и протекционизм. Предложение не успевает за спросом. Инфляция оказывается выше, чем в базовом прогнозе.

( Читать дальше )

ЦБ представил ОНЕГДКП 2026-2028

- 02 сентября 2025, 19:55

- |

ЦБ представил предварительный вариант единых направлений ДКП на следующие 3 года.

Во-первых, базовый сценарий лишь копия с июльского опорного заседания.

Во-вторых, у ЦБ нет данных по бюджету и А.Б. Заботкин на пресс-конференции прямо на это указывал

В-третьих, данные по ВВП складываются по нижней границе (хуже) базового сценария, «что является дефляционным фактором», т.е. способствует более быстрому снижению ставки

Также на пресс-конференции было отмечено, что высокие инфляционные ожидания — это нормально после всплеска цен и по опыту России и других стран нужно 2 года пока население успокоится. Поэтому не считаю, что ЦБ будет особенно сильное внимание обращать на этот фактор.

По ОНЕГДКП 2026-2028 отмечу следующее:

🔹Фантазия у ЦБ кончилась и сценарии как в прошлом году

🔹Дезинфляционный сценарий по предпосылкам не случится

🔹Рисковый сценарий по описанию не соответствует моим ожиданиям смены мировой валютной системы, за образец взят 2008 год, но тогда цены на нефть были 150 USD/bbl и могли свободно падать, а спасли систему деньгами G20, на которые после ШОС можно не рассчитывать. Как показатель сегодня растет цена на нефть, а не падает. Финансовый кризис будет сопровождаться краткосрочным инфляционным всплеском (на пару лет), затем мировая дефляция восстановится на годы.

( Читать дальше )

Почему взимается процент на капитал?

- 02 сентября 2025, 16:22

- |

Простые вещи не есть очевидные. Многих людей возмущает, почему нужно платить проценты по кредитам. Почему не нулевые ставки?

Пришла аналогия. Деньги — это посредник в обмене, в том числе на материальные блага. Представьте, что у вас есть сумма денег и вы на нее купили квартиру. Теперь она стоит пустая, и вы подумываете ее сдать.

В принципе, вы могли бы заняться благотворительностью и сдать ее бесплатно любому желающему, хоть бомжу из-под моста. Но это вызовет ряд проблем, начнутся склоки, почему вы дали ему, а не другому или третьему… Как определить, кому отдать просто так? И в конце концов для вас это будет не бесплатно, потому что квартиру арендаторы ушатают, и вы понесете убытки, связанные с ремонтом.

Вас же не удивляет, почему нужно платить за аренду квартиры. Так же нужно оплачивать аренду капитала (кредит).

Владимир Никонов

Подкасты о финансах и не только

Банк России опубликовал проект Основных направлений единой государственной денежно-кредитной политики на 2026–2028 годы

- 02 сентября 2025, 15:01

- |

В документе Банк России обозначил цель и основные принципы денежно-кредитной политики. В дополнение к опубликованному в июле базовому сценарию развития экономики на ближайшие 3 года в проекте представлены три альтернативных сценария — дезинфляционный, проинфляционный и рисковый.

Сценарии различаются предпосылками, которые касаются как внутренних, так и внешних условий. Они учитывают и складывающиеся тенденции, и возможные риски, что позволяет Банку России быть готовым к разным вариантам развития событий.

Во всех сценариях денежно-кредитная политика направлена на возвращение годовой инфляции к 4%. Для достижения этой цели Банк России будет принимать необходимые меры, учитывая текущее состояние экономики, динамику цен, ситуацию на финансовых рынках.

Документ содержит приложения и врезки, в том числе о взаимодействии денежно-кредитной и бюджетной политики, об изменениях банковского регулирования в 2023–2025 годах и их влиянии на денежно-кредитную политику, о процентных расходах компаний и канале издержек.

( Читать дальше )

Сдвиг фокуса: с геополитики на ДКП. Обзор драйверов рынка.

- 02 сентября 2025, 12:52

- |

После всплеска геополитического позитива, на котором мы продавали, рынок остыл — как и ожидания быстрого урегулирования СВО. IMOEX откатился к 2870, а доходности по длинным ОФЗ прибавили -40 б.п. Я постепенно начинаю восстанавливать позиции в акциях.

У нас не было больших ожиданий от поездки ВВП в Китай. В западной прессе были сливы и по СП-2, и по контурам того, как будут проходить встречи (без прорывов), поэтому больших причин для разочарований у рынка быть не должно. Тем не менее Китай/Индия/РФ на уровне лидеров смогли обсудить потенциальные реакции на вторичные санкции (тем более Politico «инсайдит», что США подталкивают ЕС к присоединению к вторичным санкциям в 19-м пакете). Подтверждение решения Китая и Индии не соблюдать санкционную политику, назвавшему западом, — это ключевая линия, которая определяет эффективность этих ограничений: дальнейшее ужесточение не будет иметь большого смысла (хотя импульсивность/радикальность западных политиков со счетов списывать нельзя). Риск введения санкций, конечно, остаётся, но при соблюдении ключевыми партнёрами своих обещаний существенного эффекта они иметь не должны.

( Читать дальше )

Без смягчения ДКП в России возрастает риск технической рецессии в начале 2026 года

- 28 августа 2025, 13:06

- |

Рост российской экономики в первом полугодии 2025 года, по предварительной оценке Росстата, составил 1,2% в годовом выражении. Во втором квартале динамика замедлилась до 1,1% после 1,4% в первом квартале. Для сравнения, годом ранее рост был гораздо выше, 4,8% в январе-июне 2024 г.

Основными причинами замедления роста ВВП стали ослабление внутреннего спроса на фоне высоких процентных ставок, замедление инвестиционной активности и снижение экспорта в условиях внешнеторговых ограничений. Отмена механизма обязательной репатриации валютной выручки в августе оказала давление на рубль, что добавило проинфляционных рисков и сдержало активность потребителей. Также стоит отметить замедление промышленного производства и постепенное исчерпание эффекта от прошлогоднего бюджетного стимулирования, которое в 2024 году было одним из ключевых факторов высокой динамики экономики.

Прогнозы ведомств по итогам года в целом близки к текущей оценке Росстата, но предполагают более широкую вилку возможных результатов.

( Читать дальше )

2 сентября в 15:00 состоится пресс-конференция по проекту Основных направлений единой государственной ДКП на 2026-2028гг — Банк России

- 27 августа 2025, 16:19

- |

2 сентября в 15:00 состоится пресс-конференция по проекту Основных направлений единой государственной денежно-кредитной политики на 2026 – 2028 годы

В мероприятии примет участие заместитель Председателя Банка России Алексей Заботкин.

Пресс-конференция пройдет в пресс-центре Банка России. Трансляция выступления будет доступна на нашем сайте и в Telegram-канале.

cbr.ru/press/event/?id=26881

Силуанов: Сбалансированный бюджет будет основанием для ЦБ по смягчению ДКП

- 27 августа 2025, 14:12

- |

- Сбалансированный бюджет будет основанием для ЦБ по смягчению ДКП

- Правительство рассмотрит проект бюджета на 2026 год в середине сентября

- Рост экономики России в 2025-м составит не менее 1,5%

tass.ru/ekonomika/24884289

tass.ru/ekonomika/24884219

kremlin.ru/events/president/news/77853

ЦБ будет поддерживать жесткость ДКП, необходимую для возвращения инфляции к целевому уровню в 4% — регулятор

- 18 августа 2025, 19:00

- |

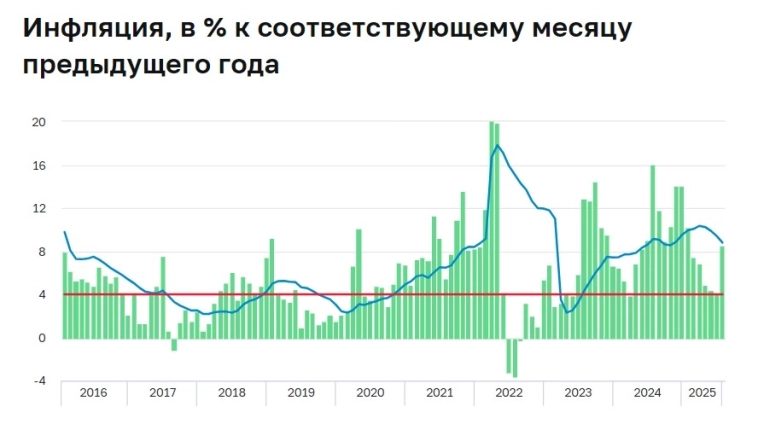

За последние 12 месяцев цены в стране выросли на 8,8%. Это меньше, чем в июне (9,4%). При этом рост цен за месяц в июле временно ускорился из-за индексации коммунальных тарифов.

Различия в динамике цен по разным группам товаров и услуг уменьшились, но они все еще больше, чем в период низкой инфляции 2017–2019 годов.

Годовая инфляция в июле, несмотря на снижение, все еще значительно превышала целевой показатель. Банк России проводит денежно-кредитную политику, направленную на возвращение годовой инфляции к 4,0% в 2026 году и ее сохранение вблизи этого уровня в дальнейшем.

Более подробно читайте в информационно-аналитическом комментарии Банка России «Динамика потребительских цен».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал