гк пик

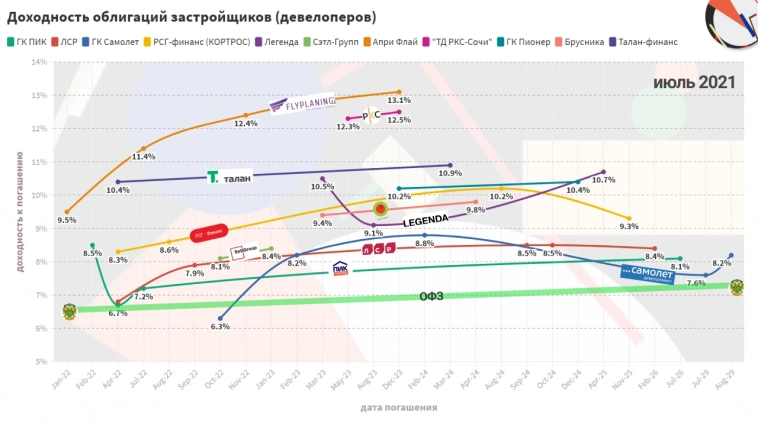

Доходности Облигаций Застройщиков июль 2023 к июлю 2021

- 26 июля 2023, 12:23

- |

Сравниваем доходности долга застройщиков между собой с 2020 года… Мне кажется, это лучший индикатор, чем рейтинги агентств.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Актуальные инвестидеи: покупка акций ГК «ПИК» и John Deere

- 07 февраля 2023, 12:21

- |

ПАО «ПИК СЗ»

Тикер |

PIKK |

Идея |

Long |

Горизонт |

3-4 недели |

Цель |

680 руб. |

Потенциал идеи |

9,14% |

Объем входа |

8% |

Стоп-приказ |

588 руб. |

Одна из крупнейших площадок в Москве (82 га) может быть застроена несколькими девелоперами, в том числе компанией ПИК. Распределение частей застройки, возможно, будет зависеть от ресурсов самих компаний. С этой точки зрения ПИК выигрывает у конкурентов.

Локальный боковик может завершиться после пробоя сопротивления на уровне 642 руб. Цель после пробоя — 680 руб. При объеме позиции 8% и выставлении стоп-заявки на уровне 588 руб. риск на портфель составит 0,45%. Соотношение прибыль/риск составляет 1,63.

( Читать дальше )

Застройщики оживились, льготную ипотеку отменять не будут?

- 09 декабря 2022, 18:17

- |

🏗Сегодня в центре моего внимания ситуация с застройщиками и льготной ипотекой.

Где-то месяц назад я писал (https://t.me/investitsinofficial/871), что застройщики находятся вблизи локальных максимумов и скорее всего 23 год не будет для них столь радужным в связи с возможной отменой льготной ипотеки — ключевого драйвера роста для строительной отрасли.

И сегодня ЦБ и Минфин озучили свои позиции по этому вопросу:

🏦 ЦБ считает, что строительная отрасль «подсела» на льготное кредитование «как на иглу», и ЦБ за постепенное сворачивание этой программы.

🇷🇺 Минфин чуть позже заявил, что нужно провести «модификацию» текущей программы льготной ипотеки. И варианты этой модификации как раз разрабатывает правительство.

📈После этого заявления Минфина в лице Силуанова акции застрощиков оживились, поскольку появилась надежда, что программа льготной ипотеки продолжит существовать, а модификации окажутся несущественными.

( Читать дальше )

ПИК: рискованная инвестиция

- 06 июня 2022, 11:30

- |

ПАО «ПИК-специализированный застройщик» — одна из ведущих компаний на российском рынке жилищного строительства. Стоил ли обратить внимание на облигации ПИК?

ISIN облигаций: RU000A0JWP46

О компании

Большая часть проектов ПИК — в Москве и Московской области, остальные еще в 13 регионах. В Группу входят компании, занимающиеся строительством, арендой и продажей недвижимости, ремонтом. Это компания из списка системообразующих предприятий.

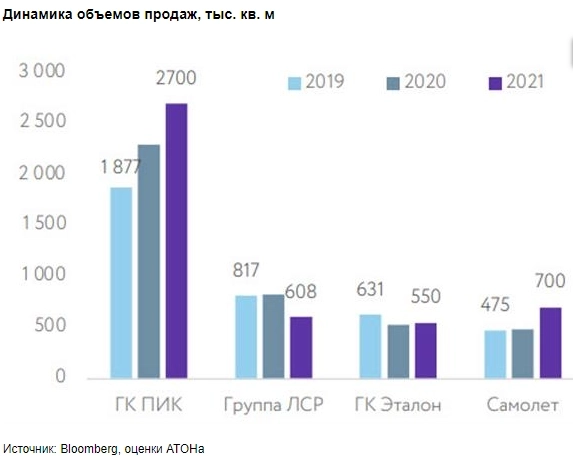

Лидер на российском рынке жилищного строительства по объемам ввода и текущего строительства. По итогам 2021 объем ввода составил 3.3% от общего показателя в РФ.

Реализует проекты ПИК в основном в сегменте массового жилья — наиболее волатильном и подверженном колебаниям в кризисные периоды.

Экономика компании и отрасли

Компания занимает лидирующие позиции в регионах с высоким экономическим развитием, уровнем дохода и рентабельностью девелоперов.

( Читать дальше )

Недвижимость - высокие ставки неприятны, но не фатальны - Атон

- 28 декабря 2021, 20:34

- |

Конъюнктура рынка и цены. Мы ожидаем, что спрос на квартиры в 2022 будет ниже вследствие роста ставок по ипотечным кредитам. В частности, последняя опубликованная статистика по ипотечным сделкам в Москве за октябрь 2021 показала снижение спроса на 12% г/г. В то же время резкого обвала спроса мы тоже не ожидаем, он просто должен вернуться к более менее сбалансированному уровню. По-прежнему поддержку спросу будут оказывать обновленная программа господдержки ипотеки для молодых семей с одним ребенком и рост располагаемых доходов россиян. В 2021 цены на недвижимость выросли на 25% г/г, и мы не видим фундаментальных причин для их снижения в 2022 по следующим причинам: а) предложение жилья не растет, а в ряде крупных городов даже остается ограниченным; б) застройщики предпочитают не снижать цены, а субсидировать ипотечные ставки за свой счет, поэтому ипотечная ставка во многих проектах в сегменте первичного жилья держится ниже 7-8%; в) себестоимость строительства в 2021 подскочила на 30-70% г/г, и мы не ожидаем ее существенного снижения в 2022.

( Читать дальше )

ГК ПИК. Почему самая большая строительная компания в Европе еще имеет большие перспективы для роста? Ответы на вопросы от самой ГК ПИК.

- 03 сентября 2021, 10:17

- |

ГК ПИК. Почему самая большая строительная компания в Европе еще имеет большие перспективы для роста? Ответы на вопросы от самой ГК ПИК.

За последний месяц акции ПИКа выросли на 20% (за год рост моих вложений в ПИК составил более 100%). В итоге ПИК стал основной акцией в моем портфеле. Почему по-прежнему инвестирую в ПИК и вижу большие перспективы дальнейшего роста?

Вначале 5 основных преимуществ акций ПИКа, а после рассмотрим ответы на 3 актуальных вопроса, которые я задал вчера Вице-президенту ПИК по финансам в ходе онлайн-встречи Финам.

Почему именно ПИК?

1. Самые современные собственные технологии строительства.

ПИК имеет собственное домостроительное производство, а также производство лифтов, сантехнических модулей (готовые ванные комнаты) и мн. др., позволяющее строить дома за 1 год и с самой низкой себестоимостью. В этом конкурентное преимущество у ПИК по сравнению с Самолет. ПИК поставил амбициозную цель в будущем разработать новые технологии строительства домов за 2-3 месяца.

( Читать дальше )

Потенциальная дивидендная доходность по бумагам ВТБ за 2021 год превышает 11% - Атон

- 21 апреля 2021, 12:12

- |

Вчера ВТБ провел День инвестора, на котором менеджмент представил основные цели на период до 2023 года и далее. Презентация была посвящена развитию ключевых бизнес-сегментов банка, включая розничный бизнес, КИБ и МСБ. Вместе с тем, банк сообщил много сведений и о цифровой трансформации. Ключевые моменты мероприятия:

а) банк подтвердил целевой показатель по чистой прибыли на уровне 250-270 млрд руб. в 2021П, 310 млрд руб. в 2022 и прогнозирует рост на 10% в последующие годы;

б) банк подтвердил коэффициент дивидендных выплат на уровне 50%, несмотря на ужесточение нормативов достаточности капитала;

в) банк прогнозирует RoE на уровне 15%, что позволит увеличить материальный капитал на 64% к 2023, обеспечив при этом стабильную выплату годовых дивидендов;

в) банк прогнозирует стоимость риска в 2021-22П на уровне 1.0% и четко разъяснил, каким образом этот уровень будет достигаться;

г) масштабная оптимизация операционной деятельности и цифровая трансформация вызовут умеренное повышение расходов (+5-9% в 2021-22), при этом целевой уровень соотношения затраты/доход на конец 2022 составляет 36.7%;

д) банк планирует углублять сотрудничество со стратегическими партнерами, включая Яндекс, Магнит и ГК ПИК, занимающими лидирующие позиции на соответствующих рынках. Сотрудничество должно принести банку 8 млн активных клиентов и 30 млрд руб. чистой прибыли к 2025;

е) банк в целом ставит амбициозную задачу увеличить количество активных клиентов до 30 млн к 2025 с 14 млн в 2020.

Презентация произвела на нас хорошее впечатление, отличаясь четким изложением и множеством интересных количественных показателей. Ключевые финансовые цели на 2021-22 были представлены ранее и не стали сюрпризом для рынка. Однако презентация отразила два новых ключевых момента — более агрессивный рост клиентской базы и цифровую трансформацию. Ключевой идеей является ожидание значительного усиления конкуренции со Сбербанком и TCS Group, т.е. ВТБ собирается агрессивно наращивать долю рынка в сегменте кредитных карт. Мы считаем, что наступил долгожданный момент переоценки рейтинга по акциям ВТБ, поскольку бумага торгуется со значительным дисконтом к аналогам, а потенциальная дивидендная доходность по ней за 2021 превышает 11%.Атон

Коротко о главном на 22.03.2021

- 22 марта 2021, 09:56

- |

Новые выпуски, кредитный рейтинг и ставка купона:

- «Гарант-Инвест» зарегистрировал выпуск биржевых облигаций серии 002Р-03 на Московской бирже. Присвоенный регистрационный номер — 4B02-03-71794-H-002P от 19.03.2021.

- «ХК Финанс» зарегистрировал выпуск биржевых облигаций серии 001P-06 на Московской бирже. Присвоенный регистрационный номер — 4B02-06-36426-R-001P от 19.03.2021.

- Московская Биржа сообщила об изменении параметров ценных бумаг ГК «ПИК». Рейтинговое агентство «Эксперт РА» присвоило эмитенту рейтинг ESG на уровне ESG-II, что означает очень высокий уровень соблюдения интересов в области устойчивого развития при принятии ключевых решений.

- «Элемент Лизинг» определил дату размещения трёхлетних облигаций серии 001Р-03 объемом 4 млрд рублей — 23 марта. Ставка купона установлена на уровне 8,25% годовых, купоны ежеквартальные. Цена размещения — 100% от номинала. По выпуску предусмотрена амортизация.

( Читать дальше )

Выручка девелоперов Московского региона от продаж новостроек в 20 г выросла 16% - абсолютный максимум

- 08 декабря 2020, 16:19

- |

Благодаря рекордному росту цен, несмотря на сопоставимое с прошлым годом число сделок девелоперы Московского региона смогли обновить абсолютный максимум по объему выручки. За 11 месяцев 2020 года она составила 1,13 трлн рублей, это на 16% выше, чем за аналогичный период 2019 года

Объем выручки за неполный 2020 год уже превысил показатель за весь 2019 год (1,08 трлн рублей).

Выручка в январе-ноябре 2020 года составила:

ГК ПИК — 211,2 млрд рублей

Донстрой — 78,7 млрд рублей

ГК Инград — 68,6 млрд рублей

За 11 мес в Московском регионе было заключено 133 тыс. сделок, -2,4% г/г. Если декабрьский спрос окажется сопоставимым с ноябрьским, по итогам всего 2020 года число сделок в регионе окажется таким же, как в прошлом году.

источник

Коротко о главном на 01.10.2020

- 01 октября 2020, 13:33

- |

Ставка купона, кредитный рейтинг, итоги размещений и технический дефолт:

- «Сибстекло» установило ставку купона в размере 12,5% годовых на все пять лет обращения бумаг, купоны ежемесячные. Выпуск объемом 125 млн рублей планируется разместить 5 октября

- «Каскад» 29 сентября допустил технический дефолт по облигациям серии КО-01 в рамках оферты. На следующий день эмитент исполнил обязательства в полном объеме

- «Джи-групп» подтвердил рейтинг кредитоспособности на уровне «ВВВ(RU)» с позитивным прогнозом (АКРА)

- «ПИК-Корпорация» завершила размещение облигаций серии 001Р-03 в полном объеме за первый день торго. Данному выпуску объемом 7 млрд рублей РА «Эксперт» присвоило рейтинг на уровне «ruA»

- «Ноймарк» завершил размещение коммерческих облигаций серии КО-П03 в полном объеме, потенциальные покупатели — ИК «Септем капитал» и ее клиенты

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал