газпромнефть

Что ждет доллар в 2021?

- 23 февраля 2021, 12:18

- |

💁♂Я вижу несколько вариантов развития ситуации

⠀

1⃣ В начале года доллар стоил 73-74 рубля, то к концу января – свыше 76 рублей. Затем рубль начал укрепляться, и на конец уходящей недели закрепился выше 74 рублей. Зависимость курса рубля от нефтяных котировок фактически сошла на нет, я думаю в этом случае доллар будет стоить от 70 до 74 руб.

⠀

2⃣ При цене нефти $45–50 за баррель сорта Brent курс к концу года составит 69–72 руб. за доллар. При диапазоне цены нефти $40–60 за баррель доллар может колебаться в диапазоне от 76 до 66 руб. В случае жестких санкций или повторения длительных локдаунов в крупных экономиках мира не исключено и временное превышение отметки в 80 руб. за доллар.

⠀

3⃣ Неопределенности добавляют приход новой американской администрации и возможное ужесточение санкций. При негативном сценарии развития событий рубль будет слабее — 80–82 руб. за доллар.

⠀

Что думаете вы? Пишите своё мнение ниже ⬇️ в комментариях. Будет приятно почитать 😁

( Читать дальше )

- комментировать

- 360

- Комментарии ( 0 )

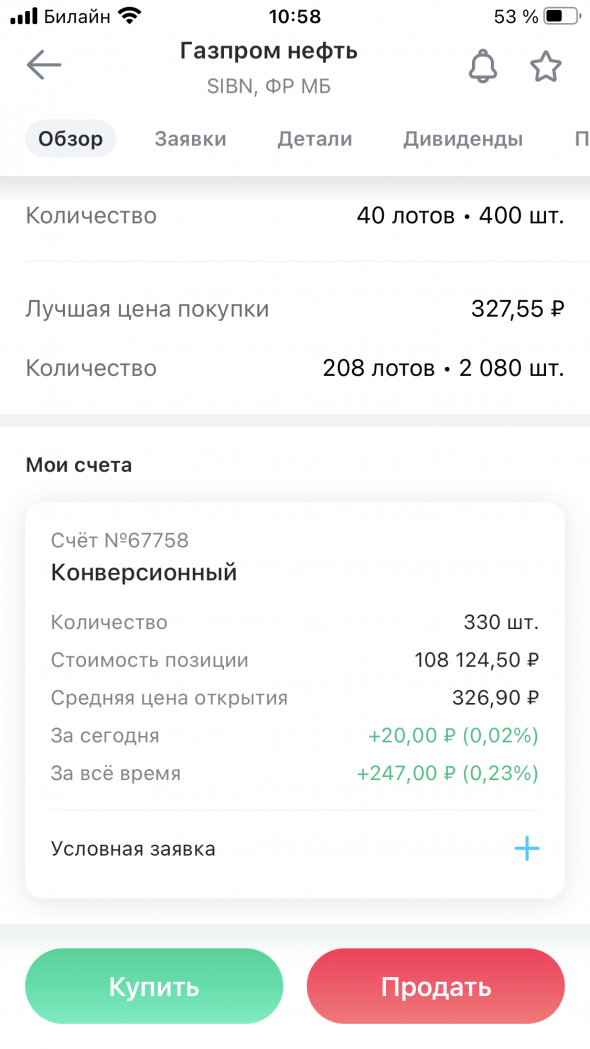

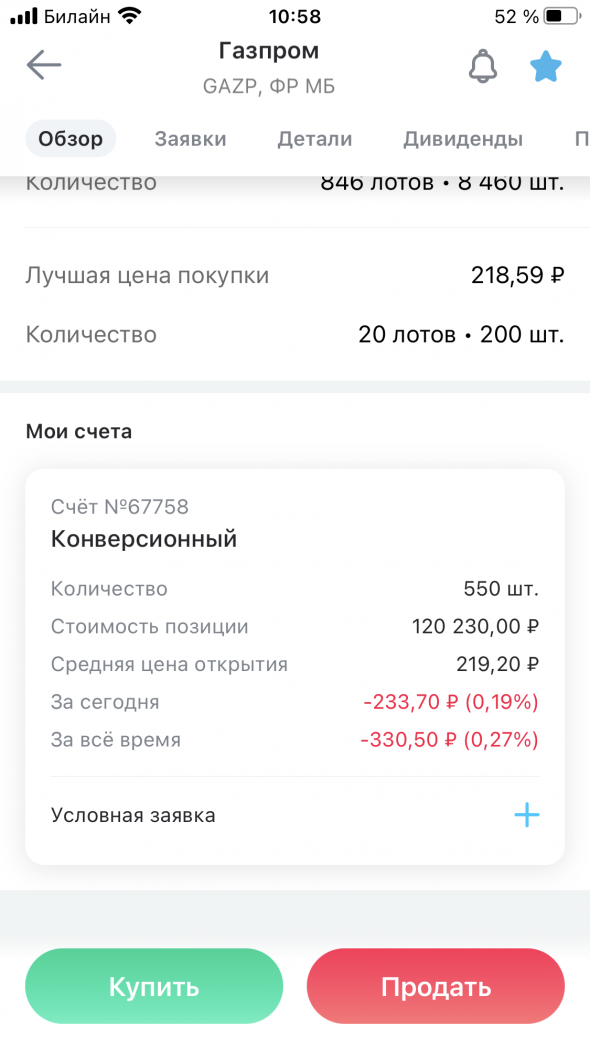

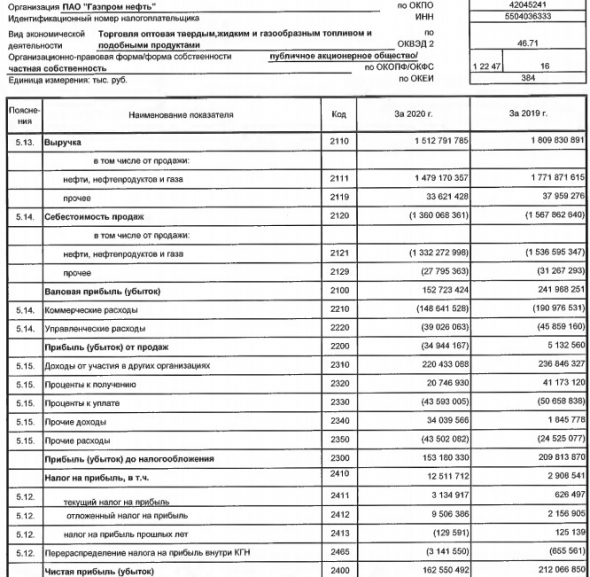

Чистая прибыль Газпром нефти по РСБУ в 20 г -23,3%

- 20 февраля 2021, 20:10

- |

Выручка компании за отчетный период снизилась на 16,4% и составила 1,513 триллиона рублей.

отчет

Российские нефтедобытчики выгодно выделяются на фоне мировых аналогов - Атон

- 20 февраля 2021, 14:21

- |

Макроэкономический фон. Хотя Роснефть и Газпром нефть по-разному смотрят на перспективы продления соглашения ОПЕК+ после 2022, обе компании отметили, что российские нефтедобытчики выгодно выделяются на фоне мировых аналогов. Стресс-тесты, проведенные в 2020, показали, что компании могут генерировать положительные денежные потоки даже при цене нефти ~$20/барр.

Роснефть: Восток Ойл в центре внимания. Проект Восток Ойл: основные моменты. Добыча Восток Ойл, как ожидается, составит 24 тыс. барр. в сутки в 2024 и 1 млн барр. в сутки в 2028, а плато на уровне около 2.2 млн барр. в сутки будет достигнуто в 2034-2036. Превосходящее по ряду характеристик качество добываемой на Восток Ойл нефти обеспечит премию приблизительно $10-12/барр. к ценам Brent, по данным агентства Argus.

( Читать дальше )

Газпром нефть. Обзор финансовых показателей МСФО за 4-й квартал 2020 года

- 20 февраля 2021, 10:06

- |

Компания опубликовала производственные и финансовые результаты за 4-й квартал 2020 года.

Начнем с производственных показателей.

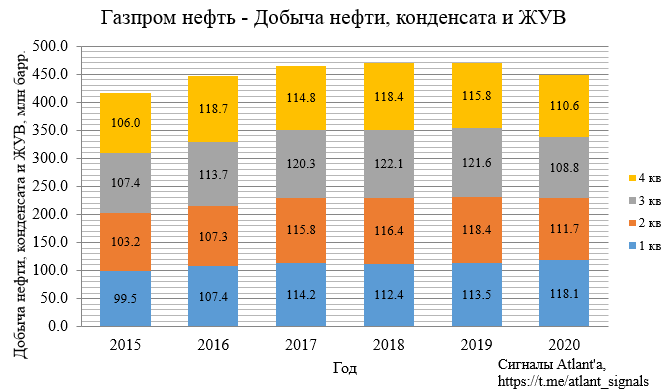

Добыча нефти, конденсата и жидких углеводородов снизилась на 4,5% относительно прошлого года, и выросла на 1,7% относительно предыдущего квартала.

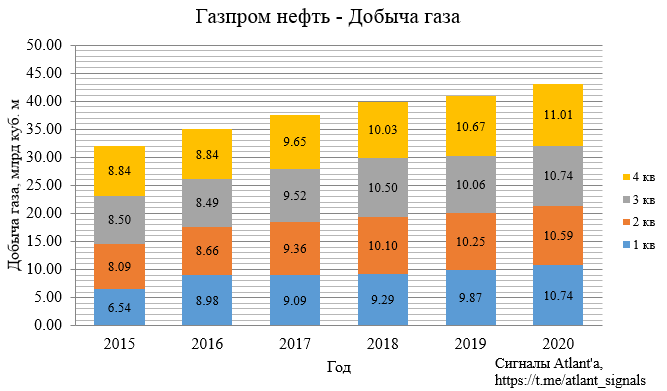

Добыча газа увеличилась на 3,2% относительно прошлого года, и на 2,5% относительно предыдущего квартала.

( Читать дальше )

В 2021 году поддержку Газпром нефти окажет восстановление спроса на энергоносители - Промсвязьбанк

- 19 февраля 2021, 18:21

- |

Чистая прибыль Газпром нефти по МСФО в 4 кв. 2020 года выросла в 3 раза к 3 кв., до 81,5 млрд руб., говорится в сообщении компании. Чистая прибыль за 2020 год упала более чем в 3 раза по сравнению с 2019 г. — до 117,7 млрд руб., свидетельствуют данные компании. Выручка компании в 4 кв. выросла на 2,5% — до 550 млрд руб., за 2020 год снизилась почти на 20% — до 2 трлн руб. Скорректированная EBITDA в 4 кв. выросла на 6% по сравнению с 3 кв., до 155,97 млрд руб., за 2020 год — упала на 39%, до 485,2 млрд руб.

Поддержку финпоказателям в 4 кв. оказали восстановление цен на нефть, а также положительная курсовая переоценка. В целом за 2020 г. Газпром нефть отразила снижение по основным показателям, но это было ожидаемо с учетом тяжелой макроэкономической ситуации в 1-м полугодии. Мы считаем, что компания в целом завершила 2020 г. с достойным результатом, сохранив финансовый результат положительным, удержав рентабельность выше 20% по EBITDA, а долговую нагрузку приемлемой – 1,32х (чистый долг/EBITDA). Что касается дивидендных выплат, то Газпром нефть отдает 50% чистой прибыли по МСФО, соответственно, ориентируемся на 12,5 руб./акцию в целом за 2020 г. (с учетом промежуточных выплат), что дает доходность 3,6%. Мы умеренно позитивно оцениваем результаты компании, полагая, что в этом году поддержку окажет рост цен на нефть и восстановление спроса на энергоносители.«Промсвязьбанк»

Дивиденды Газпром нефти могут составить 12,4 рубля на акцию - Атон

- 19 февраля 2021, 16:10

- |

Выручка за 4К20 составила 550 млрд руб. (+2.5% кв/кв), рост преимущественно обеспечен повышением цен на нефть и нефтепродукты (Urals +3.5% кв/кв в долларовом выражении), а также ростом добычи углеводородов (+2% кв/кв до 23.97 млн т н.э.). EBITDA (119.5 млрд руб.) увеличилась на 6% кв/кв, при этом рентабельность EBITDA укрепилась на 0.6 пп кв/кв до 21.7%. Газпром нефть отчиталась о росте чистой прибыли в 2.9 р. кв/кв до 81.5 млрд руб. за счет прибыли от курсовых разниц (17.6 млрд руб. против убытка в 30 млрд руб. в 3К20). FCF составил 85.1 млрд руб. (-7% кв/кв). Денежные потоки от операционной деятельности подскочили на 52% кв/кв до 207.8 млрд руб. на фоне высвобождения оборотного капитала в размере 83.6 млрд руб., в то же время сильно выросли и капзатраты (в 2.7 р. выше кв/кв) до 122.7 млрд руб. В ходе телеконференции Газпром нефть отметила, что капзатраты превысили прогнозный уровень из-за необходимости финансировать проект Меретояханефтегаз в одиночку после выхода Shell из СП (сейчас ведутся переговоры о привлечении нового партнера), а также поскольку Газпром нефть решила не откладывать реализацию перспективных проектов ввиду улучшения макроэкономической конъюнктуры во 2П20.

( Читать дальше )

Анализ Рынка на 19.02.2021 / Отчет МСФО VEON, Газпромнефть, презентация Магнита

- 19 февраля 2021, 09:15

- |

Новости компаний — обзоры прессы перед открытием рынка

- 19 февраля 2021, 08:56

- |

Банковский капитал ждет высвобождения. Регулятор заканчивает период пандемического регулирования

Банк России видит больше проблем в продлении послаблений в банковском регулировании, введенных в период пандемии коронавируса, нежели в выходе из них. В качестве последней «антипандемической» помощи ЦБ разрешит банкам распустить ранее сформированные запасы капитала по необеспеченным ссудам более чем на 100 млрд руб. Это логично, считают эксперты, ведь рост розничного кредитования по итогам прошедшего года был крайне скромным, в отличие от предыдущих лет. Высвобождение капитала позволит ЦБ простимулировать развитие кредитования, в целом по системе это может дать рост активов минимум на 1 трлн руб.

https://www.kommersant.ru/doc/4694906

ЦБ поторопил банки с переходом на свою систему платежей

Банк России попросил кредитные организации ускориться с подключением разных видов переводов через Систему быстрых платежей. ЦБ обеспокоен тем, что многие откладывают это на последний момент и могут не успеть

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал