высокодоходные облигации

Коротко о главном на 20.01.2020

- 20 января 2020, 07:55

- |

- УК «Солид Менеджмент» запустил открытый паевой инвестиционный фонд высокодоходных облигаций. В инвестиционный портфель фонда включаются облигации российских юридических лиц с доходностью выше, чем у ОФЗ на 1,5% и более. Правилами доверительного управления предусматривается инвестирование имущества фонда и в другие объекты, в том числе в активы иностранных бирж, допущенные к организованным торгам

Подробнее об открытом паевом инвестиционном фонде

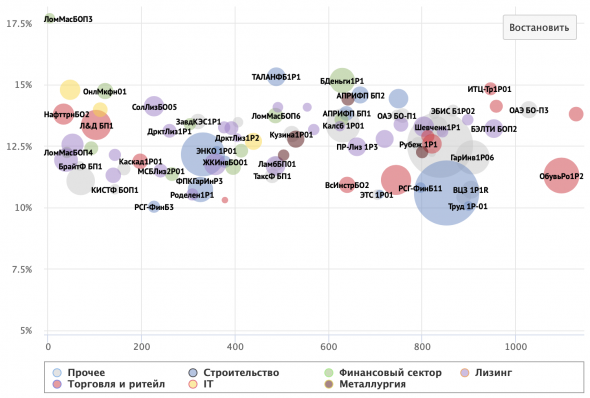

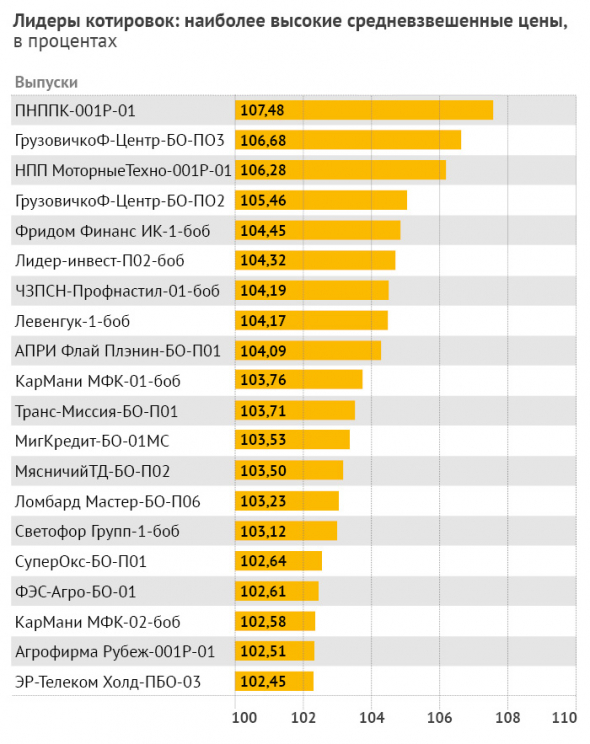

Об итогах прошедшего торгового дня и результатах размещений на первичном рынке в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

( Читать дальше )

- комментировать

- 483

- Комментарии ( 0 )

Коротко о главном на 17.01.2020

- 17 января 2020, 10:59

- |

- Аналитическое кредитное агентство подтвердило кредитный рейтинг ООО «Элемент Лизинг» и его выпусков облигаций серии 001Р-01 и 001Р-02 на уровне «A-(RU)» со стабильным прогнозом

- «Ламбумиз» сообщает о смене генерального директора: эту должность с 15 января занял один из акционеров предприятия — Александр Абалаков. В пресс-службе завода подчеркнули, что смена руководства стала запланированным шагом

Подробнее о событиях и эмитентах на boomin.ru

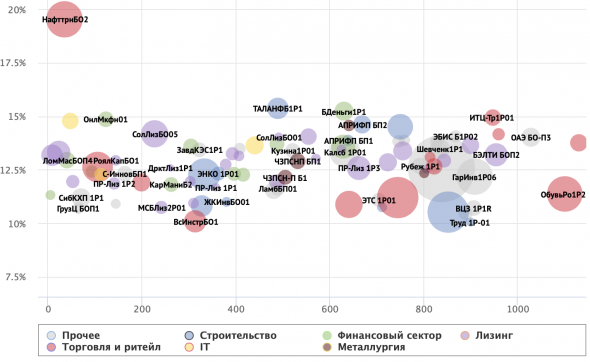

Итоги торгов, рейтинги облигаций – наглядно о прошедшем дне в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

( Читать дальше )

Коротко о главном на 16.01.2020

- 16 января 2020, 07:45

- |

- Самарская «Вита Лайн» зарегистрировала выпуск облигаций серии БО-01, бумаги включены в третий уровень списка ценных бумаг

- «Иволга Капитал» начала сбор заявок на участие в размещении, минимальный объем покупки ограничен 300 тыс рублей

- «Ред Софт» досрочно расторг договор с «ЦЕРИХ Кэпитал Менеджмент» о поддержании цен на выпуск серии 001Р-02 объемом 100 млн рублей

- «ТЕХНО Лизинг» сообщил о планах заключить договора кредитной линии с лимитом выдачи на сумму до 150 млн рублей, на срок до 5 лет

Подробнее о событиях и эмитентах на boomin.ru

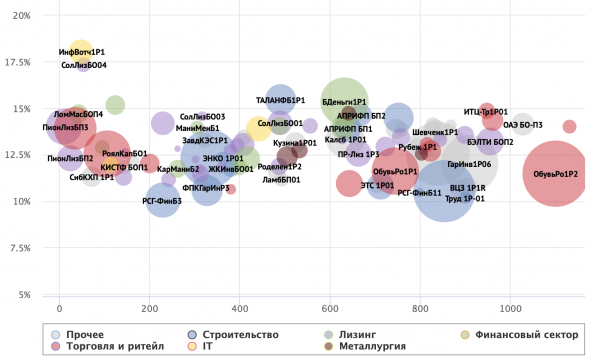

Итоги торгов, рейтинги облигаций – наглядно о прошедшем дне в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

( Читать дальше )

Коротко о главном на 15.01.2020

- 15 января 2020, 08:28

- |

- Московская биржа включила биржевые облигации ООО «Маяк» в третий уровень списка ценных бумаг, допущенных к торгам. Регистрационный номер выпуска — 4B02-01-00516-R. Ранее компания не выходила на долговой рынок

- PRObonds сообщает о готовящемся размещении дебютного выпуска ООО «Лизинг-Трейд». Предварительная дата начала размещения — 23 января. Эмитент разместит выпуск биржевых облигаций сроком обращения 3 года объемом 500 млн рублей, номинал одной бумаги — 1 тыс. рублей. Ориентир ставки купона — 12-13% годовых, купон ежемесячный. С последнего года обращения предусмотрена амортизация. Организатором выступит «Иволга Капитал»

- Cbonds опубликовал рэнкинг организаторов российских облигаций по итогам 2019 года. Лучшими организаторами рыночных высокодоходных выпусков стали «Иволга Капитал», BCS Global Markets и «Юнисервис Капитал». Доля первой тройки организаторов на рынке составляет 45.1%. Всего в таблицу попали 19 инвестбанков

( Читать дальше )

Двенадцатый в году: итоги жаркого для ВДО декабря

- 14 января 2020, 08:05

- |

( Читать дальше )

Коротко о главвном на 14.01.2020

- 14 января 2020, 07:57

- |

- Общее собрание участников АО «ИнфоВотч» заочным голосованием приняло решение об утверждении выпуска трехлетних облигаций серии 001Р-02 объемом 800 млн рублей. Номинал одной облигации — 1 тыс. рублей

- Московская биржа с 14 января включила облигации серии 001Р-02 ООО «Обувь России» в Сектор Роста

Подробнее о ключевых событиях и компаниях на Boomin.ru

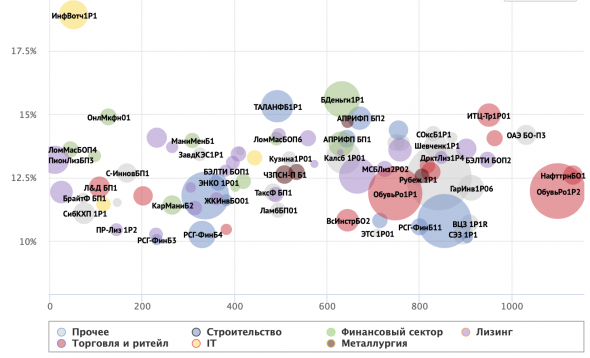

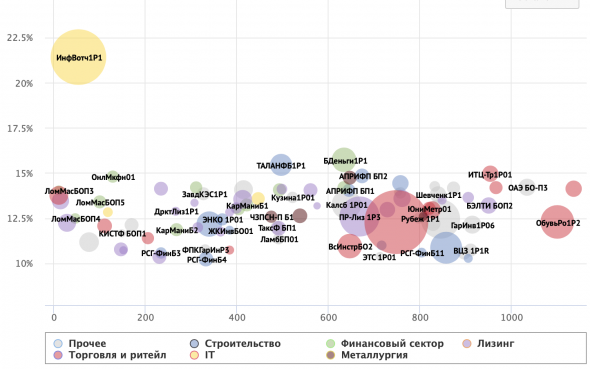

Наглядно об итогах торгов за прошедший день — в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

График интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть

Коротко о главном на 13.01.2020

- 13 января 2020, 12:05

- |

- Банк России отозвал лицензию на осуществление банковских операций у «Нэклис-Банка». Долей банка в размере 64% владеет через кипрскую компанию Organat Financial Ltd президент группы компаний InfoWatch Наталья Касперская

- «Дэни Колл» организовал горячую линию в рамках выкупа своих биржевых облигаций по досрочным офертам. Держатели облигаций могут воспользоваться двумя способами предъявления к выкупу своих ценных бумаг в рамках оферт: самостоятельно или через своего брокера

Подробнее о прошедших событиях на Boomin.ru

Итоги торгов и размещений — в графиках и таблицах ВДОграфа

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

( Читать дальше )

Коротко о главном на 10.01.2020

- 10 января 2020, 07:47

- |

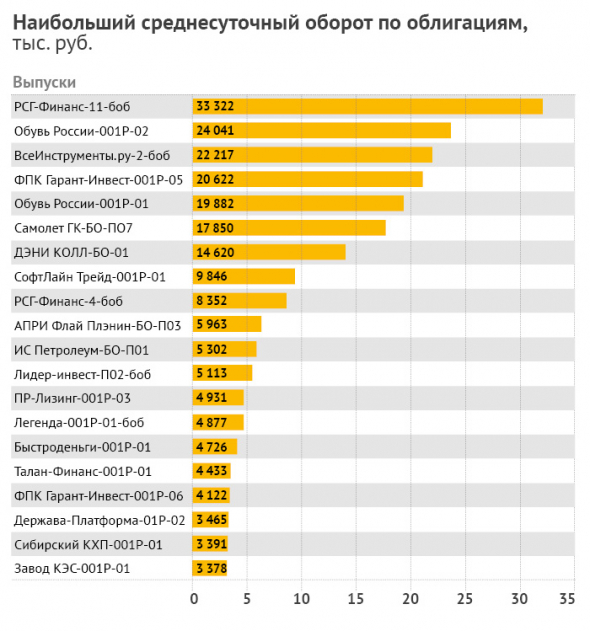

- «Обувь России» завершила размещение выпуска облигаций серии 001Р-02 объемом 1 млрд рублей 6 декабря. Размещение бумаг номиналом 1 тыс. рублей началось 11 декабря и проходило по открытой подписке, ставка купона на весь срок обращения установлена на уровне 12% годовых на весь срок обращения, выпуск предусматривает амортизационную систему погашения

- «ВсеИнструменты.ру» также разместил в полном объеме выпуск трехлетних облигаций серии БО-02 объемом 500 млн рублей. Размещение началось 27 декабря, ставка купона по выпуску установлена в размере 11,5% годовых на весь срок обращения бумаг. В инвестиционном меморандуме отмечается, что средства выпуска будут направлены на рефинансирование текущей задолженности перед банками в целях реализации стратегии, направленной на заключение прямых импортных контрактов с производителями

Подробнее об эмитентах и событиях на Boomin.ru

( Читать дальше )

Коротко о главном на 09.01.2020

- 09 января 2020, 10:15

- |

- Московская биржа 31 декабря зарегистрировала программу облигаций «Лизинг-Трейд» серии 001Р объемом до 5 млрд рублей, присвоенный идентификационный номер — 4-00506-R-001P-02E. Согласно условиям 10-летней программы, бумаги могут быть размещены на срок до 7 лет. Ранее компания не выходила на долговой рынок

- Московская биржа зарегистрировала выпуск биржевых облигаций на сумму 10 млрд рублей «Группа компаний «Сегежа» серии 001Р-01R, номинал одной бумаги — 1 тыс. рублей. Присвоенный номер регистрации — 4B02-01-00520-R-001P от 31.12.2019

- «АПРИ «Флай Плэнинг» полностью разместило облигации серии БО-П03 объемом 400 млн рублей. Размещение выпуска сроком обращения три года началось 14 ноября, номинал одной бумаги — 1 тыс. рублей. Ставка купона установлена в размере 14,25% годовых на весь срок обращения, купоны квартальные. Выпуск предусматривает амортизационную систему погашения — по 25% от номинала будет погашено в даты окончания купонных периодов в последний год обращения

( Читать дальше )

Коротко о 2019-ом: очередь из эмитентов, а не инвесторов

- 31 декабря 2019, 09:37

- |

Поразительно, сколько всего интересного успел пережить наш маленький рынок высокого дохода: бум размещений, субсидии, новые ограничения. Коротко о главном – в наших предварительных итогах рынка.

Регулятор и эмитенты

Год начался неплохо: на фоне панических настроений, связанных с резонансным законом о категоризации инвесторов, внезапно зазвучали намерения о поддержке нового сегмента «молодых и растущих» со стороны государства. И к маю дозрели целых два механизма, направленные на поддержку среднего бизнеса на публичном долговом рынке. Это субсидии от Минэкономразвития и гарантии/участие в выпуске со стороны корпорации и банка МСП. Всё это – только для компаний созданного Сектора Роста.

Параллельно с этим регулятор, похоже, задумался о том, что натворил, упростив процедуру регистрации биржевых облигаций (то есть – без регистрации проспекта). Первой реакцией стала традиция выборочно отправлять некоторых эмитентов на Экспертные советы. Насколько известно редакции, данный совет на сегодняшний день не отказал в регистрации ни одному выпуску облигаций, однако для биржи он стал дополнительным прикрытием: в случае дефолта, всегда можно немного разделить ответственность с неким «экспертным сообществом».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал