SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

выплаты акционерам

Суд Амстердама отклонил апелляцию России на выплату акционерам ЮКОСа $50 млрд

- 20 февраля 2024, 13:31

- |

Апелляционный суд Амстердама отклонил апелляцию России по решению о выплате бывшим акционерам ЮКОСа более $50 млрд. Как считает суд, довода России о предполагаемом мошенничестве экс-акционеров нефтяной компании во время арбитражного разбирательства в Постоянной палате третейского суда в Гааге недостаточно, чтобы отменить решение о компенсации. В решении суда также сказано об отклонении претензий РФ и требования выплатить судебные издержки на сумму €120 тыс.

Подробнее — в материале «Ъ».

Подробнее — в материале «Ъ».

- комментировать

- Комментарии ( 0 )

Экспортные пошлины на удобрения негативно скажутся на бумагах Фосагро и Акрона - Промсвязьбанк

- 01 сентября 2023, 11:09

- |

Россия с 1 сентября вводит комбинированные экспортные пошлины на отдельные виды удобрений. Соответствующее постановление премьер-министр Михаил Мишустин подписал 30 августа, оно опубликовано на официальном портале правовых актов вечером в четверг. Срок действия пошлин — до 31 декабря 2024 г. Адвалорная ставка составит 7% от таможенной стоимости, специфическая (то есть минимальная ставка пошлины за тонну в рублях) колеблется в зависимости от типа удобрения — азотные, калийные, фосфорные/сложные — и составляет соответственно 1100, 1800 и 2100 рублей/т.

До текущего момента экспорт удобрений облагался также пошлиной, но она взималась только если стоимость тонны превышала 450 долл. Применялась ставка в 23,5% разницы между 450 долл. и таможенной стоимостью. Если таможннная стоимость была ниже 450 долл., то пошлина была нулевой. В условиях слабой ценовой конъюнктуры сбор Минфина с производителей удобрений за 1 П составил только 6 млрд руб. при том, что за год планировалось собрать более 100 млрд руб. Нововведение негативно скажется на производителях — Фосагро и Акроне, поставив под вопрос их возможности по поощрению акционеров.«Промсвязьбанк»

Высокие цены на нефть позволяют Exxon Mobil планировать байбэк на $10 млрд - Финам

- 29 октября 2021, 19:04

- |

Крупнейший американский нефтегазовый мейджор Exxon Mobil представил отчётность за третий квартал. Выручка компании выросла на 59,7% г/г до $ 73,8 млрд, а чистая прибыль акционеров стала положительной и достигла $ 6,8 млрд.

Также радует инвесторов сильное значение свободного потока в $ 6,7 млрд. Это позволило Exxon Mobil снизить чистый долг на 9,3% в квартальном выражении. Что более важно, нефтяник планирует возобновить обратный выкуп акций, начиная с 2022 года. Объём байбэка составит до $ 10 млрд на горизонте 12-24 месяцев. Напомним, что ранее Exxon Mobil также увеличил размер квартального дивиденда на 1 цент до $ 0,88 (1,4% доходности), чтобы сохранить статус дивидендного аристократа. При этом отметим, что частично высокий FCF связан со скромной инвестиционной программой. Exxon Mobil был одной из основных целей инвесторов-активистов, требующих снижения инвестиций в разведку и добычу в пользу ВИЭ.

Основным драйвером роста финансовых результатов в апстриме стало увеличение средней цены реализации нефти на 83,8% в годовом и на 6,8% в квартальном выражении. Сегмент нефтепереработки продолжает восстанавливаться в контексте маржинальности – данное направление в 3-м квартале наконец стало прибыльным. Нефтехимический сегмент также показал уверенную годовую динамику за счёт роста цен на продукцию, но в квартальном выражении цены на нефтехимию немного упали, что и привело к снижению прибыли на 7,8% кв/кв.

( Читать дальше )

Также радует инвесторов сильное значение свободного потока в $ 6,7 млрд. Это позволило Exxon Mobil снизить чистый долг на 9,3% в квартальном выражении. Что более важно, нефтяник планирует возобновить обратный выкуп акций, начиная с 2022 года. Объём байбэка составит до $ 10 млрд на горизонте 12-24 месяцев. Напомним, что ранее Exxon Mobil также увеличил размер квартального дивиденда на 1 цент до $ 0,88 (1,4% доходности), чтобы сохранить статус дивидендного аристократа. При этом отметим, что частично высокий FCF связан со скромной инвестиционной программой. Exxon Mobil был одной из основных целей инвесторов-активистов, требующих снижения инвестиций в разведку и добычу в пользу ВИЭ.

Основным драйвером роста финансовых результатов в апстриме стало увеличение средней цены реализации нефти на 83,8% в годовом и на 6,8% в квартальном выражении. Сегмент нефтепереработки продолжает восстанавливаться в контексте маржинальности – данное направление в 3-м квартале наконец стало прибыльным. Нефтехимический сегмент также показал уверенную годовую динамику за счёт роста цен на продукцию, но в квартальном выражении цены на нефтехимию немного упали, что и привело к снижению прибыли на 7,8% кв/кв.

( Читать дальше )

Chevron радует инвесторов повышением объема байбэка - Финам

- 29 октября 2021, 18:48

- |

Второй по величине американский нефтегазовый мейджор Chevron представил отчетность за третий квартал. Выручка компании выросла на 82,9% г/г до $ 44,7 млрд, EBITDA – в 3 раза до $ 12,5 млрд, а скорректированная чистая прибыль на акцию увеличилась в 16 раз до $ 2,96.

Также радует инвесторов сильное значение свободного потока в $ 6,7 млрд, что соответствует годовому росту в 3,7 раза и является рекордным значением в истории компании. Это позволило Chevron снизить чистый долг на 11,7% в квартальном выражении, а также увеличить объем байбэка на четвертый квартал до $ 750 млн против $ 625 млн в третьем квартале. Не исключено, что дальше объем обратного выкупа продолжит увеличиваться. При этом отметим, что частично высокий FCF связан со скромной инвестиционной программой. Chevron, как и многие западные нефтегазовые мейджоры, вынужден аккуратно относиться к проектам в сфере разведки и добычи, чтобы избежать давления со стороны климатической повестки.

Основными драйверами роста финансовых результатов стало увеличение средней цены реализации нефти на 78,0% в годовом и на 6,6% в квартальном выражении. Сегмент нефтепереработки продолжает восстанавливаться в контексте маржинальности – прибыль данного сегмента в США выросла на 40% кв/кв преимущественно за счет более высокой маржи. Отметим, что годовой динамике также помогло приобретение компании Noble Energy, отразившиеся как на финансовых, так и на операционных результатах. При этом небольшим сдерживающим фактором стало влияние урагана Ида, который снизил добычу примерно на 50 тыс. б/с.

( Читать дальше )

Также радует инвесторов сильное значение свободного потока в $ 6,7 млрд, что соответствует годовому росту в 3,7 раза и является рекордным значением в истории компании. Это позволило Chevron снизить чистый долг на 11,7% в квартальном выражении, а также увеличить объем байбэка на четвертый квартал до $ 750 млн против $ 625 млн в третьем квартале. Не исключено, что дальше объем обратного выкупа продолжит увеличиваться. При этом отметим, что частично высокий FCF связан со скромной инвестиционной программой. Chevron, как и многие западные нефтегазовые мейджоры, вынужден аккуратно относиться к проектам в сфере разведки и добычи, чтобы избежать давления со стороны климатической повестки.

Основными драйверами роста финансовых результатов стало увеличение средней цены реализации нефти на 78,0% в годовом и на 6,6% в квартальном выражении. Сегмент нефтепереработки продолжает восстанавливаться в контексте маржинальности – прибыль данного сегмента в США выросла на 40% кв/кв преимущественно за счет более высокой маржи. Отметим, что годовой динамике также помогло приобретение компании Noble Energy, отразившиеся как на финансовых, так и на операционных результатах. При этом небольшим сдерживающим фактором стало влияние урагана Ида, который снизил добычу примерно на 50 тыс. б/с.

( Читать дальше )

Результаты Уралкалия за 2 полугодие могут оказаться сильными - Sberbank CIB

- 30 августа 2021, 19:41

- |

В пятницу «Уралкалий» опубликовал достаточно сильные результаты за 1П21 по МСФО. Выручка достигла $1,46 млрд, что на 10,3% больше, чем $1,32 млрд в 1П20, и на 6,4% выше, чем 1,37 млрд в 2П20. Мы полагаем, что рост был обусловлен в основном повышением цен реализации — средние цены на хлористый калий (FOB Балтийское море) в течение полугодия поднялись на 16%, до $244 за тонну. Показатель EBITDA составил $0,74 млрд. Это почти на 32% выше, чем $0,56 млрд в 1П20, и на 18,6% больше, чем $0,63 млрд в 2П20.

Операционный денежный поток, тем не менее, составил лишь $0,25 млрд против $0,48 млрд в 1П20 и $0,79 млрд в 2П20. Это обусловлено существенным ростом инвестиций в оборотный капитал ($0,3 млрд) и относительно высокими платежами по налогу на прибыль — на уровне $0,11 млрд. Капиталовложения составили $0,14 млрд, что несколько ниже, чем в предыдущие периоды ($0,16 млрд в 1П20 и $0,19 млрд в 2П20).

При этом выплаты акционерам оказались довольно щедрыми: $0,53 млрд, в основном в форме выкупа акций. В результате свободный денежный поток составил минус $0,71 млрд, тогда как в 2020 году он был положительным ($0,22 млрд в 1П20 и $0,73 млрд в 2П20).

( Читать дальше )

Операционный денежный поток, тем не менее, составил лишь $0,25 млрд против $0,48 млрд в 1П20 и $0,79 млрд в 2П20. Это обусловлено существенным ростом инвестиций в оборотный капитал ($0,3 млрд) и относительно высокими платежами по налогу на прибыль — на уровне $0,11 млрд. Капиталовложения составили $0,14 млрд, что несколько ниже, чем в предыдущие периоды ($0,16 млрд в 1П20 и $0,19 млрд в 2П20).

При этом выплаты акционерам оказались довольно щедрыми: $0,53 млрд, в основном в форме выкупа акций. В результате свободный денежный поток составил минус $0,71 млрд, тогда как в 2020 году он был положительным ($0,22 млрд в 1П20 и $0,73 млрд в 2П20).

( Читать дальше )

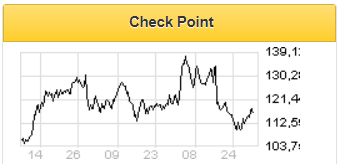

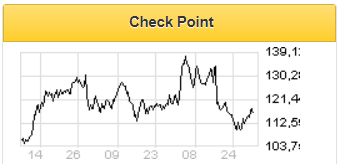

Акции Check Point - недорогой вход в сектор кибербезопасности - Финам

- 17 марта 2021, 21:15

- |

Check Point Software Technologies — один из ведущих мировых игроков в области IT-безопасности.

Мы рекомендуем «Покупать» акции компании с целевой ценой на горизонте 12 месяцев на уровне $ 142,1, что предполагает потенциал роста на уровне 21%.

* Устойчивый спрос на решения для киберзащиты позволяет Check Point демонстрировать неплохие финпоказатели, даже в условиях коронакризиса. При этом сильной стороной компании, выгодно отличающей ее от конкурентов, являются очень высокие показатели прибыльности.

* Хороший баланс и значительные денежные потоки дают Check Point возможность направлять весомые средства на выплаты акционерам, а также позволяют ожидать усиления активности в области M&A.

* Глобальные расходы на защиту от киберугроз в ближайшие годы, как ожидается, будут расти, и Check Point, как один из главных игроков в этой отрасли, имеет все шансы продолжить выигрывать от развития данного тренда.

ГК «Финам»

Мы рекомендуем «Покупать» акции компании с целевой ценой на горизонте 12 месяцев на уровне $ 142,1, что предполагает потенциал роста на уровне 21%.

* Устойчивый спрос на решения для киберзащиты позволяет Check Point демонстрировать неплохие финпоказатели, даже в условиях коронакризиса. При этом сильной стороной компании, выгодно отличающей ее от конкурентов, являются очень высокие показатели прибыльности.

* Хороший баланс и значительные денежные потоки дают Check Point возможность направлять весомые средства на выплаты акционерам, а также позволяют ожидать усиления активности в области M&A.

* Глобальные расходы на защиту от киберугроз в ближайшие годы, как ожидается, будут расти, и Check Point, как один из главных игроков в этой отрасли, имеет все шансы продолжить выигрывать от развития данного тренда.

* Мы ожидаем, что Check Point продолжит укреплять позиции в таких быстрорастущих секторах, как облачные хранилища данных и интернет вещей. Значительный потенциал роста видится и в сегменте мобильной кибербезопасности.Додонов Игорь

* Акции Check Point выглядят недорогими по мультипликаторам.

ГК «Финам»

Nvidia - GPU продолжают наступление - Финам

- 02 сентября 2020, 22:11

- |

Nvidia - крупнейший в мире разработчик графических ускорителей и процессоров (GPU). Платформы на базе графических чипов компании используются в широком спектре отраслей, начиная от компьютерных игр и заканчивая облачными услугами и автопилотированием.

Отчетность NVIDIA за II финквартал была сильной. Компании удалось существенно улучшить все основные финпоказатели благодаря хорошим результатам игрового подразделения и подразделения решений для центров обработки данных. Преимуществами NVIDIA являются сильный баланс и способность генерировать неплохие денежные потоки, благодаря чему компания может направлять значительные средства на выплаты акционерам и сделки M&A.

Постоянное повышение реалистичности компьютерных игр и, как следствие, требований к производительности графических систем будут способствовать сохранению высокого спроса на игровые GPU NVIDIA в будущем. Данную тенденцию должно поддержать и дальнейшее распространение дисплеев с разрешением 4К.

( Читать дальше )

Отчетность NVIDIA за II финквартал была сильной. Компании удалось существенно улучшить все основные финпоказатели благодаря хорошим результатам игрового подразделения и подразделения решений для центров обработки данных. Преимуществами NVIDIA являются сильный баланс и способность генерировать неплохие денежные потоки, благодаря чему компания может направлять значительные средства на выплаты акционерам и сделки M&A.

Постоянное повышение реалистичности компьютерных игр и, как следствие, требований к производительности графических систем будут способствовать сохранению высокого спроса на игровые GPU NVIDIA в будущем. Данную тенденцию должно поддержать и дальнейшее распространение дисплеев с разрешением 4К.

( Читать дальше )

Adobe Systems - облачному хай-теку кризис нипочем - Финам

- 17 июня 2020, 16:48

- |

Adobe Systems — ведущий мировой разработчик программных продуктов для графического дизайна, редактирования фото и видео, веб-разработки. Программное обеспечение компании представлено широким спектром решений, популярных у миллионов специалистов в разных отраслях. Несколько лет назад Adobe кардинально изменила бизнес-модель и теперь получает большую часть выручки от подписки. Это позволило компании снизить волатильность и повысить предсказуемость выручки, улучшив показатели рентабельности.

В последние кварталы Adobe демонстрирует двухзначные темпы роста финансовых показателей, несмотря на трудности в мировой экономике. Ожидаем сохранения данного тренда, при этом драйвером роста в будущем станет сегмент цифрового маркетинга.

Сильный баланс и высокие денежные потоки позволят Adobe и далее проявлять активность в сегменте M&A, не забывая при этом направлять значительные средства на выплаты акционерам.

ГК «Финам»

В последние кварталы Adobe демонстрирует двухзначные темпы роста финансовых показателей, несмотря на трудности в мировой экономике. Ожидаем сохранения данного тренда, при этом драйвером роста в будущем станет сегмент цифрового маркетинга.

Сильный баланс и высокие денежные потоки позволят Adobe и далее проявлять активность в сегменте M&A, не забывая при этом направлять значительные средства на выплаты акционерам.

Акции Adobe относительно привлекательно оценены по финансовым мультипликаторам, неплохо смотрятся с точки зрения теханализа. Мы рекомендуем акции Adobe Systems к покупке.Додонов Игорь

ГК «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал