втб

ВТБ и Сбербанк заблокировали карты! ВТБ заблокировал всерьез и надолго. А хотел просто перекинуть часть денег с брокерского счета ВТБ на брокерский счет Сбербанк.

- 01 декабря 2018, 01:05

- |

Начиналось всё хорошо.

Перевел деньги с брокерского счета ВТБ на карту ВТБ. Затем снял часть денег через банкомат и часть денег через кассу. Это было неделю назад!

Пошел в Сбербанк и положил деньги себе на карту и стал переводить на свой брокерский счет. В этот момент операция заблокировалась! Звоню по номеру, мне сказали, что робот автоматически заблокировал подозрительную операцию и заблокировали счет (Пополнение своего брокерского счета со своей карты?). После 5 минут общения, мне разблокировали счет и я смог завершить начатое.

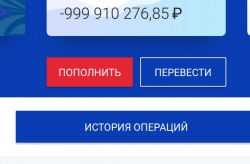

Вчера (примерно через 6 дней) неожиданно у меня блокируются все карты ВТБ, а позже зашел в банк онлайн и сумма на моем счете меня мягко говоря удивила(на картинке).

Звоню менеджеру, она не знает почему.

В этот день я только за продуктами ходил. Звоню на общую линию, они говорят: «обращайтесь в свой банк, в котором вам выдали карту, это он заблокировал.»

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 173 )

ВТБ - чистая прибыль по МСФО составила 151,9 млрд рублей за 10 месяцев 2018 (рост 67,1% год к году)

- 30 ноября 2018, 18:04

- |

Банк ВТБ, головная компания группы ВТБ («Группа»), сегодня публикует неаудированные консолидированные финансовые результаты в соответствии с МСФО за октябрь и десять месяцев, закончившихся 31 октября 2018 года.

Отчёт о прибылях и убытках

- Чистая прибыль группы ВТБ составила 151,9 млрд рублей за 10 месяцев 2018 (рост 67,1% год к году) и 12,2 млрд рублей в октябре 2018 года (падение 21,8% год к году) против чистой прибыли 90,9 млрд рублей за 10 месяцев 2017 года и 15,6 млрд рублей в октябре 2017 года.

- Чистые операционные доходы до создания резервов за 10 месяцев и в октябре 2018 года выросли на 16,6% и 2,8% до 534,6 млрд рублей и 55,7 млрд рублей соответственно по сравнению с аналогичными периодами прошлого года;

- Чистые процентные доходы составили 396,5 млрд рублей за 10 месяцев 2018 года и 37,9 млрд рублей в октябре 2018 года, увеличившись на 3,6% и снизившись на 2,8% соответственно по сравнению с аналогичными периодами прошлого года.

( Читать дальше )

ВТБ - опасается вывода активов из украинской «дочки»

- 30 ноября 2018, 16:04

- |

Украинская «дочка» банка ВТБ, которую Нацбанк Украины признал неплатежеспособной, располагает активами примерно на $200 млн, и ВТБ опасается, что они будут выведены.

В последнее время банк не мог ликвидировать активы и расплачиваться с вкладчиками, так как украинский суд арестовал активы банка. Обязательства перед вкладчиками составляют чуть более $100 млн против $1,4 млрд в 2013 году.

первый заместитель президента — председателя правления ВТБ Юрий Соловьев:

«Теперь, видимо, кто-то другой будет ликвидировать эти активы и расплачиваться с вкладчиками. У нас есть большое подозрение, что активы из банка могут вывести и потом обвинить нас в том, что этих активов не хватало, хотя их было почти на $200 млн. Мы еще надеялись, что там останутся какие-то деньги, которые мы сможем вернуть, — сказал Соловьев. — Дальше будем наблюдать, как команда Фонда гарантирования вкладов физических лиц будет ликвидировать эти активы для того, чтобы расплатиться с вкладчиками. Если смогут сделать все честно, то все наши вкладчики останутся довольны, всем вернут деньги».

( Читать дальше )

ВТБ - не исключает возможность увеличения доли в «Магните»

- 30 ноября 2018, 15:55

- |

ВТБ не исключает возможности увеличения своей доли в ритейлере «Магнит» и считает, что у сети есть большой потенциал. Об этом в интервью ТАСС сообщил первый зампредправления ВТБ Юрий Соловьев.

«Мы считаем, что, если инвестиция сделана, значит компании она нужна, а дальше мы увидим, как компания с ней справится. Мы верим в «Магнит», у компании огромный потенциал. Если разница между фундаментальной стоимостью компании и ее котировками будет непропорционально расти, то мы рассмотрим возможность увеличения своего пакета»

https://www.finanz.ru/novosti/aktsii/intervyu-vtb-ne-isklyuchaet-vozmozhnost-uvelicheniya-doli-v-magnite-1027770684

Магнит - создание магазинов в почтовых отделениях не потребует больших инвестиций - Атон

- 30 ноября 2018, 12:16

- |

Вчера во время инвестиционного форума «Россия зовет!» Магнит и Почта России рассказали о прогрессе своего пилотного проекта по созданию нового розничного формата — точек продаж в почтовых отделениях. Также они объявили о планах открыть по меньшей мере 2 000 магазинов этого типа к концу 2019. Проект разрабатывается в рамках соглашения о стратегическом сотрудничестве, заключенного Магнитом, Почтой России и ВТБ в начале года. Пилотный проект начался летом 2018. Магазины данного формата небольшие (10-70 кв м) с ограниченным предложением (200-600 товарных позиций), но они хорошо приспособлены для разных локаций. В деревнях магазины предлагают товары массового потребления, а в городах — товары импульсного спроса. Расширение проекта начнется в апреле 2019, и до этого ритейлер и почта синхронизируют бизнес процессы и ИТ.

Мы считаем новость нейтральной до того, как будут раскрыты первые результаты проекта. С другой стороны, мы видим сильный потенциал для развития формата из-за масштабного синергетического эффекта между ритейлером и почтой, который скорее всего будет транслироваться в высокий трафик, а также из-за низких инвестиций, требуемых для небольших магазинов. Если исходить из самой низкой стоимости нового магазина во всех форматах Магнита (магазины дрогери), которая составляет 9-16 тыс руб. на кв м арендованной площади, ожидаемые капзатраты на 2 000 точек продаж в почтовых отделениях могут находиться в пределах от 1 до 3% от общего объема капзатрат Магнита на 2019, по нашим оценкам.АТОН

Геополитика и рынки акций. Рубль, нефть и ставки на декабрь.

- 29 ноября 2018, 20:50

- |

КТО И КАК МОЖЕТ МАНИПУЛИРОВАТЬ НА РЫНКЕ. КОМУ ЭТО РАЗРЕШЕНО.

- 29 ноября 2018, 12:30

- |

Я часто везде пишу, что опционы важны еще по одной причине… Тот кто торгует линейные инструменты никогда такого, что я сейчас покажу в видео, не сможет увидеть. Возможно, у кого то наступит прозрение...

Еще раз повторю — те кто не торговал опционы, кто ни разу не выходил на поставку, кто не умеет пользоваться опционными аналитиками, тот не понимает как работает биржа. Любой «Опционный аналитик» (иногда их называют опционными калькуляторами) — это упрощенная неавтоматизитрованная версия программы SPAN, а без понимания работы этой программы на биржу лучше не соваться.

Без опыта торговли опционами, никогда не понять как работает биржа. Вам будут сравнивать биржу с Одесским базаром, или с обычным магазином, придумывать новые определения для спекуляций и инвестиций, но... При этом умолчат, что на рынке присутствует ЦК, что работает высокочастотная АСУ (СУР), что крупные маркетмейкеры имеют нейропакеты...

Новости компаний — обзоры прессы перед открытием рынка

- 29 ноября 2018, 09:22

- |

«Газпром» поделится потоком. Компания думает о росте дивидендов

«Газпром» может увеличить дивиденды по итогам 2018 года как минимум на 2 руб., хотя до этого предлагал заморозить их на уровне прошлого года — 8,04 руб. на акцию. Компанию заставил передумать высокий денежный поток из-за роста цен на нефть и газ и рекордного экспорта. По мнению аналитиков, «Газпром» может выплатить дивиденды в 10–11 руб. на акцию, но это все равно будет более чем в два раза ниже уровня, ожидаемого Минфином, который настаивает на выплате 50% от чистой прибыли по МСФО.

https://www.kommersant.ru/doc/3813801

«Нафтогаз» допустил отказ «Газпрома» от длительного контракта по транзиту

( Читать дальше )

ВТБ - Костин назвал оптимальный уровень дивидендов банка счетной задачей

- 28 ноября 2018, 20:11

- |

Андрей Костин в кулуарах форума «Россия зовёт!»:

«Мы будем считать (оптимальный уровень дивидендов — ред.), потому что задача счетная, на самом деле. Мы должны выполнить решение о введении „Базеля III“. Вы знаете, что Центральный банк дал некую нам рассрочку, а дальше нужно посмотреть как мы завершим год, посмотреть нашу прибыль, наш возможный дивидендный поток и посмотреть, куда нам нужно из него добавить в наш капитал так, чтобы мы соответствовали на 1 января 2020 года „Базелю III“

»Все остальное в принципе может каким-то образом распределяться на дивиденды. Наша

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал