втб

📰Банк ВТБ (ПАО) Сообщение об изменении или корректировке информации, ранее опубликованной в Ленте новостей

- 13 сентября 2024, 12:17

- |

Настоящее сообщение публикуется в порядке изменения (корректировки) информации, содержащейся в ранее опубликованном сообщении.

Ссылка на ранее опубликованное сообщение, информация в котором изменяется (корректируется): "Завершение размещения ценных бумаг" (опубликовано 11....

( Читать дальше )

- комментировать

- Комментарии ( 0 )

📰Банк ВТБ (ПАО) Сообщение об изменении или корректировке информации, ранее опубликованной в Ленте новостей

- 13 сентября 2024, 12:17

- |

Настоящее сообщение публикуется в порядке изменения (корректировки) информации, содержащейся в ранее опубликованном сообщении.

Ссылка на ранее опубликованное сообщение, информация в котором изменяется (корректируется): "Завершение размещения ценных бумаг" (опубликовано 11....

( Читать дальше )

Корректировка прибыли на бумажные статьи убрана из "дивполитики" правительства в отношении банков — Интерфакс

- 13 сентября 2024, 10:52

- |

Распоряжение предписывает чиновникам при формировании позиции по дивидендам брать в расчет прибыль, скорректированную на «бумажные» статьи (связанные с переоценкой основных средств и нематериальных активов, с изменением справедливой стоимости финансовых активов и с курсовой переоценкой). Эта норма вводилась для того, чтобы при расчете дивидендной базы не учитывать доходы и расходы, не подтвержденные денежными потоками.

Распоряжение от 11 сентября, опубликованное на официальном портале нормативно-правовых актов, выводит кредитные организации из-под действия этой нормы. Таким образом, при выдаче рекомендаций по выплате дивидендов госбанкамив прибыли будут учитываться доходы и расходы, связанные с признанием (восстановлением) убытка от обесценения основных средств и нематериальных активов, а также с их списанием (за исключением списаний, связанных с продажей); доходы и расходы, связанные с изменением справедливой стоимости финансовых активов; доходы и расходы, связанные с курсовыми разницами.

( Читать дальше )

Ставка будет 20%?! Завтра - КЛЮЧЕВОЕ событие

- 12 сентября 2024, 19:46

- |

В пятницу, 13 сентября, соберется очередной шабаш собрание совета директоров ЦБ по ключевой ставке. Уже завтра мы узнаем, при каких процентных ставках нам придется жить как минимум до 25 октября.

В преддверии заседания в пятницу 13-го (страшно?😉) подготовил для вас актуальный обзор происходящего и свой взгляд на возможное развитие событий.

Чтобы не пропустить самое интересное и важное из мира финансов и инвестиций, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

⚖️Повысят или оставят?

Опрошенные «Ведомостями» аналитики не смогли прийти к консенсусу относительно решения ЦБ по ставке на будущем заседании.

🔮Чуть больше половины экспертов – 13 из 25 – полагают, что ставка сохранится на текущей отметке в 18%. Оставшиеся 12 ожидают ее роста. Шесть из них прогнозируют повышение на 100 б.п., еще трое – на 200 б. п. до 20%. Остальные колеблются между этими двумя вариантами. Про возможное снижение ставки (ха-ха!) не говорит никто.

( Читать дальше )

ЦБ зарегистрировал дополнительный выпуск "вечных" замещающих бондов ВТБ

- 12 сентября 2024, 16:14

- |

Банк России зарегистрировал дополнительный выпуск бессрочных замещающих облигаций ВТБ серии ЗО-Т1, сообщил регулятор.

ВТБ в начале июня завершил первый этап замещения бессрочных субординированных евробондов. Банк разместил локальные облигации на $1,68 млрд, заместив почти 75% выпуска, первоначальный объем которого составлял $2,25 млрд. Оплатить облигации при размещении можно было как евробондами соответствующего выпуска, так и уступкой прав. Замещающие облигации номинированы в долларах, все выплаты по таким бумагам производятся в рублях по курсу ЦБ РФ на дату платежа.

Набсовет ВТБ в конце июля одобрил размещение дополнительного выпуска замещающих облигаций под выпуск «вечных» субординированных евробондов банка. Максимальный объем выпуска соответствует незамещенному остатку «вечных» евробондов ВТБ — $552,27 млн.

t.me/ifax_go/13024

Ставка на зеро: ВТБ и Сбер подняли проценты на вклады, акулы что-то знают по поводу пятницы,13?

- 12 сентября 2024, 16:00

- |

Если вдруг кто потерялся в цифрах, полгода ключевая ставка ЦБ составляла 16%, а в конце июля выросла на 200 б.п. до 18%. И не желающая потухать инфляция подталкивает к мысли, что это ещё не конец. При этом основные направления единой государственной денежно-кредитной политики Банка России, опубликованные в конце лета, прогнозисты зачастую игнорируют. Хотя там в базовом сценарии однозначно указывают, что «в 2024 году средняя ключевая ставка будет находиться в диапазоне 16,9–17,4% годовых, в 2025 году — 14,0–16,0% годовых, в 2026 году — 10,0–11,0% годовых».

( Читать дальше )

Акции ВТБ - интересный инструмент на долгосрок. Потенциал роста 52,9%

- 12 сентября 2024, 14:15

- |

На фоне жесткой монетарной политики в РФ 2024 год для ВТБ складывается не самым благоприятным образом. Однако мы рассчитываем на улучшение ситуации в последующие годы благодаря ожидаемому смягчению ДКП и реализации новой стратегии, делающей основной упор на расширении розницы и экспансии в регионы, а также внедрении новых технологических решений. Из-за по-прежнему уязвимой капитальной позиции ВТБ, скорее всего, не сможет возобновить выплату дивидендов в следующем году, однако невысокая оценка по мультипликаторам, мы считаем, делает его акции заслуживающими внимания долгосрочных инвесторов.

Аналитики «Финама» присваивают рейтинг «Покупать» акциям ВТБ с целевой ценой на горизонте 12 месяцев 135,9 руб. Потенциал роста равен 52,9%.

ВТБ является крупной российской финансовой группой, включающей в себя более 20 компаний в области банковских услуг, инвестбанкинга, страхования и лизинга. Занимает второе место по величине активов и кредитованию среди банков РФ.

2024 год для ВТБ складывается не самым благоприятным образом, поскольку жесткая монетарная политика в РФ привела к опережающему росту стоимости фондирования для банка и снижению показателя чистой процентной маржи.

( Читать дальше )

На фоне высоких ставок объем средств юрлиц (за исключением ИП) на депозитах в нацвалюте увеличился на 34% до Р31,7 трлн по итогам июля 2024г — Известия

- 12 сентября 2024, 10:54

- |

Если суммировать объем депозитов бизнеса в рублях и в иностранной валюте, то цифра будет еще больше — 39,3 трлн рублей.

Только в июле 2024-го компании разместили в «Сбере» 680 млрд рублей — это в 1,7 раза больше, чем годом ранее, сообщили «Известиям» в пресс-службе банка. При этом если сравнивать июль 2022-го с июлем 2023-го, то объем привлечений вырос только на 20%.

Ставки по депозитам для предпринимателей могут доходить до 16,15%.

В ВТБ портфель привлеченных средств клиентов МСП с января по август года вырос на 13% и превысил 4 трлн рублей.

Портфель привлеченных средств клиентов малого и среднего бизнеса ПСБ превысил 470 млрд рублей в июле (увеличение в 3,5 раза г/г).

Объемы депозитов МСП в банке «Санкт-Петербург» увеличились за год более чем в 1,5 раза.

( Читать дальше )

ВТБ предоставил 5,6 млрд руб. застройщику СК10 на строительство ЖК в Ростове на Дону

- 12 сентября 2024, 10:37

- |

ВТБ открыл ООО «Специализированный застройщик „СК10 N12“ (входит в ГК СК10) кредитную линию в размере 5,6 млрд рублей на строительство жилого комплекса (ЖК) бизнес-класса „Космос“ в Ростове-на-Дону, сообщила пресс-служба банка.

Средства предоставлены до 2028 года, проект реализуется с использованием эскроу-счетов.

ЖК „Космос“ возводится в центре Ростова-на-Дону. Проект включает строительство трех домов от 15 до 24 этажей на 477 квартир и 177 апартаментов. На его территории предусмотрены детские и спортивные площадки, зеленые и прогулочные зоны. Общая площадь ЖК составит 69,5 тыс. кв. метров, ввод в эксплуатацию запланирован на 2026 год.

В проекте также строительство наземной автостоянки и паркинга на 356 мест с зарядными устройствами для электрокаров. В домах будут оборудованы кладовые, колясочные и помещения для хранения велосипедов.

СК10 — крупный застройщик в Ростовской области. Компания работает на рынке с 1995 года, за это время построила 17 жилых комплексов и ввела более 1,5 млн кв. метров жилья.

( Читать дальше )

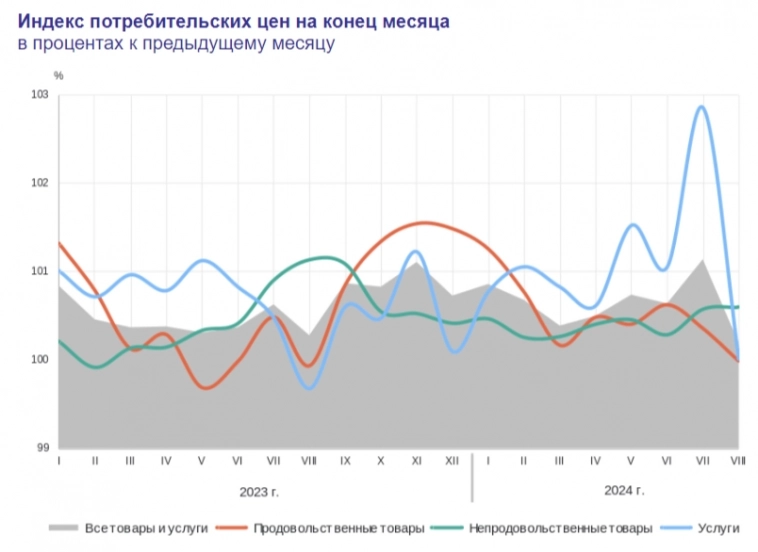

Инфляция в начале сентября — проблемы всё те же: топливный кризис, устойчивое кредитование и рост цен на бытовые услуги. Ключевая 20%?

- 12 сентября 2024, 07:20

- |

Ⓜ️ По данным Росстата, за период с 3 по 9 сентября ИПЦ вырос на 0,09% (прошлые недели — -0,02%, 0,03%), с начала сентября 0,08%, с начала года — 5,35% (годовая — 8,97%). Дефляционная неделя прошла (инфляция к концу лета обычно снижается из-за нового урожая, но 4 недели этого не происходило, 5 неделя показала -0,2%) и наступила реальность, темпы в очередной раз высокие. Главное, что Росстат пересчитал месячную инфляцию августа — 0,2% и она оказалась выше недельной (недельная — 0,11%, я вас предупреждал, т.к. недельная корзина включает мало услуг, а они росли в цене опережающими темпами, то пересчёт неминуемо был бы выше), это подводит нас на ~9 saar (это месячная инфляция без сезонных факторов, умноженная на 12), что многовато и явно не вписывается в планы регулятора по году (6,5-7%). Поэтому регулятор оставляет для себя коридор повышения ставки до 20% (прогноз средней ставки до конца года увеличен до 18,0-19,4%) и это вполне логично, учитывая факторы, влияющие на инфляцию:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал