вдо

Новосибирский завод зарегистрировал облигационную программу

- 11 февраля 2019, 06:56

- |

«Новосибирский завод резки металла» готовится разместить биржевые облигации на срок, не превышающий 1260 дней. Объем Программы 4-00418-R-001P-02E от 07.02.2019 составляет 500 млн рублей.

Инвестиции позволят приумножить оборотный капитал для расширения масштабов хозяйственной деятельности «НЗРМ». Долгосрочные планы компании — обеспечение полной загрузки прокатных линий, запуск дополнительного оборудования и ввод второй смены с целью увеличения производительности. Конкурентным преимуществом завода является возможность обрабатывать стальной лист шириной до 2 м и толщиной до 8 мм, в то время как стандартное для Сибири предложение включает в себя резку рулонной стали шириной до 1,5 м и толщиной 3,5 мм.

Данная инвестиционная программа станет логичным продолжением секьюритизации активов «НЗРМ», стартовавшей в начале 2017 г. в партнерстве с «Юнисервис Капитал». Текущий объем финансирования составляет 43 млн руб., средневзвешенная ставка кредитного портфеля — 13%. С притоком частных инвестиций компании удалось нарастить долю постоянных клиентов, увеличить продажи, значительно улучшить ключевые финансовые показатели. Бизнес устойчиво растет: если в 2016 г. выручка «НЗРМ» составляла 449 млн руб., а чистая прибыль — 12,4 млн руб., то уже по итогам 9 мес. 2018 г. эти показатели выросли в 2,7 и 2,2 раза соответственно.

- комментировать

- Комментарии ( 0 )

Обзор доходностей облигационного рынка России

- 08 февраля 2019, 13:03

- |

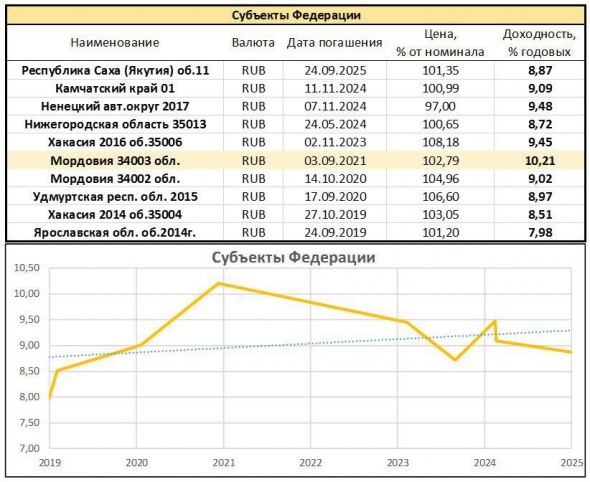

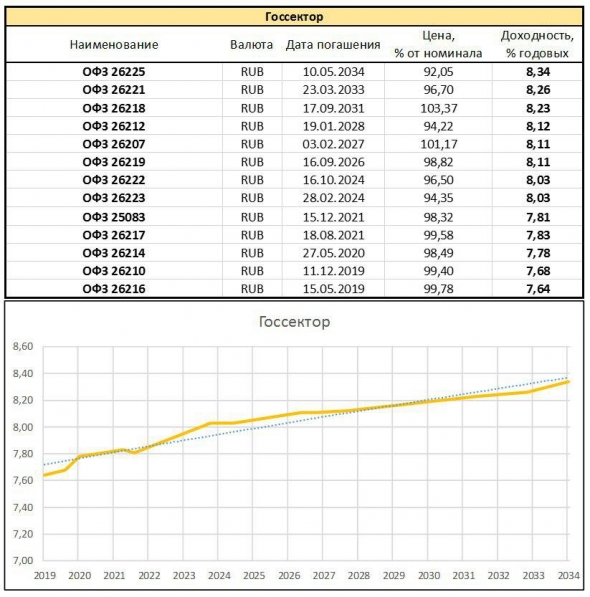

ОФЗ. Еще ровнее, еще идеальнее. Мысли и эмоции, в которые погружает нас кривая доходности на рынке биржевого госдолга. Год назад эта же кривая имела обратный уклон (дальние долги имели меньшую в сравнении с близкими доходность), затем произошел великий исход нерезидентов и кривая, по осени, была, действительно, именно кривой. А сейчас спред доходностей годовых пятнадцатилетних бумаг – всего 0,7%. Но рынок, даже рынок госдолга – это хаотичное явление. И вслед за любым равновесием и математическим изяществом наступает новая фаза разрушения и беспорядка. Готовимся. Может, после пятничного заседания ЦБ. Как и прежде, и тем более в свете сказанного, интересны короткие бумаги, до 1-1,5 лет, как инструмент удобного тактического хранения денег.

( Читать дальше )

Динамика размещения облигаций АгроЭлиты и ЛК Роделен

- 01 февраля 2019, 15:05

- |

Наверно, после размещения промежуточной отчетности (мы ее выложили в этом канале вчера), уверенной и положительной отчетности (выручка, прибыль эмитента и поручителей выросли, долг снизился), спрос на облигации АгроЭлиты вырос. По состоянию на 11-30 мск сегодня, продано 361 500 бумаг из 400 000, или 90%. Так что с очень высокой вероятностью, до конца следующей недели это не маленькое размещение будет завершено.

( Читать дальше )

Отчетность «ОбъединениеАгроЭлита»

- 31 января 2019, 15:24

- |

В наших портфелях 2 выпуска «АгроЭлиты», оба с купоном 13,75%, текущей доходностью к погашению в районе 14,6%.

Дадим несколько комментариев на тему. Камнем преткновения стала опубликованная эмитентом отчетность по РСБУ за 9 месяцев 2018. Отчетность показывала, что компания прибыльна, но сама прибыль падает, а главное – падает выручка. Люди делали неприятные для себя выводы, и выводы поспешные. Дьявол в деталях. Помимо самой «АгроЭлиты» как заемщика, ее обязательства обеспечиваются 3-мя компаниями-поручителями, также входящими в холдинг. В Инвестиционном меморандуме заемщик и поручители объединены в «Облигационную группу».

Мы имеем дело с холдингом. Причем холдинг еще в процессе своего объединения (процесс почти завершен). В этой связи нужно оценивать отчетность не только самого титульного заемщика – идея в общей оценке показателей Облигационной группы. И если рассматривать группу, вопросы о кредитоспособности эмитента теряют остроту. В целом, группа в сравнении с предыдущим периодом нарастила выручку, хотя и не кардинально.

( Читать дальше )

ЗАО ЛК «Роделен». Подводим итоги и делаем предположения

- 31 января 2019, 12:01

- |

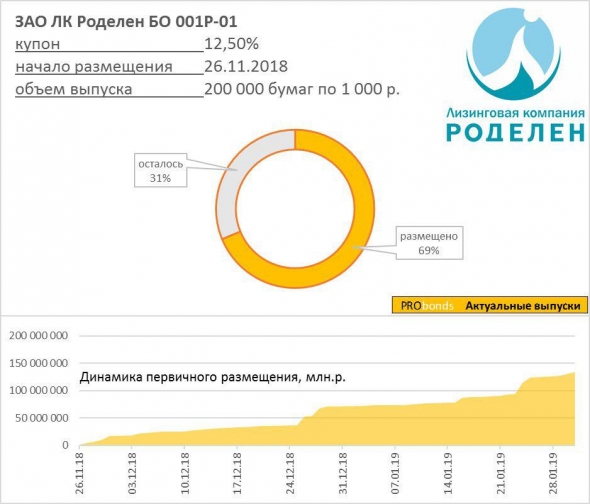

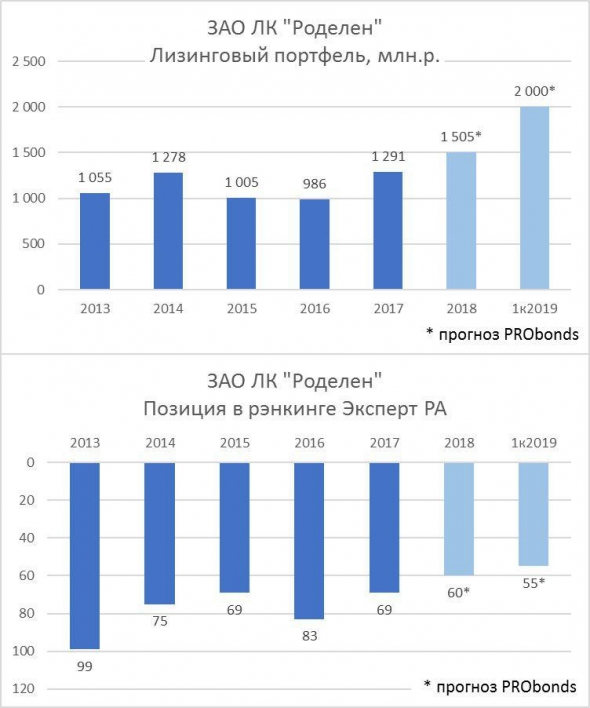

«Роделен», г.Санкт-Петербург — наиболее крупная лизинговая компания, облигации которой находятся в наших портфелях (сейчас они занимают 10% капитала). Ставка купона – 12,5%, что обеспечивает эффективную доходность, при реинвестировании купона, на уровне 13,1%. Окончательное погашение – ноябрь 2022 года, при дюрации всего 1,5-2 года, поскольку погашается облигация равномерно, с первого месяца обращения.

Динамика лизингового портфеля (включая наши прогнозы, основанные на доступной информации об уже открытых или предполагаемых новых контрактах) выглядит уверенно. Учитывая, что «Роделен» накапливает и использует собственный капитал (состоит в основном из нераспределенной прибыли) для финансирования лизингового портфеля, учитывая невысокую и регулируемую просрочку (до 4% от величины портфеля), а также спокойные темпы роста бизнеса, к эмитенту мы относимся благосклонно.

Облигации «Роделена» в портфелях удерживаем и готовы накапливать.

Эмитенты в наших портфелях

- 29 января 2019, 14:53

- |

Время поговорить об эмитентах в наших портфелях. Несколько сессий назад завершилось размещение облигаций «МСБ-Лизинга», Ростов-на-Дону (ежемесячный купон 13,75%, срок до погашения 900 дней, без оферты, портал раскрытия информации

Вот график цены. На котором прекрасно разделены две стадии жизни бумаги: с 21 ноября по 22 января – размещение, с 21 января по настоящее время – свободное обращение. Сразу после окончания размещения цена переместилась на 0,3-0,4% вверх. Думается, движение не окончено. Ждем 101% от номинала как более справедливую оценку стоимости и доходности бумаг.

На данный момент мы сопровождаем размещения облигаций красноярского сельхозпроизводителя ОбъединениеАгроЭлита (купон 13,75%, срок до погашения 4,2 года, без оферты, информация об эмитенте) и лизинговой компании из Санкт-Петербурга, входящей в топ-50 крупнейших лизингодателей России ЗАО ЛК «Роделен» (купон 12,5%, 1080 дней, без оферты, с ежемесячной амортизацией долга,

( Читать дальше )

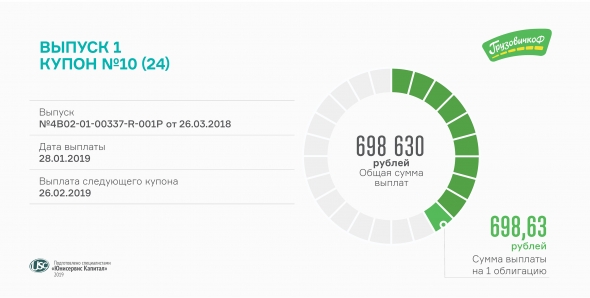

10-й купон по первому выпуску «ГрузовичкоФ» выплатит сегодня

- 28 января 2019, 12:15

- |

Транспортная компания выплатит 698 630 руб. в счет погашения 10-го купона биржевых облигаций серии БО-П01.

Дата окончания купонного периода выпала на выходной день — 27 января, поэтому расчет осуществится в понедельник. Выплате подлежит по 698,63 руб. на облигацию по ставке 17% годовых, которая будет действительна еще для двух купонов, до марта. В рамках годовой оферты «ГрузовичкоФ» вправе изменить купонную ставку.

( Читать дальше )

Облигации ООО «Пионер-Лизинг» (ПионЛизБП1, RU000A0ZZAT8)

- 24 декабря 2018, 11:57

- |

24 декабря состоялась выплата 6-го купона по дебютному выпуску биржевых облигаций ООО «Пионер-Лизинг». Эмитент осуществил выплаты держателям облигаций в размере 1 007 000 руб. При этом общий доход, который получили инвесторы за 6 купонных выплат, составил 3 721 842 руб.

Напоминаем, что 3 декабря ООО «Пионер-Лизинг» завершил размещение дебютного выпуска 5-летних облигаций объемом 100 млн руб. с установленной купонной ставкой 12,25% годовых (с 1-го по 12-й купон включительно). В настоящее время данные облигации доступны для совершения сделок на Московской Бирже среди неограниченного круга лиц.

Следует отметить, что по объему торгов на вторичном рынке Московской Биржи облигации ООО «Пионер-Лизинг» оказались абсолютным лидером из числа сопоставимых выпусков – участники рынка активно использовали эти ценные бумаги как инструмент управления краткосрочной ликвидностью. В свою очередь, поддержанию высокого уровня ликвидности продолжает способствовать набор уникальных условий, содержащихся в выпуске (в том числе ежемесячная оферта), а также наличие надежного маркет-мейкера в лице АО «НФК-Сбережения».

( Читать дальше )

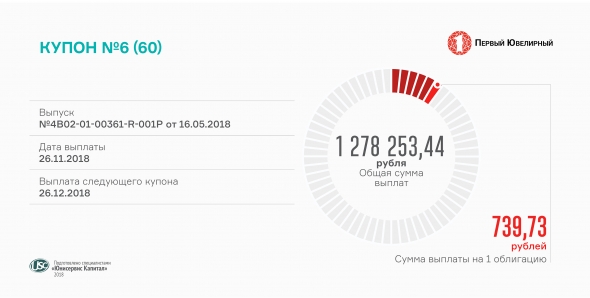

Состоялась выплата 6-го купона по облигациям «Первого ювелирного»

- 26 ноября 2018, 13:57

- |

Сегодня компания выплатила владельцам биржевых облигаций доход по ставке 18% годовых, что в денежном выражении составляет почти 1,3 млн рублей.

В обращении находится меньшая часть выпуска ООО «Первый ювелирный – драгоценные металлы» (RU000A0ZZ8A2). За полгода размещено 1728 из 3800 ценных бумаг. Облигации на 104 млн рублей ожидают размещения в течение 2019 г., в соответствии с потребностью компании в финансировании направления трейдинга золотом и ломбардного бизнеса.

На начало ноября 2018 г. простая доходность бондов ООО «ПЮДМ» находилась в диапазоне 14-16% годовых. Средневзвешенная цена в октябре-ноябре составляла 100,66%. Ежедневный объем торгов – около 1,5 млн рублей. Объем торгов за время обращения выпуска, т.е. за неполные 6 месяцев, превысил 179,5 млн рублей.

Пятилетний выпуск ценных бумаг ООО «ПЮДМ» зарегистрирован в рамках программы биржевых облигаций объемом 500 млн рублей. Размещение облигаций первой серии стартовало на Московской бирже 30 мая. Номинал ценной бумаги – 50 тыс. рублей. Купон выплачивается каждые 30 дней. На 1-12 купонные периоды установлена ставка 18%. Период обращения выпуска – 1800 дней. Первая оферта состоится в мае 2019 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал