валюта

Нефтегазовые доходы в декабре 2023 г. — полный провал. Снижение доходов нефтяников — боль для бюджета РФ

- 12 января 2024, 09:13

- |

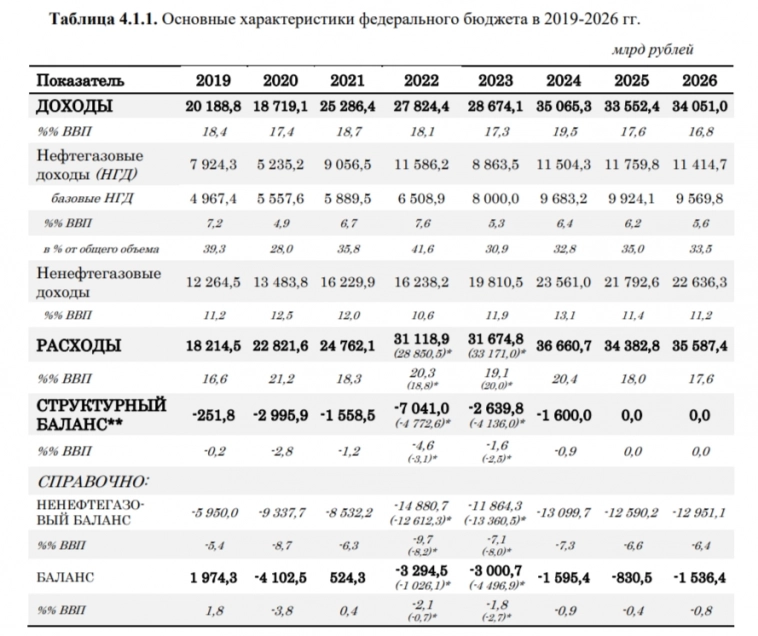

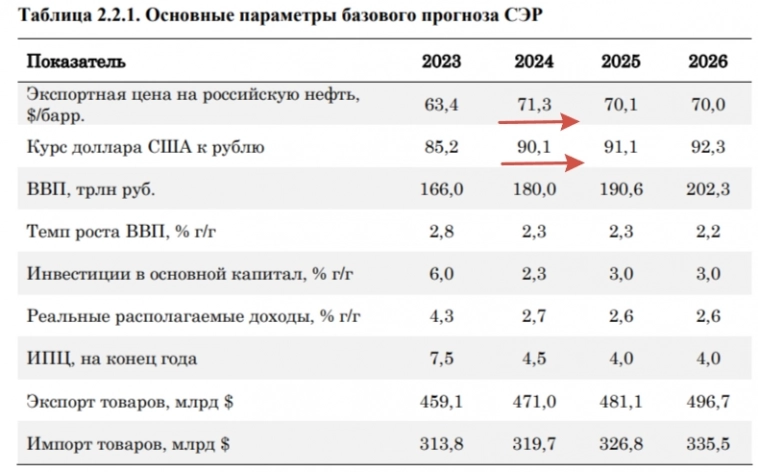

🛢 По данным Минфина, НГД в декабре 2023 г. составили — 650,5₽ млрд (-30,2% г/г), месяцем ранее — 961,7₽ млрд (+11% г/г). Главный сюрприз в том, что после 3 месяцев профицита НГД, наступил дефицит, и доходы ошеломительно рухнули, более чем на 300₽ млрд по сравнению с прошлым месяцем. Всё-таки цена на сырьё и крепкий ₽ находились в декабре не на тех уровнях (на минуточку они находятся и в январе на тех же, отсюда вывод, что в январе тоже будет всё негладко), чтобы заработать сверх нормы (по данным Минфина, средняя цена Urals в декабре составила — $64,23, месяцем ранее — $72,84, средний же курс $ — 90,8₽, месяцем ранее — 90,4₽). За весь год НГД составили — 8,882₽ трлн (-23,9% г/г), по новому прогнозу Минфина в базовые НГД в этом году уложились (если смотреть изначальный прогноз, то недобрали 117₽ млрд), данные доходы сложились при средней цене Urals — $63,4 и курсе $ — 85,2₽ (опять же данные из отчёта, ссылка выше). Самое интересное, что Минфин спрогнозировал НГД за 2024 г. в размере — 11,5₽ трлн, при цене на российскую нефть — $71,3, а курсе доллара — 90,1₽ (как по мне, недоберут). А теперь давайте подробно разберём отчёт:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Объем валютных кредитов россиян снизился до 47,4 млрд рублей - Известия

- 12 января 2024, 07:14

- |

Этот показатель впервые опустился ниже 50 млрд с начала статистики в 2015 году. Долги населения перед банками в инвалюте сократились на 12% за 11 месяцев 2023 года.

Аналитики связывают эту динамику с общей тенденцией к девалюации российской экономики после февраля 2022 года. Регулятор подчеркивает повышенные риски валютных ссуд, а некоторые банки все еще предлагают их под залог недвижимости.

Источник: https://iz.ru/1633167/2024-01-12/valiutnye-kredity-naseleniia-upali-do-minimalnykh-47-mlrd-rublei

Цена Urals в декабре 2023 г. — продолжила падение, приближаемся к некомфортным уровням для нефтяников и бюджета РФ!

- 11 января 2024, 11:10

- |

🛢 По данным Минфина, средняя цена Urals в декабре 2023 г. составила — $64,23 (+27% г/г), месяцем ранее — $72,84 (+9,5% г/г). Средняя цена Urals по итогам года составила — $62,99 за баррель (-17,2% г/г). Средняя же цена Brent в декабре равнялась — $77,88, а в ноябре — $83,12, дисконт уже значительный — $13,5. Таким образом, цена Urals уже полгода превышает ценовой «потолок» G-7 на уровне $60 за баррель (это как раз помогло бюджету РФ, который закончил год не с ошеломляющим дефицитом). Но мы ходим по тонкой грани, снижение цен на сырьё и укрепление ₽ неблагоприятно влияет на заработки нефтяников, соответственно, бюджет РФ будет недополучать деньги. На сегодняшний день Urals торгуется по ~$65, а курс $ к ₽ составляет — 89₽ (цена за бочку ниже 5000₽ — критична), напомню вам, что недавно Минфин представил документ ОНБНиТТП, где в бюджете за 2024 год обозначил некоторые параметры, а именно цена на российскую нефть будет равняться — $71,3, а курс доллара — 90,1₽ (то есть при данных параметрах будет наполняться планируемый бюджет за счёт НГД).

( Читать дальше )

Польша: плановый позитив

- 11 января 2024, 03:11

- |

USD/#PLN

Таймфрейм: 1D

Год назад в этот день я дал тут апокалиптичный среднесрочный прогноз по польскому злотому: t.me/waves89/4608, что там что-то очень нехорошее после укрепления намечается. И вот это укрепление состоялось. Теперь я немножечко напрягся, стал внимательно следить за парой. При первых признаках разворота, буду хеджировать свои позиции по России.

Пока, в этом году, апокалипсиса не жду. И всё ещё думаю, что между РФ и ЕС пока всё закончится примерно по текущим границам фронта, но… Посмотрим на динамику общественных настроений и событий после марта, может быть придётся переобуваться. Искренне надеюсь, что нет.

Интервенции в рамках бюджетного правила и продажи валютной выручки поддержали курс – Ъ.

- 10 января 2024, 12:01

- |

На наш взгляд, укрепление рубля пока носит чисто ситуативный характер. Накопленная экспортерами валютная выручка после праздников попала на рынок и вызвала укрепление рубля. Также традиционно в начале года низкий спрос на валюту со стороны населения и импортеров. Однако мы по-прежнему считаем, что курс доллара на текущих значениях, вероятно, останется лишь в первом полугодии. Ожидаемое нами снижение ключевой ставки в апреле-мае сможет сдвинуть баланс сил в пользу покупателей валюты. Также отметим, что в декабре выросли дисконты по нефти Urals, а средняя цена была всего лишь $64 за баррель, что приведет к сокращению торгового баланса уже в январе-феврале. Поэтому мы считаем, что при курсе доллара ниже 90 нужно постепенно накапливать валюту и валютные активы.

( Читать дальше )

Вечерний обзор рынков 📈

- 09 января 2024, 19:05

- |

Курсы валют ЦБ на 10 января:

💵 USD — ↗️ 90,4040

💶 EUR — ↘️ 98,9825

💴 CNY — ↗️ 12,5861

▫️ Индекс Мосбиржи по итогам основной торговой сессии снижается на 0,1%, составив 3 155,55 пункта.

▫️ В президентский указ о продаже валютной выручки экспортерами внесены изменения: дочерние предприятия могут не исполнять его нормативы, в случае, если более половины внешней выручки получена в рублях (даже если в контракте указана стоимость в валюте), сообщают СМИ. Данная мера была принята в ответ на проблему «круговорота рублей», о которой было заявлено в конце 2023 г.

▫️ Правительство вывело каменный уголь из-под действия курсовых пошлин, тиражируют СМИ постановление №2338 от 27 декабря 2023 года. Пошлина была введена в сентябре 2023 года и составляла 4 – 7%. Эксперты оценивают отмену пошлины положительно для EBITDA таких компаний как «Мечел» и «Распадская».

▫️ Транснефть (пр. +0,07%); Компания сообщает о постройке и реконструкции в минувшем году 43 резервуаров на 885 тыс. куб м. «В рамках реализации программы развития, технического перевооружения и реконструкции введено в эксплуатацию более 800 объектов, в том числе заменено 570 км линейной части. Кроме того, выполнена сварка 265 км новых трубопроводов», передает ТАСС.

( Читать дальше )

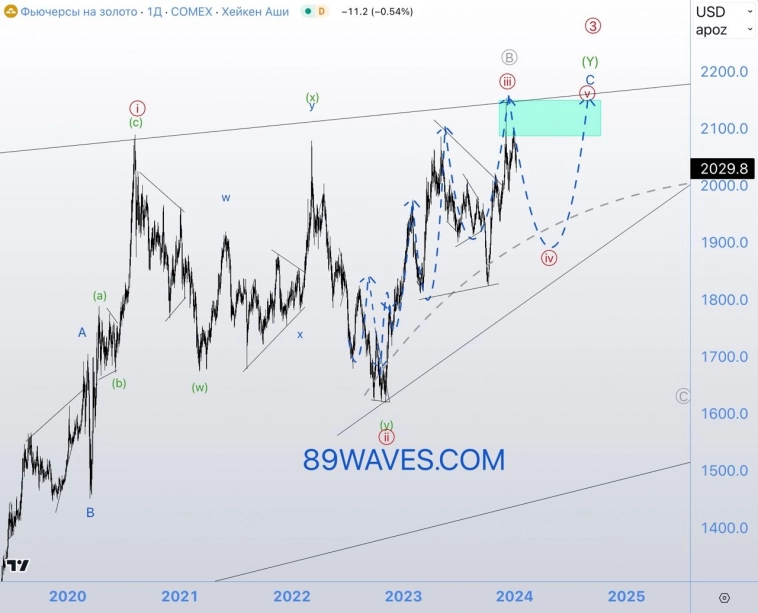

Золото больше не интересно

- 08 января 2024, 18:47

- |

#GC

Таймфрейм: 1D

Прошлогодний добрый совет о необходимости накапливать капитал в золоте принёс около 20% доходности в валюте: t.me/waves89/4593. Сейчас я меняю мнение в связи с исполнением целей, и теперь считаю золото должно в портфеле быть только физическое на случай БП в виде лома.

По золоту назревает крупная коррекция, но сетапов для трейдинга по этому товару у меня пока нет – следите за обновлениями по 7-ым числам, буду стараться держать в курсе, дам знать когда что-то появится. Пока сами смотрите в сторону других металлов, там может быть интересно.

Евро: ниже паритета к доллару в 2024 году

- 08 января 2024, 18:27

- |

#EURUSD

Таймфрейм: 1D

Год назад в этот день обещал продолжение волны «4» весь 2023 год, и далее в 2024-ом выход в область ниже паритета: t.me/waves89/4595. Первая часть прогноза сбылась, теперь у Европы начинаются неприятности, а я ищу сетапы зашортить под них евро. Торговый план мы обсуждали в прошлых обновлениях на мелких: t.me/waves89/6378. Сейчас попробуем сформулировать прогноз на год грядущий.

Девальвация – лучший способ обеспечить социалку. Цитируя Путина, возможность «подпечатать» – это лучший способ сбалансировать любую экономику. В том числе и европейскую, которая сейчас страдает от дорогих энергоресурсов и вызванной этим инфляции вместе со стагнацией промышленности и возросшей социальной и оборонной нагрузкой.

Поэтому эмиссия евро и ставка ниже инфляции сохранится весь год, а ещё придётся подрезать косты: отменять или сильно уменьшать пособия, переставать субсидировать производство, отказываться от СПГ в пользу угля и трубопроводного газа и т.д. Здесь конечно никакими новыми членами в ЕС и не пахнет – тут бы не пойти напротив по центробежному сценарию при затяжном кризисе. Но развал ЕС в этом году не просматривается пока тоже, и это хорошо!

( Читать дальше )

Фонды денежного рынка. Плюсы и минусы данного инструмента

- 04 января 2024, 08:25

- |

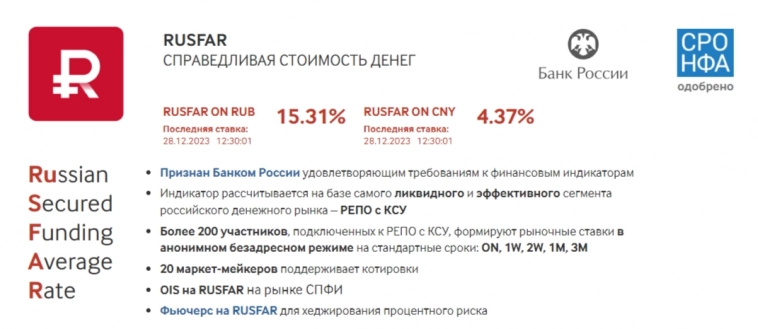

💸 Недавно я делился своим месячным инвестиционным обзором, где рассказал, что припарковал свои свободные деньги на ИИС в фонд денежного рынка и многие начали задавать вопросы по поводу данного инструмента (я любитель накопительных счетов, но обстоятельства заставили действовать по-другому на этот раз). Конечно, у данного инструмента есть плюсы и минусы, давайте ниже обсудим, что из себя представляет данный фонд, и кому он подойдёт.

В первую очередь фонды денежного рынка — это возможность пристроить свои деньги на короткий период в консервативном инструменте (значит риск минимальный), при этом получив некий % за это. Как вы понимаете, это аналог коротких облигаций или накопительных счетов, к последнему это больше относиться, потому что приобретая фонд вы будете получать прибыль каждый день, но, конечно, есть свои нюансы, о них позже.

❓ Как же зарабатывают данные фонды, показывая стабильную прибыль изо дня в день? На денежном рынке происходят сделки РЕПО — ЦК берёт у фонда в долг денежные суммы на короткий срок под залог ценных бумаг.

( Читать дальше )

S&P500: часики тикают, БП неизбежен

- 02 января 2024, 18:29

- |

#SPX

Таймфрейм: 1D

Год назад я утверждал, что ближайшие 2 года – последний шанс заработать на росте акций: t.me/waves89/4572. Далее встанет вопрос о переносе накопленного капитала через БП. И у нас остался последний год для этого. Может быть полтора или даже два – два с половиной, но я исхожу из пессимистичного сценария.

За минувший год индекс вырос на ±26%, а с учетом маржинальной торговли и подбора акций роста, в первую очередь бигтехов, мой портфель за этот год увеличился вдвое. Скоро придёт время для фиксирования профита, когда S&P дойдёт до исторического максимума или немного позже. Потому как Америку в этом году поджидают небольшие потрясения, аналогичные 2022 году.

Не берусь прогнозировать что это будет конкретно, но догадываюсь, что, из-за начинающегося сейчас кризиса и высоких ставок, продолжат банкротиться небольшие компании, из-за чего ФРС придётся ставку снижать и жертвовать инфляцией. Это может привести к протестам и смене политического руководства на предстоящих осенью выборах. А там уже вероятно под Трампом начнётся применение с Китаем и Россией, что приведет к восстановлению экономики США и обеспечит ей ещё один виток роста. И индекс мы увидем на отметках около 6000.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал