банки

ЦБ РФ в июле может рассмотреть повышение ставки на 0,25 -1 п. п. - Набиуллина

- 28 июня 2021, 11:39

- |

Я думаю, что мы можем обсудить от 25 базисных пунктов до 1 процентного пункта повышения… На прошлом заседании мы просигнализировали рынку, что повышение ставки в будущем необходимо, но размер будет обсуждаться на этом заседании (в июле — ред.). Я думаю, что диапазон такой, да

ЦБ хотел бы быть достаточно быстрым для предотвращения накопления инфляционных рисков, но двигаться шагами, предсказуемыми для рынка.

Резкий рост ключевой ставки может создать сложности для финансового рынка, для адаптации к новому уровню ключевой ставки. Поэтому мы будет калибровать наши шаги

Набиуллина отметила, что пока сложно предсказать, где будет находиться верхняя точка нормализации денежно-кредитной политики — это будет зависеть от многих факторов.

Новость — БИР-Эмитент (1prime.ru)

ЦБ на июльском заседании может рассмотреть повышение ключевой ставки — Экономика и бизнес — ТАСС (tass.ru)

- комментировать

- Комментарии ( 0 )

У нас действительно будет выдающееся первое полугодие - ВТБ

- 28 июня 2021, 11:06

- |

член правления банка ВТБ Дмитрий Пьянов:

У нас действительно будет выдающееся первое полугодие, которое будет создавать необходимый запас. Но вы видите, что даже, начиная с этого раскрытия, макроэкономическая ситуация и ситуация с новой мутацией вируса заставляет нас четко сигнализировать — не надо аннуализировать (...) результаты первого полугодия. То есть это не будет 300 млрд рублей, как могло бы получиться путем арифметического перемножения

ВТБ прогнозирует нормализацию прибыли в третьем и четвертом кварталах

ВТБ ждет аномально высокой прибыли в первом полугодии (interfax.ru)

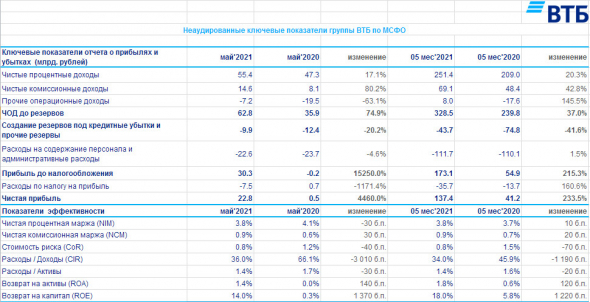

Чистая прибыль ВТБ за 5 мес выросла на 233%

- 28 июня 2021, 10:12

- |

Чистая прибыль группы ВТБ составила 137,4 и 22,8 млрд рублей по итогам 5 месяцев и мая 2021 года, увеличившись в 3,3 и 45,6 раз соответственно по сравнению с аналогичными периодами прошлого года.

Возврат на капитал составил 18,0% по итогам 5 месяцев 2021 года и 14,0% в мае 2021 года по сравнению с 5,8% и 0,3% в аналогичных периодах прошлого года.

Чистые процентные доходы составили 251,4 млрд рублей за 5 месяцев 2021 года и 55,4 млрд рублей в мае 2021 года, увеличившись по сравнению с аналогичными периодами прошлого года на 20,3% и 17,1% соответственно.

Чистая процентная маржа продемонстрировала устойчивость к изменениям ключевой ставки, составив 3,8% в мае и за 5 месяцев 2021 года.

Чистые комиссионные доходы составили 69,1 млрд рублей за 5 месяцев 2021 года (рост на 42,8% год к году) и 14,6 млрд рублей в мае 2021 года (рост на 80,2% год к году).

Стоимость риска составила 0,8% по итогам 5 месяцев 2021 года и в мае 2021 года по сравнению с 1,5% и 1,2% в аналогичных периодах прошлого года.

Расходы на создание резервов составили 43,7 млрд рублей за 5 месяцев 2021 года и 9,9 млрд рублей в мае 2021 года, что ниже уровня аналогичных периодов прошлого года на 41,6% и на 20,2% соответственно.

Доля неработающих кредитов (NPL) в совокупном кредитном портфеле по состоянию на 31 мая 2021 года составила 5,0%

(-70 б.п. с начала года). Покрытие неработающих кредитов резервами по состоянию на 31 мая 2021 года остается на высоком уровне и составляет 134,9% (120,6% на 31 декабря 2020 года).

Группа ВТБ объявляет финансовые результаты по МСФО за май и 5 месяцев 2021 года — - О Группе ВТБ — Банк ВТБ (vtb.ru)

Новости компаний — обзоры прессы перед открытием рынка

- 28 июня 2021, 08:18

- |

Российский уголь пойдет путем чучхе. Возобновились транзитные поставки через КНДР

В условиях высоких цен на уголь российские экспортеры решились вернуться к поставкам угля в Северную Корею, несмотря на необходимость согласования с ООН и потенциальные риски санкций. В первом квартале из России в КНДР впервые с 2018 года были поставлены 15 тыс. тонн угля, которые затем, вероятно, были перенаправлены транзитом в Китай через порт Раджин. Аналитики напоминают, что в условиях дефицита перевалочных мощностей на Дальнем Востоке у Раджина есть свои преимущества, однако далеко не для всех экспортеров они перевешивают страх перед санкциями.

https://www.kommersant.ru/doc/4877677

Энергосистема Европы испытала тепловой удар. Цены на электроэнергию растут из-за жары

Аномальная жара привела к резкому росту цен на электроэнергию в Прибалтике и Восточной Европе: спотовые цены в некоторых странах в моменте превышали рекордные отметки в €100 за 1 МВт•ч. Спрос на энергию растет с начала июня, но из-за слабого ветра покрывать дефицит приходится более дорогими ТЭС на ископаемом топливе. Еще одна причина высоких цен — невозможность увеличить поставки электроэнергии из России из-за плановых ремонтов сетевой инфраструктуры в Прибалтике.

https://www.kommersant.ru/doc/4877670

Иностранные инвесторы нашли новый повод сократить вложения в Россию

Интерес международных инвесторов резко снизился и к рынку акций, и к рынку облигаций. На минувшей неделе они вывели из российских фондов $60 млн, первый отрицательный результат с ноября прошлого года. Инвесторы распродают активы на всех рынках после неожиданно жестких комментариев ФРС, которые свидетельствуют о близком сворачивании монетарных стимулов. В дополнение к этому российские активы подвержены усилившимся эпидемиологическим рискам.

https://www.kommersant.ru/doc/4877682

Фондовое пополнение. Какие новые инструменты стали доступны частным инвесторам

Второй квартал был богат на расширение линеек паевых фондов крупнейшими управляющими компаниями. Частным инвесторам предлагались как биржевые, так и открытые ПИФы, которые были ориентированы не только на различные активы, но и на различный риск-профиль клиентов. При этом компании планируют расширять финансовый инструментарий, вводя в оборот фонды, ориентированные на исламские инвестиции или на операции репо с центральным контрагентом.

https://www.kommersant.ru/doc/4877125

( Читать дальше )

Планируется налог на трансграничные переводы с физ лиц

- 27 июня 2021, 13:50

- |

В пресс-службе Министерства финансов отметили, что «решений по данному вопросу нет». В ЦБ «Известиям» сказали, что инициатива в Банк России не поступала.

каждый пятый молодой россиянин имеет просроченные долги

- 25 июня 2021, 23:11

- |

Приходили смотреть разные граждане в течении всей недели и все ипотечники и у всех нет денег на залог даже 30тр ))

И тут попадаются новости

1 — Доля молодежи в общей сумме просроченных долгов россиян, переданных коллекторам, подскочила за год 2 раза до 20% по итогам первого квартала 2021. Это заемщики от 18 до 25 лет. Свыше 6 миллиона россиян имеют просроченные долги, или каждый пятый. Во время пандемии количество россиян в кредитной кабале стало расти в 2 раза быстрее.При обслуживании одного кредита просрочка возникает в 10% случаях, двух кредитов – уже 15%, трех кредитов – почти 30%, четырех – более 50%

www.vesti.ru/finance/article/2579593

2- В мае банки выдали физлицам 145 тысяч займов на покупку недвижимости на общую сумму 435 млрд рублей. За пять месяцев с начала года количество кредитов подскочило на 44%, а их объем на 25%.Почти половина всех кредитов выдается людям, которым не по карману даже пятая часть стоимости квартиры. Доля займов с первоначальным взносом ниже 20% практически удвоилась — 45% на конец первого квартала против 24% год назад.

( Читать дальше )

Банк Санкт-Петербург – Прибыль рсбу 5 мес 2021г: 6,775 млрд руб (+98% г/г)

- 25 июня 2021, 21:56

- |

487 554 167 Обыкновенных акций = 32,734 млрд руб

20 100 000 Привилегированных акций = 422,10 млн руб

www.bspb.ru/investors/share/

Капитализация на 25.06.2021г: 33,156 млрд руб

Общий долг на 31.12.2018г: 591,613 млрд руб/ мсфо 597,750 млрд руб

Общий долг на 31.12.2019г: 590,212 млрд руб/ мсфо 594,281 млрд руб

Общий долг на 31.12.2020г: 645,011 млрд руб/ мсфо 641,534 млрд руб

Общий долг на 31.03.2021г: 644,666 млрд руб/ мсфо 639,894 млрд руб

Прибыль 1 кв 2018г: 1,114 млрд руб/ Прибыль мсфо 1,847 млрд руб

Прибыль 4 мес 2018г: 1,220 млрд руб

Прибыль 5 мес 2018г: 2,099 млрд руб

Прибыль 2018г: 5,190 млрд руб/ Прибыль мсфо 9,047 млрд руб

Прибыль 1 кв 2019г: 1,160 млрд руб/ Прибыль мсфо 1,282 млрд руб

Прибыль 4 мес 2019г: 1,221 млрд руб

Прибыль 5 мес 2019г: 1,706 млрд руб

Прибыль 2019г: 5,751 млрд руб/ Прибыль мсфо 7,906 млрд руб

Прибыль 1 кв 2020г: 2,128 млрд руб/ Прибыль мсфо 1,581 млрд руб

Прибыль 4 мес 2020г: 2,242 млрд руб

Прибыль 5 мес 2020г: 3,416 млрд руб

( Читать дальше )

Топ-10 банков РФ по объему запасов драгметаллов, ВТБ - лидер

- 25 июня 2021, 20:03

- |

Запасы драгметаллов в кредитных организациях РФ в мае выросли в пересчете на золото на 6,3 тонны (10%) и составили на начало июня 69,5 тонны — статистика ЦБ

ВТБ — лидер среди российских банков по объему драгметаллов на балансе, в мае 2021 года увеличил запасы на 3,8 тонны в пересчете на золото — до 40 тонн на начало июня.

По 1,3 тонны купили Сбербанк и Совкомбанк.

Самым крупным нетто-продавцом оказался банк «Открытие», его запасы сократились на 0,9 тонны.

ВТБ в мае увеличил запасы драгметаллов на 3,8 т (interfax.ru)

ФРС позволила банкам возобновить buyback и выплаты дивидендов

- 25 июня 2021, 19:56

- |

Федеральная резервная система США (ФРС) в четверг опубликовала результаты ежегодных стресс-тестов крупнейших финансовых институтов США. По мнению ФРС, банки могут выдержать тяжёлую рецессию. Все 23 фин. института с запасом отвечают минимальным требованиям по капиталу. Гипотетический сценарий ФРС включал: снижение ВВП на 4%, рост безработицы до 10,75%, падение цен на коммерческую недвижимость, рост просрочек по корпоративным долгам, 55% падение фондовых индексов. В такой ситуации, по подсчётам ФРС, крупнейшие финансовые институты зафиксируют $474 млрд убытков, но устоят.

ФРС таким образом отменяет «коронавирусные» ограничения для банков по возврату капитала акционерам в форме buyback и дивидендов. Начиная с кризиса 2008 г. крупнейшие финансовые институты США обязаны проходить стресс-тесты и запрашивать разрешение ФРС на выкуп акций и повышение дивидендов. Теперь банки сами должны проводить стресс-тесты и считать «буфер капитала» выше минимальных уровней (т.н. stress capital buffer framework), основываясь на мере риска их операций. Исходя из собственных расчётов по этим метрикам, банки будут принимать решения по дивидендам и buyback. ФРС попросила финансовые институты отложить пресс-релизы, связанные с этими решениями, до середины дня понедельника. В это время ожидается много новостей от финансового сектора.

( Читать дальше )

Bank of America - справедливо оцененный финансовый столп Америки - Финам

- 25 июня 2021, 18:04

- |

Мы рекомендуем «Держать» акции Bank of America с целевой ценой на конец 2021 г. на уровне $ 41,7, что предполагает потенциал роста 3,8%.

Начало этого года оказалось достаточно успешным для Bank of America, несмотря на сохраняющиеся негативные последствия коронакризиса. Банк показал рост выручки в I квартале 2021 г., заметно нарастил прибыль.

Мы рассчитываем, что Bank of America станет одним из главных бенефициаров восстановления экономической активности в США, учитывая сильные позиции банка на рынке финансовых услуг в стране, прежде всего в розничном сегменте. Банк должен больше других выиграть от ожидаемой в перспективе нормализации монетарной политики в Штатах, дополнительную поддержку прибыли окажет дальнейшее высвобождение резервов.Додонов Игорь

ФГ «Финам»

В I квартале Bank of America возобновил выкуп акций после почти годового перерыва, а в апреле объявил новую масштабную программу buyback.

Между тем акции Bank of America уже выглядят справедливо оцененными рынком, и потенциал их роста представляется ограниченным.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал