банки США

Листаем банковскую отчетность

- 16 апреля 2020, 12:26

- |

В 2019 году банковская отрасль США показала уверенный рост более чем на 25%. Однако 2020 год внес свои коррективы, с января Индекс Dow Jones US Banks упал уже более чем на 38%.

Перед лицом глобальной пандемии миллионы американцев, скорее всего начнут испытывать трудности с оплатой счетов. Несмотря на трудности крупнейшие банки США стремятся предложить меры поддержки своим клиентам. Так, владельцы кредитных карт Bank of America могут подать онлайн-запрос на отсрочку платежа, и, если они будут своевременно обновлять свои счета, об этих просроченных платежах не будут сообщать в кредитные бюро. Citi предлагает отсрочку минимальных платежей и снимает ежемесячные платежи за обслуживание, а также отменяет штрафы за досрочное снятие денек с кредиток. Fifth Third Bank предложил клиентам отсрочку по ипотечным и автокредитам на 90 дней.

На стартовавшем недавно сезоне корпоративной отчетности банки одними из первых публикуют свои квартальные результаты. Давайте посмотрим, как отчитались крупнейшие представители финансовой отрасли. Добавляйте в закладки, мы проапдейтим материал по мере выхода отчетности.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 3 )

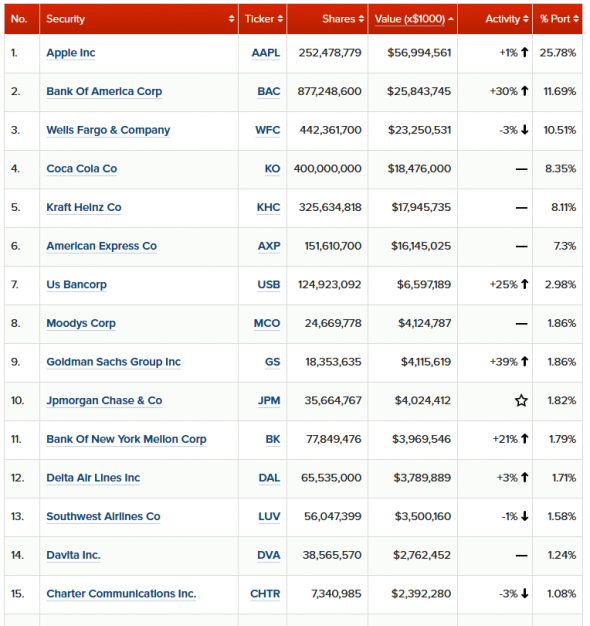

Здоровье финансового сектора США. Баффет голосует ЗА

- 12 февраля 2019, 12:06

- |

Чтобы понять стоит ли нам сильно бояться и чего именно давайте обратимся к стресс-тестам крупнейших банков Штатов.

( Читать дальше )

Обзор: Не стоит удивляться хорошим новостям в банковском секторе США

- 04 октября 2018, 13:04

- |

03 октября 2018

Американские банки готовятся извлечь пользу из низких ожиданий. Будучи одним из самых слабых секторов в этом году, банковский сектор, возможно, готов к прорыву.

Инвесторы обеспокоены выравниванием кривой доходности, что, по их мнению, может сократить прибыль банков по кредитам, а также сдержанным ростом кредитования. Индекс KBW Nasdaq Bank в 3-м квартале практически не изменился, а с начала года снизился примерно на 1%, тогда как S&P 500 в этом году вырос почти на 10%.

Отчетность JPMorgan Chase, Citigroup, Wells Fargo и PNC Financial Services за 3-й квартал, которая будет опубликована на следующей неделе, вряд ли будет блистательной, но она, скорее всего, окажется вполне приличной, а любые приятные сюрпризы показателей могут вывести сектор из оцепенения.

Инвесторы уже знают, что результаты трейдинга и инвестиционного банкинга у крупных банков с Уолл-стрит будут скромными. К тому же известно, что общий рост кредитования не оправдал розовые мечты: по данным ФРС, по состоянию на 19 сентября общий объем кредитов и лизингов в этом году повысился в годовом выражении на 4,3%.

Однако некоторые из крупнейших банков страны утверждают, что их кредитная активность достаточно стабильна, что отражает их отношения с процветающими корпоративными клиентами. В сентябре финансовый директор JPMorgan Марианна Лейк заявила, что рост ключевого кредитования «фактически стремится к верхней границе прогнозного диапазона» от 6% до 7%.

Расходы, связанные с депозитами, увеличиваются, однако в целом они остаются на достаточно низком уровне, особенно в крупных банках с большими депозитными базами. По оценкам Keefe, Bruyette & Woods, в JPMorgan средний уровень расходов по процентным вкладам в 3-м квартале, вероятно, повысился до 0,62% с 0,51% в предыдущем квартале, а в Bank of America – всего до 0,47% с 0,38%.

Однако это компенсируется ростом ставок, которые банки взимают по кредитам, привязанным к краткосрочным ориентирным ставкам. По оценкам Goldman Sachs, около 40% всех кредитов в JPMorgan, Bank of America, Citigroup и PNC Financial привязаны к одномесячным ставкам Libor, которые с конца 2-го квартала подросли на 0,18 процентного пункта.

К тому же сейчас банки получили некоторую передышку в плане долгосрочных ставок на кривой доходности. Так, в среду 10-летняя ставка доходности казначейских бумаг США повысилась до 3,10% с 2,85% в конце 2-го квартала. Это отражает повышающуюся уверенность в американской экономике и ослабление беспокойства из-за того, что торговые войны могут подорвать экономический рост.

По данным KBW, акции крупнейших банков страны сейчас торгуются по мультипликатору будущей прибыли примерно на уровне 10х и с 40%-ным дисконтом к остальным участникам рынка. Для сравнения, с 2011 года средний дисконт составлял примерно 30%.С учетом набранных экономикой темпов роста динамика акций банков, вероятно, окажется лучше, чем у бумаг других секторов. По мере развития сезона отчетности этот недооцененный сектор должен привлечь интерес инвесторов.

На каких уровнях стоит инвестировать в банки США?

- 12 сентября 2018, 11:56

- |

Всем привет!

Были в комментариях вопросы:

— Почему американские банки зарабатывают больше при росте ставок?

— Какие акции и на каких уровнях могут быть интересными для инвестирования?

Я записал очень коротенькое видео — надеюсь оно вам поможет:

( Читать дальше )

Глава JPMorgan Chase Джейми Даймон стал самым высокооплачиваемым банкиром в США

- 23 июля 2018, 23:14

- |

Глава крупнейшего по объему активов банка США JPMorgan Chase Джейми Даймон в прошлом году в совокупности заработал $28,3 млн и в очередной раз стал самым высокооплачиваемым топ-менеджером Уолл-стрит. По сравнению с прошлым годом его вознаграждение выросло на 3,9%, по данным S&P Global Market Intelligence.

CEO Bank of America Брайан Мойнихэн заработал в минувшем году $21,3 млн, включая зарплату и бонусы, глава Citrigroup Майкл Корбат — $17,8 млн.

На четвертом месте среди самых высокооплачиваемых банкиров оказался руководитель Wells Fargo Тимоти Слоан, заработавший $17,5 млн. Такая ситуация оказалась неприятной неожиданностью для аналитиков, отметивших ряд крупных скандалов, когда банк обвиняли в навязывании клиентом ненужных услуг и создание счетов без их ведома.

Также интересно, что остальные шесть директоров в десятке являются представителями региональных банков. Гендиректор Goldman Sachs Ллойд Бланкфейн и глава Morgan Stanley Джеймс Горман заработали менее $10 млн и не попали в число лидеров.

Эксперты отмечают, что прошлый год стал успешным для американских банков благодаря росту экономики США, снижению безработицы, смягчению регулирования со стороны надзорных органов и повышению процентных ставок. Вместе с тем многие банки отчитались о чистом убытке из-за списаний, связанных с налоговой реформой.

Американский банк угрожает заблокировать счет клиента, если он не прекратит торговать Биткоином

- 20 декабря 2017, 16:09

- |

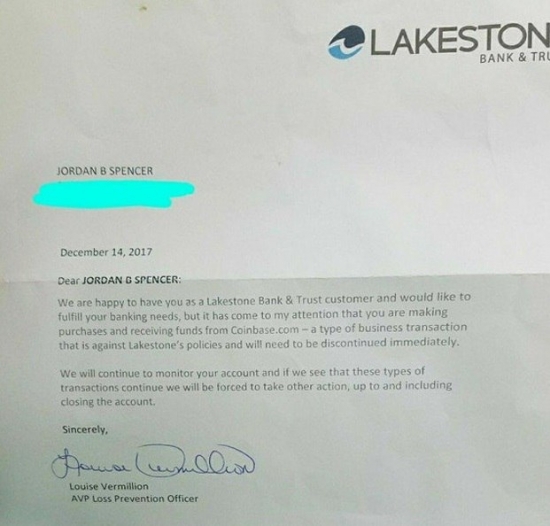

Клиенты американских банков все чаще сталкиваются с трудностями при работе с местными криптовалютными биржами. Одна из самых популярных американских площадок Coinbase уже не впервые оказывается в стоп-листе банков. Об этом пишет Ebaumsworld.

На тематических СМИ периодически всплывает информация о том, что банки ограничивают возможности своих клиентов по отправке средств на Coinbase. Несколько недель назад появилась информация о том, что Bank of Amerika блокировал транзакции связанные с криптовалютами более чем на неделю.

Но американский банк Lakestone Bank & Trust пошел еще дальше и начал рассылать своим клиентам письма с угрозами о полной блокировке счета. Как говорится в этих письмах, использование счета в банке с целью торговли криптовалютами «противоречит внутренней политике банка».

Помимо этого, банк сообщил, что будет отслеживать все транзакции клиента и если он не прекратит совершать транзакции с Coinbase, его счет будет полностью заблокирован.

Отметим, что информация о нежелании американских банков позволять своим клиентам приобретать и продавать криптовалюту начала появляться в последние несколько недель. На тот момент курс Биткоина преодолел отметку в $15.000, что привлекло еще больше интереса к торговле криптовалютами.

Крупнейшие австралийские банки отменяют комиссию за снятие денег в своих банкоматах для владельцев карт других банков

- 26 сентября 2017, 23:18

- |

Четверка крупнейших банков Австралии озвучила планы по отказу от комиссии за снятие денег в своих банкоматах для владельцев карт других банков, пишет издание The Mercury.

Первым об отмене комиссии в 2 австралийских доллара ($1,6) за такие операции объявил Commonwealth Bank of Australia, после чего с аналогичными заявлениями выступили представители Westpac Banking Corp. и National Australia Bank. Australia & New Zealand Banking Group сообщила, что комиссия будет отменена с начала октября.

По данным ЦБ Австралии, в 2016 году австралийцы снимали средства в банкоматах чужих банков 259 млн раз. Соответственно, отмена сбора позволит гражданам страны сэкономить свыше 500 млн австралийских долларов в год. При этом для банков потери будут несущественными, полагает аналитик Morgan Stanley Ричард Уайлз.

www.finmarket.ru/currency/news/4614455

Как читать отчет Goldman Sachs

- 18 июля 2017, 14:17

- |

Во вторник перед открытием рынка банк Goldman Sachs (NYSE: GS.NYSE) опубликует финансовые результаты второго квартала. Вот пять вещей, на которые следует обратить внимание инвесторам.

Читать дальше

Все ведущие американские банки прошли стресс-тесты ФРС

- 23 июня 2017, 12:11

- |

23.06.2017|11:45|

Крупнейшие банки США прошли гипотетический «стресс-тест» и могут продолжить кредитование даже во время глубокой рецессии, указала ФРС, что может увеличить шансы банковской индустрии на смягчение регулирования.

В рамках первой части своих ежегодных тестов ФРС в четверг заявила, что 34 крупнейших банка США значительно улучшили свою защиту со времени финансового кризиса 2008 года. Эти результаты показывают, что многие банки могут получить разрешение ФРС на увеличение дивидендных выплат инвесторам на следующей неделе, после 2-го раунда тестов.

Этот итог дает аргументы администрации Дональда Трампа и республиканцам в конгрессе, которые считают часть правил, введенных после финансового кризиса, избыточными и хотят смягчить их с целью стимулирования экономического роста. Сторонники этих правил говорят, что сильные позиции банков доказывают эффективность регулирования, а не тот факт, что оно должно быть сокращено.

«Ожидания некоего дерегулирования со стороны Трампа высоки как никогда, – указал в электронном письме в четверг Уильям Хайнс, инвестиционный менеджер в Aberdeen Asset Management. – Банки сами активно его лоббируют, и явно сильные результаты стресс-тестов поддержат их аргументы. Но это далеко не предрешено».

На прошлой неделе Министерство финансов США опубликовало отчет о банковском регулировании, в котором рекомендовало ФРС подумать об изменении стресс-тестов.

Согласно отчету, планы ни одного из банков, даже крупнейших, не должны отклоняться только по «качественным» причинам. Чиновники ФРС уже рассматривают возможность таких изменений. Во время 2-го раунда тестов, результаты которого должны быть опубликованы на следующей неделе, ФРС обычно изучает практику «качественного» риск-менеджмента банков.

В отчете также сказано, что тесты должны проводиться лишь раз в 2 года, а не ежегодно, если не происходит никаких чрезвычайных событий. ФРС также рекомендуется предложить общественности вносить свой вклад в тесты, включая гипотетические сценарии и математические модели.

Любое масштабное смягчение правил потребует времени. В администрации Трампа немного чиновников, занимающихся банковским регулированием, и попытки изменить его в конгрессе столкнутся с противодействием со стороны демократов.

Начальные результаты тестов третий год подряд показали, что все крупные банки отвечают определению хорошего финансового состояния, разработанному ФРС. Один из представителей ФРС заявил, что крупные банки преодолели гипотетический спад даже с более высоким уровнем капитала, чем имели до начала кризиса 2008 года.

При этом некоторые банки проявили себя хуже, чем другие, в рамках «резко неблагоприятного» сценария высокой безработицы и глубокой глобальной рецессии. В этом сценарии коэффициенты достаточности капитала Morgan Stanley снизились сильнее, чем у любого другого банка, – например, его коэффициент достаточности собственного капитала 1-го уровня упал до 9,4% с фактического значения в 17,8% на конец 4-го квартала, т. е. на 8,4 процентного пункта. В числе других банков, которые столкнулись с наибольшим снижением коэффициентов достаточности капитала в резко неблагоприятном сценарии, оказались Goldman Sachs, Citigroup и HSBC North America Holdings. Однако все их коэффициенты достаточности нормативного капитала даже при этом сценарии остались выше уровня минимальных требований ФРС.

Вторая часть ежегодных тестов, привлекающая большее внимание, состоится в среду, когда ФРС опубликует свое решение об утверждении или отклонении планов банков по возврату капитала акционерам через выплату дивидендов и выкуп акций. Благоприятные результаты могут также позволить банкам осуществить более крупные выплаты, чем в предыдущие годы.

Результаты этой недели не обязательно предвещают вердикт ФРС, ожидаемый на следующей неделе. Иногда в предыдущие годы банки показывали сильные коэффициенты достаточности капитала в первой части тестов, но не проходили второй раунд, в котором используется более широкий набор критериев. Опубликованные в четверг результаты не включают в себя индивидуальные планы банков по распределению капитала.

ФРС завила, что банки понесли бы суммарные убытки по кредитам примерно в размере 383 млрд долларов, но все же удовлетворили бы ее минимальным требованиям к капиталу даже в сценарии, предусматривающем рост безработицы в США более чем в 2 раза, до 10%, и серьезные проблемы на рынках корпоративного кредитования и коммерческой недвижимости.

Представители ФРС связали позитивные результаты с тем фактом, что банки провели работу с проблемными кредитами, включая просроченные ипотечные займы, а также стабильно наращивали капитал для поглощения убытков на своих балансах в результате более жесткого регулирования после кризиса.

Как ожидается, в этом году второй раунд провалят меньшее число банков по сравнению с предыдущими тестами. В этом году только 13 из наиболее крупных и сложных банков должны будут проходить качественную проверку. Как заявляют представители ФРС, это отражает их выводы о том, что в целом банки улучшили свою способность отслеживать риски в реальном времени.

По данным ФРС, доля высококачественного капитала 34 банков от общих активов составила не менее 9,2%, что значительно выше установленного минимума в 4,5% даже в сценарии жесткого экономического спада. ФРС меняет детали своих сценариев рецессии ежегодно.

Одной из проблемных сфер для банков оказались кредитные карты – потери по таким ссудам выросли на 9% по сравнению с прошлогодним тестом, до 100 млрд долларов. Результаты некоторых банков в данном секторе в последнее время начали ослабевать, отчасти из-за увеличения субстандартных заимствований. Чиновники ФРС отметили, что наблюдают более высокие уровни просрочки платежей со стороны заемщиков в кредитных портфелях банков на фоне общего роста карточного кредитования.

Новым показателем для наиболее крупных и сложных банков на тестах этого года стал коэффициент дополнительного левериджа. Этот показатель, вступающий в силу в 2018 году, должен отражать достаточность капитала банков для покрытия их забалансовых позиций. Он, в частности, включает деривативы, которые стали одной из важных причин паники 2008 года. Ряд банков, в т. ч. Morgan Stanley и Goldman Sachs Group Inc., показали результаты на пару процентных пунктов ниже необходимого минимума по данному показателю в рамках сценария ФРС. В итоге это может ограничить их выплаты акционерам.

Помимо результатов, опубликованных в четверг, ФРС в непубличном порядке сообщила банкам, позволят ли им их планы по возврату капитала акционерам преодолеть минимальный порог, установленный ФРС. Если они не смогут этого сделать, им, возможно, придется единовременно сократить свои запросы по дивидендам или по выкупу акций.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал