банк санкт-петербург

❗️❗️Новые сделки российских инсайдеров - сильный сигнал на покупку? ❗️ НОРНИКЕЛЬ снижает дивиденды

- 22 января 2023, 17:18

- |

Один из самых сильных сигналов на покупку или продажу — это действия инсайдеров. То есть тех, кто имеет непосредственное отношение к компании. Будь-то один из основных акционеров или кто-то из высшего руководства компании. Ведь кто, как не они — знают лучше других о делах в бизнесе до публикации финансовой отчетности, к примеру?

Когда председатель совета директоров ГК САМОЛЁТ #SMLT купил акции этой компании на 6,5 млрд р. — через пару дней компания опубликовала ОТЛИЧНЫЙ отчет и акции взлетели. Так что тут всё предельно просто, и не наблюдает за этими сделками только тот, кому не нужны деньги😁Шучу, всё немного сложней, но я этому уделяю много внимания и делюсь своим мнением с вами.

Кстати, сейчас ведь на слуху и ОЧЕНЬ АКТУАЛЬНА новость по поводу Норникеля(снижения дивидендов) — о ней тоже в этой статье поговорим.

Начинаем.

( Читать дальше )

- комментировать

- 3.2К | ★3

- Комментарии ( 9 )

📰"Банк "Санкт-Петербург" Приобретение эмитентом собственных голосующих акций (долей) или депозитарных расписок на акции эмитента

- 09 января 2023, 12:20

- |

2.1. Лицо, которое приобрело голосующие акции (доли) эмитента или депозитарные ценные бумаги, удостоверяющие права в отношении голосующих акций эмитента (эмитент; подконтрольная эмитенту организация): Эмитент

2....

( Читать дальше )

📰"Банк "Санкт-Петербург" Приобретение эмитентом собственных голосующих акций (долей) или депозитарных расписок на акции эмитента

- 09 января 2023, 12:17

- |

2.1. Лицо, которое приобрело голосующие акции (доли) эмитента или депозитарные ценные бумаги, удостоверяющие права в отношении голосующих акций эмитента (эмитент; подконтрольная эмитенту организация): Эмитент

2....

( Читать дальше )

Банк "Санкт-Петербург" готовимся к 122 р.

- 09 января 2023, 10:42

- |

Уже 11 неделю подряд #BSPB находится в узком диапазоне ~7%, за этот период наблюдался ложный пробой вверх.

На мой взгляд идет накопление и поджатие к уровню 103р., пробой и закрепление выше 103р. может означать выход из боковика и движение вверх к уровню 122р.

Цель — 121,5р.

Стоп — 97,5р.

Соотношение риск/профит — 3,27

P.S. рынок не обязан считаться с нашими прогнозами, для защиты всегда есть стоп.

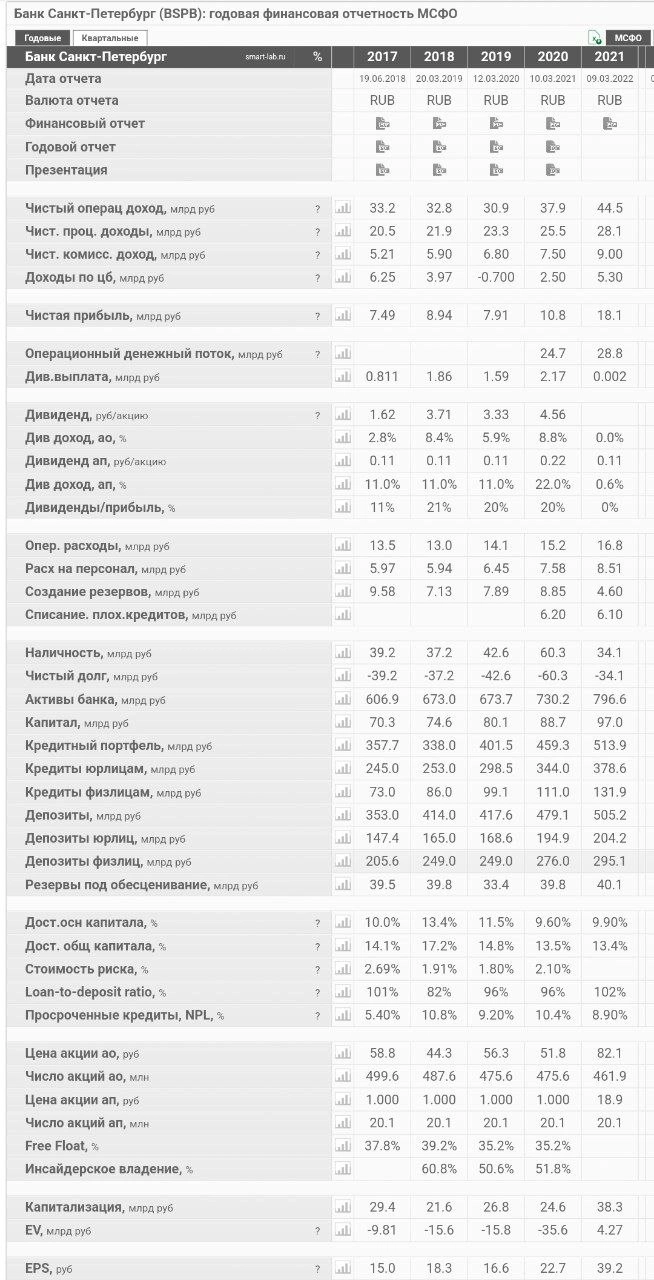

Разбор Банк Санкт-Петербург. $BSPB (Банк Санкт-Петербург).

- 31 декабря 2022, 00:53

- |

Российский коммерческий банк, работающий в основном в северном регионе страны.

👉Банк активно развивается. Открывает представительства по всей России, стабильно наращивает капитал, выручку, чистую прибыль и, соответственно, дивиденды.

Див. политика предполагает выплату всего 20% чистой прибыли на дивиденды, так как сейчас находится в стадии формирования капитала и наращивания кредитного портфеля.

👆Но даже эти 20% от прибыли дали доходность 11% за 1 полугодие 2022 года.

🥰БСПБ любит побаловать своих акционеров байбеками. За 5 лет было выкуплено почти 10% обыкновенных акций. Доля каждого акционера в бизнесе выросла на 10%.

👉26% акций владеет менеджмент. Вот и ответ на вопрос, с чего такая щедрость? Мотивация активно развивать банк и не обижать акционеров явно есть)

Риски:

( Читать дальше )

📰"Банк "Санкт-Петербург" Приобретение эмитентом собственных голосующих акций (долей) или депозитарных расписок на акции эмитента

- 29 декабря 2022, 13:38

- |

2.1. Лицо, которое приобрело голосующие акции (доли) эмитента или депозитарные ценные бумаги, удостоверяющие права в отношении голосующих акций эмитента (эмитент; подконтрольная эмитенту организация): Эмитент

2....

( Читать дальше )

📰"Банк "Санкт-Петербург" Приобретение эмитентом собственных голосующих акций (долей) или депозитарных расписок на акции эмитента

- 28 декабря 2022, 12:56

- |

2.1. Лицо, которое приобрело голосующие акции (доли) эмитента или депозитарные ценные бумаги, удостоверяющие права в отношении голосующих акций эмитента (эмитент; подконтрольная эмитенту организация): Эмитент

2....

( Читать дальше )

❗️Обзор компании, торгующейся лучше рынка! Банк Санкт-Петербург, настало твоё время?❗️

- 27 декабря 2022, 12:40

- |

Анонсирую: в процессе анализа и подготовки обзора, я высчитал то, что компания не раскрывает. А именно — результаты чистой прибыли за первое полугодие 2022г(БСП не публикует какую-либо отчетность с 24 февраля)

Не буду томить и сразу перейду к тому, что поддерживает котировки этой компании — buyback(обратный выкуп акций) и дивиденды, которые выплачиваются уже с лета этого года.

Да-да, когда другие банки еще и не помышляли о выплате дивидендов — этот банк выплатил дивиденды по итогам 2021г и даже за 1ое полугодие 2022г. Единственное что — дивиденды компания платит меньше, чем конкуренты(раньше платили, важный момент). На дивиденды выделяется 20% от чистой прибыли, тогда как СБЕР и ВТБ платили 50% от чистой прибыли. Но это может быть и плюсом, но об этом чуть позже.

По поводу байбэка, у БСП есть одобренная программа: в течение 12 месяцев будут покупаться обыкновенные акции БСП в максимальном количестве не более 22 млн штук на общую сумму не более 2,5 млрд руб. (инсайдерская информация: я подсчитал, что компания уже выкупила 187 350 акций на сумму около 20,5 млн рублей) Представляете, какой еще потенциал? А ведь компания выкупает свои акции на 1 МЛН в день😉

( Читать дальше )

📰"Банк "Санкт-Петербург" Приобретение эмитентом собственных голосующих акций (долей) или депозитарных расписок на акции эмитента

- 26 декабря 2022, 11:50

- |

2.1. Лицо, которое приобрело голосующие акции (доли) эмитента или депозитарные ценные бумаги, удостоверяющие права в отношении голосующих акций эмитента (эмитент; подконтрольная эмитенту организация): Эмитент

2....

( Читать дальше )

📰"Банк "Санкт-Петербург" Приобретение эмитентом собственных голосующих акций (долей) или депозитарных расписок на акции эмитента

- 23 декабря 2022, 12:50

- |

2.1. Лицо, которое приобрело голосующие акции (доли) эмитента или депозитарные ценные бумаги, удостоверяющие права в отношении голосующих акций эмитента (эмитент; подконтрольная эмитенту организация): Эмитент

2....

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал