бАНКИ

Одураченные банковской системой

- 27 ноября 2024, 14:55

- |

В свою очередь, банковская система активно начала привлекать депозиты населения под ставку гораздо выше ключа и на срок до 1 года.

Население массово понесло деньги на депозиты, тк в рынке акций особо не заработать в 2024 году, недвижимость перегрета, а валюту в свободном доступе на бирже уже не купишь.

И что начали делать банки, они вместо наращивания кредитного портфеля, понесли деньги на валютный рынок и уже за 3-4 месяца, загнали доллар на 25% выше.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 22 )

В октябре 2024 г. портфель потреб. кредитов сократился, выдача автокредитов рухнула, но в корпоративном кредитовании вакханалия

- 27 ноября 2024, 14:06

- |

По данным ЦБ, в октябре 2024 г. спрос в кредитовании составил 169₽ млрд (0,4% м/м и 18,8% г/г, месяцем ранее — 401₽ млрд). В октябре 2023 г. он равнялся 720₽ млрд, фиксируем 4 месяц подряд снижения относительно 2023 г. Можно с уверенностью вещать о стабилизации в розничном кредитовании, потому что в этом месяце портфель потреб. кредитов сократился, а в автокредитовании значительное замедление. С учётом всех мер регулятора становится понятно, что их нужно было применять намного раньше, потому что эффект они произвели, но действия были запоздалые (урон нанесён экономике/гражданам), сейчас регулятору необходимо действовать в корп. кредитовании и немедленно. Давайте перейдём к данным:

🏠 Выдача ипотеки в октябре замедлилась до 0,7% (+0,9% в сентябре), кредитов было выдано на 367₽ млрд (в сентябре 373₽ млрд), в октябре 2023 г. выдали 770₽ млрд, разница ощутимая. Выдача ипотеки с господдержкой составила 250₽ млрд (270₽ млрд в сентябре), почти вся выдача приходится на семейную ипотеку (85%) из-за завершения массовой льготной ипотеки/ужесточения семейной ипотеки, другие программы не вызывают особого спроса.

( Читать дальше )

🏗 Лимит по семейной ипотеке увеличен

- 27 ноября 2024, 13:40

- |

По данным Минфина, на следующий год он будет увеличен на ₽2,4 трлн

При этом на этот год неиспользованный банками лимит составляет ₽390 млрд.

🚀Новость умеренно позитивна для всей отрасли. Мера поддержит доступность программы для семей, а это, в свою очередь, поддержит застройщиков.

Семейная ипотека прямо сейчас — главный стимул спроса на рынке первичного жилья. Только в октябре 2024-го на нее, по разным оценкам, пришлось 81-85% от общего количества ипотечных сделок с новостройками. Однако проблема в том, что это единственная масштабная льготная программа прямо сейчас. Она позволит застройщикам остаться на плаву и не исправит ситуацию в секторе.

По котировкам застройщиков не скажешь, что инвесторы сильно рады новости. Акции Пик,Самолет,ЛСРи Эталон(по ссылкам Эй-бот покажет котировки) теряют в цене. Правда, падают застройщики уже не первый день — вместе со всем индексом Мосбиржи.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

Заморозка вкладов. Будет или нет.

- 27 ноября 2024, 13:39

- |

Подобное уже было, в 1991 вводили ограничение по снятию со вкладов в размере 500р в месяц. Почему тогда просто не напечатали денег, чтобы обесценить вклады? Так что ситуация складывается очень интересная.

Регионам надо завершить год без дополнительных займов у коммерческих банков — Силуанов

- 27 ноября 2024, 12:06

- |

https://tass.ru/ekonomika/22508769

Кредитная активность юрлиц в России достигла невиданных масштабов.

- 27 ноября 2024, 11:33

- |

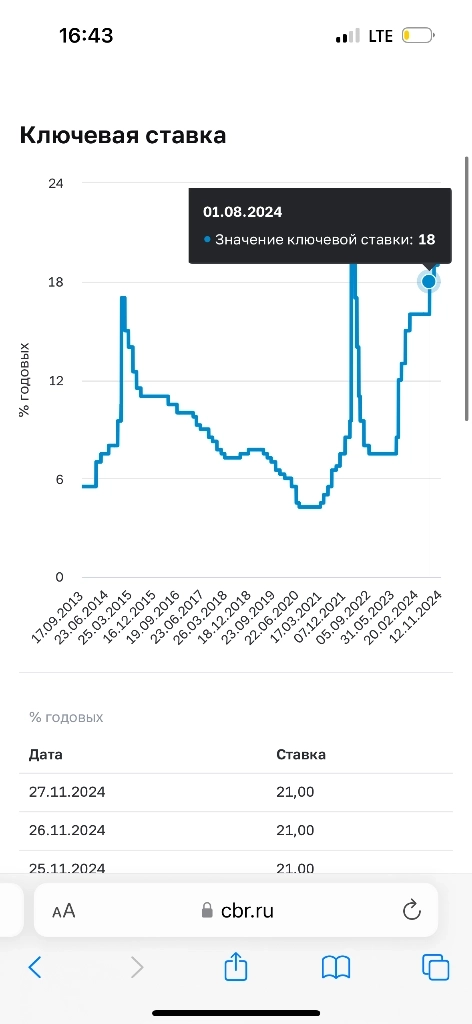

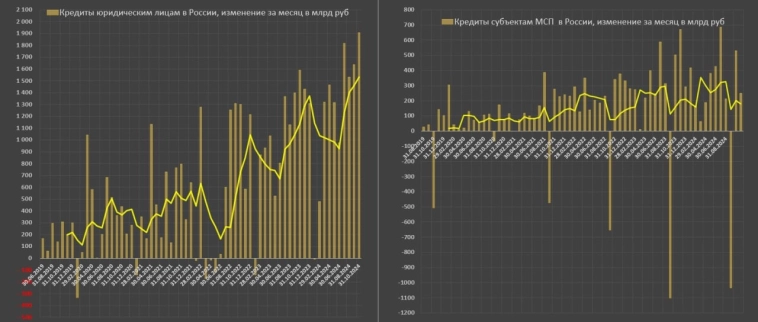

Рекордное в современной России ужесточение финансовых условий никак не влияет на кредитную активность бизнеса – поглощают кредиты, как не в себя.

Чистый прирост кредитов российских юрлиц достиг абсолютного рекорда в октябре – 1.9 трлн руб за месяц, обновив рекорд в июл.24 (1.82 трлн).

Нового рекорда в октябре достигла кредитная активность за 3 месяца (1.69 трлн среднемесячного прироста кредитования) vs предыдущего рекорда 1.47 трлн в ноя.23 и также новый рекорд установлен по 6-месячному импульсу – 1.53 трлн в среднем за месяц vs прошлого пика на уровне 1.37 трлн в дек.23.

С начала года чистый прирост кредитования составил 12.5 трлн vs 9.5 трлн руб за аналогичный период годом ранее.

Это очень много, т.к. за весь 2023 год кредитование юрлиц выросло на 12.3 трлн (тогда казался невероятный темп), в 2022 – 7.3 трлн, в 2021 – 5.5 трлн, а в 2020 – 4 трлн. Сейчас за пару месяцев берут столько же кредитов, сколько за весь 2020 год.

Кредитная активность выросла в разы, причем по максимальным (в современной истории) ставкам, а свыше половины всех кредитов берутся по плавающим ставкам.

( Читать дальше )

Средства юридических лиц в российских банках в октябре 2024 года продолжили расти, увеличившись на 1,5% м/м, составив ₽58,5 трлн – Интерфакс

- 27 ноября 2024, 09:50

- |

В октябре 2024 года средства юридических лиц в российских банках продолжили расти, увеличившись на 1,5% и составив 58,5 трлн рублей, несмотря на снижение роста в сентябре. Рублевые остатки на счетах компаний увеличились на 1,1 трлн рублей (+2,4%), чему способствовали привлекательные ставки по депозитам, предлагаемые рядом банков. Однако компании размещали средства в основном на короткие сроки, опасаясь дальнейшего ужесточения денежно-кредитных условий. В то же время валютные средства юридических лиц снизились на 261 млрд рублей (-2,4%).

Средства населения также увеличились на 1,3% (до 52,9 трлн рублей), с главным ростом в рублевых остатках (+1,6%). Однако средства в валюте продолжили сокращаться. С начала 2024 года средства населения выросли на 7,4 трлн рублей (+16,3%), что в два раза больше по сравнению с аналогичным периодом прошлого года.

Объем средств на счетах эскроу снизился на 1%, что связано с замедлением темпов продаж жилья в 2024 году. Средства государственных структур в банках также увеличились на 0,6 трлн рублей (+4,5%), в основном за счет притока от субъектов РФ и Федерального казначейства.

( Читать дальше )

Банки будут выполнять антиотмывочные меры на платформе цифрового рубля вместе с ЦБ – Интерфакс

- 27 ноября 2024, 09:08

- |

Функции по противодействию отмыванию денег и финансированию терроризма (ПОД/ФТ) на платформе цифрового рубля будут распределены между Банком России и кредитными организациями. Об этом сообщил представитель ЦБ Сергей Ключевский.

Изначально предполагалось, что ПОД/ФТ полностью возьмет на себя ЦБ, однако дискуссии привели к гибридной модели. Теперь функционал будет зависеть от того, где клиент проводит операцию — через кредитную организацию или платформу ЦБ. Законопроект, одобренный Госдумой в первом чтении, был значительно доработан ко второму чтению и предусматривает поэтапное введение правил с 1 июля 2025 года.

Крупные банки начнут предоставлять доступ к операциям с цифровым рублем с июля 2025 года. Банкам с универсальной лицензией предоставлено время до 2026 года, остальным организациям — до 2027 года. Вопрос о контроле за исполнением требований также дорабатывается, чтобы обеспечить независимость надзорных мероприятий.

Источник: www.interfax.ru/business/994596

Банки РФ в октябре продолжали наращивать кредитование в ущерб ликвидности – Интерфакс

- 27 ноября 2024, 08:56

- |

Российские банки в октябре продолжали наращивать кредитование в ущерб ликвидности, ее структурного улучшения пока не произошло, говорится в обзоре ЦБ РФ о развитии банковского сектора.

Объем рублевых ликвидных активов банков в октябре сократился на 1,1 трлн рублей (-4,6%) — до 22,0 трлн рублей. В его структуре произошло снижение требований к Банку России (-0,3 трлн рублей). Доступное рыночное обеспечения за месяц снизилось на 0,8 трлн рублей, что связано с использованием отдельными банками ценных бумаг в репо с клиринговыми сертификатами участия. Эти сертификаты не входят в состав ликвидных активов, Банк России не принимает их для операций рефинансирования.

Покрытие рублевых средств клиентов в октябре уменьшилось до 21,4% (-1,5 процентного пункта). Доля банков (по активам) с покрытием средств клиентов ликвидными активами ниже 20% выросла до 75% с 49% в сентябре, а с учетом доступного нерыночного обеспечения — до 33% с 30%.

Банки РФ в октябре нарастили корпоративный кредитный портфель на значительные 2,3% против 2% в сентябре. Темпы роста розничного кредитного портфеля замедлились до 0,4% с 1,1% в сентябре.

( Читать дальше )

Банки РФ в октябре увеличили чистую прибыль на 4% м/м, до ₽348 млрд – интерфакс

- 27 ноября 2024, 08:46

- |

Банки РФ в октябре смогли увеличить чистую прибыль на 4% по сравнению с предыдущим месяцем, до 348 млрд рублей, благодаря крупным разовым доходам отдельных кредитных организаций, говорится в обзоре ЦБ о динамике развития банковского сектора.

Доходность на капитал (ROE) повысилась до 25,2% с 24,7%.

Основная прибыль выросла до 236 млрд рублей (+17 млрд руб., +8%) благодаря существенному сокращению отчислений в резервы (-45 млрд руб., -26%), преимущественно по рознице (-23 млрд руб., -23%) из-за положительных корректировок по МСФО у отдельных банков.

ЦБ отмечает, что операционные расходы банков выросли на 16 млрд рублей, или на 6%, наполовину из-за маркетинговых затрат.

Чистый процентный доход сектора снизился на 9 млрд рублей, или на 2%, из-за опережающего роста стоимости фондирования (+0,8 п.п.) над доходностью (+0,4 п.п.).

Источник: www.interfax.ru/business/994586

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал