SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

афорекс

День после выходных. Прогноз Николая Корженевского.

- 19 февраля 2013, 12:32

- |

- Разместил(а) AForex Markets, Февраль 19, 2013

- Просмотр блога

Мы продолжаем сокращать шорт в GBPNZD, сохраняем остальные позиции без изменений.

Мы продолжаем сокращать шорт в GBPNZD, сохраняем остальные позиции без изменений.Понедельник оказался ожидаемо скучным. Выходной день в США по обыкновению сбил торговую активность практически до нуля; котировки основных пар почти не изменились. Но даже в такой день можно было проследить общие темы: дальнейшую слабость JPY и GBP. Как мы и ожидали, наиболее сильные продажи британца прошли в кроссах, GBPNZD котируется на новых локальных минимумах. Здесь мы считаем разумным зафиксировать часть прибыли, но не из-за фундаментальных изменений, а краткосрочных рисков.

В ночь со вторника на среду (по Москве) состоится выступление управляющего Резервного Банка Зеландии Уиллера. Согласно имеющейся информации, темой выступления станет как раз киви. Определенно прозвучит тезис о том, что он слишком дорого и центробанку хотелось бы видеть котировки на более низких уровнях. Но это инвесторы готовы услышать. Вопрос в том, что еще будет сказано. И в свете последних событий вполне можно ожидать более агрессивную риторику. В остальном существенных изменений по рынку мы не ждем. EURUSD остается в широком коридоре, USDJPY — хорошая покупка на снижениях. Определенная идея есть и в лонге по EURCHF от 1.23.

- комментировать

- 3

- Комментарии ( 0 )

Почему миллиардеры так пристально следят за самыми гадкими валютами в мире?

- 19 февраля 2013, 11:38

- |

- Разместил(а) AForex Markets, Февраль 19, 2013

- Просмотр блога

Самые ненавистные валюты в мире сегодня – японская йена и британский фунт. То, что касается йены… Новый Премьер-министр Шинзо Абе пришел к власти с новым экономическим курсом, нацеленным на активное монетарное стимулирование (очень похоже на то, что делает ФРС США). В итоге с ноября месяца йена находится под жесткой атакой денежного «смягчения». То, что касается британского фунта – валюта ослабляется уже на протяжении года все на тех же слабых политиках, плохом торговом балансе и негативных ожиданиях от назначения нового главы ЦБ Марка Карни (предполагается, что он будет еще более интенсивно ослаблять нацвалюту) – по материалам AForex.

Самые ненавистные валюты в мире сегодня – японская йена и британский фунт. То, что касается йены… Новый Премьер-министр Шинзо Абе пришел к власти с новым экономическим курсом, нацеленным на активное монетарное стимулирование (очень похоже на то, что делает ФРС США). В итоге с ноября месяца йена находится под жесткой атакой денежного «смягчения». То, что касается британского фунта – валюта ослабляется уже на протяжении года все на тех же слабых политиках, плохом торговом балансе и негативных ожиданиях от назначения нового главы ЦБ Марка Карни (предполагается, что он будет еще более интенсивно ослаблять нацвалюту) – по материалам AForex.И в это время крупнейшие инвестиционные игроки – Soros Fund Management, Tudor Investment Corporation, Caxton Associates and Moore Capital – заработав миллиарды на шорте по йене с ноября месяца, сегодня нацелили свои орлиные взоры на британский фунт.

( Читать дальше )

Wal-Mart Stores: худший месяц за целые 7 лет

- 18 февраля 2013, 14:25

- |

- Разместил(а) AForex Markets, Февраль 18, 2013

- Просмотр блога

Пусть февраль еще не закончен, но топ-менеджеры крупнейшей розничной сети Wal-Mart Stores уже говорят о том, что февраль стал самым плохим месяцем продаж за последние 7 лет – по материалам AForex.

Пусть февраль еще не закончен, но топ-менеджеры крупнейшей розничной сети Wal-Mart Stores уже говорят о том, что февраль стал самым плохим месяцем продаж за последние 7 лет – по материалам AForex.По словам Джерри Мюррея, вице-президента по финансам и логистике Wal-Mart, внутренние отчеты по продажам (в частности, месячный отчет, датированный 12 февраля, который рассылался всем руководителям сети) говорят о критическом снижении уровня продаж в рознице по всем направлениям.

Главная причина такого положения дел – рост налогов на зарплату американского населения. 31 декабря истекли налоговые льготы «эры Буша». Американцам приходится платить на 2 процента больше налогов (на социальную безопасность). Для человека с доходом в $40 тыс в год налоговое увеличение символизирует дополнительные $15 налоговых выплат в неделю.

( Читать дальше )

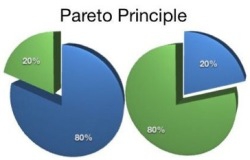

Принцип Парето в текущей экономике

- 18 февраля 2013, 14:24

- |

- Разместил(а) AForex Markets, Февраль 18, 2013

- Просмотр блога

Экономист Вильфредо Парето (1848-1923) эмпирическим путем вывел любопытное правило, работающее для огромного числа реальных экономических событий. Парето обнаружил, что 20% населения Италии владеет 80% всей земли страны – оказалось, что правило 20/80 применимо к самым разным ситуациям, что подтверждается статистикой – по материалам AForex.

Экономист Вильфредо Парето (1848-1923) эмпирическим путем вывел любопытное правило, работающее для огромного числа реальных экономических событий. Парето обнаружил, что 20% населения Италии владеет 80% всей земли страны – оказалось, что правило 20/80 применимо к самым разным ситуациям, что подтверждается статистикой – по материалам AForex.Например, было установлено, что устранение 20% ошибок в компьютерном «софте» результирует в снижение звонков в службу поддержки на 80%; 20% клиентов составляют 80% всех жалоб и претензий (статистика США).

Правило 80/20 может быть математически приведено к правилу 64/4. Т.е. некое меньшинство размером «4» влияет исходы количеством в «64».

( Читать дальше )

Эль-Эриан: «Акции искусственно высоки – время снимать прибыль»

- 18 февраля 2013, 14:22

- |

- Разместил(а) AForex Markets, Февраль 18, 2013

- Просмотр блога

Последний скачок цен на акции до 5-летних максимумов не соответствует фундаментальным показателям по этим бумагам – как выразился Мохамед Эль-Эриан, PIMCO – по материалам AForex.

Последний скачок цен на акции до 5-летних максимумов не соответствует фундаментальным показателям по этим бумагам – как выразился Мохамед Эль-Эриан, PIMCO – по материалам AForex.Рост цен на акции оказался прямым следствием денежных 5-летних «инъекций» в экономику США общим объемом в $2 трлн. По словам Эль-Эриана, ФРС США становится все менее эффективным – эффект монетарного стимулирования улетучивается с каждым новым раундом QE. Поэтому текущий момент – отличная возможность для фиксации прибыли на рынке акций.

При этом инвестор не предрекает текущему фондовому рынку повторения ситуации 2008-2009 гг., когда индекс Standard & Poor’s 500 просел на 45%. Но факт в том, что текущие цены на бумаги слишком высокие для того, чтобы центробанк Америки был в состоянии эффективно поддерживать эти максимумы в обозримом будущем.

Валютной войне - нет, справедливому рынку - да. Прогноз Николая Корженевского.

- 18 февраля 2013, 14:20

- |

- Разместил(а) AForex Markets, Февраль 18, 2013

- Просмотр блога

Мы частично фиксируем прибыль в шорте по GBPNZD, закрываем шорт в GBPCAD, держим прочие позиции.

Мы частично фиксируем прибыль в шорте по GBPNZD, закрываем шорт в GBPCAD, держим прочие позиции.Очередная встреча Большой Двадцатки породила соответствующую порцию обещаний и заверений. Главное для валютного рынка — гарантии того, что страны не намерены проводить валютных войн, и конкурентной девальвации не допустят. Какова цена этих слов, достаточно легко понять, если посмотреть, например, на последние новости из Норвегии. На этих выходных интервью дал г-н Олсен, управляющий центробанка страны. И здесь тоже прозвучала тема валютного рынка, причем заявления уже не звучат ново. Регулятор будет резать ставки, если «сильная крона слишком сильно замедлит инфляцию». Это оправдание своим действия вскоре возьмут на вооружение, пожалуй, все. И другого выхода у развитых стран в условиях структурного кризиса нет.

( Читать дальше )

Греция – самая потребительски депрессивная нация

- 15 февраля 2013, 11:23

- |

- Разместил(а) AForex Markets, Февраль 15, 2013

- Просмотр блога

Согласно данным глобального исследования компании AC Nielsen, греческий индекс уверенности упал до отметки в 35 пунктов за последний квартал 2012 года – по материалам AForex.

Согласно данным глобального исследования компании AC Nielsen, греческий индекс уверенности упал до отметки в 35 пунктов за последний квартал 2012 года – по материалам AForex.Греческий результат – самый негативный в списке, состоящем из 58 стран, которые приняли участие в исследовании. В 2011 году в том же периоде потребительский индекс Греции был на 11 пунктов выше.

4/10 всех греческих граждан признались, что им хватает денег только на товары первой необходимости. Ни о каких сбережениях не может быть и речи.

Любопытно, что наиболее счастливой в потребительском смысле страной, как показало то же самое исследование, оказалась Индия с индексом в 121 пункт. При этом Индия – единственная страна, где золото имеет такой же функционал, как и валюта.

В спину Индии дышат – Филиппины с 119 пунктами и Индонезия со 117 пунктами. Вообще говоря, Азия – наиболее оптимистичный регион с точки зрения потребительских настроений и надежд.

Голодные до риска инвесторы устремляются в «мусорные облигации»

- 15 февраля 2013, 11:22

- |

- Разместил(а) AForex Markets, Февраль 15, 2013

- Просмотр блога

Ограниченные возможности иметь, более или менее, привлекательный доход на финансовых рынках толкают инвесторов в рынок «мусорных» корпоративных бондов, где возможность хорошей прибыли соседствует с большим риском – по материалам AForex.

Ограниченные возможности иметь, более или менее, привлекательный доход на финансовых рынках толкают инвесторов в рынок «мусорных» корпоративных бондов, где возможность хорошей прибыли соседствует с большим риском – по материалам AForex.В январе европейские компании «мусорного типа» эмитировали почти $16 млрд в виде облигаций (данные wsj.com) – рекордный объем для января.

При этом Испания, Греция, Италия, Португалия и Ирландия выпустили $8 млрд бондов из общего объема в $16 млрд.

Компании проблемных стран на слепом ажиотаже мировых инвесторов спешат выпустить и продать долга как можно больше с тем, чтобы успеть «поднять» капитал до того момента, когда финансовый кризис вспыхнет с новой силой.

( Читать дальше )

Фонд Сороса заработал $1 млрд, играя против йены

- 15 февраля 2013, 11:20

- |

- Разместил(а) AForex Markets, Февраль 15, 2013

- Просмотр блога

Хедж-фонд миллиардера Д.Сороса заработал 1 млрд за период с ноября месяца на ставках против йены. Японская валюта потеряла почти 20% против доллара в период ноябрь-февраль на фоне активизации политик монетарного стимулирования, проводимые Банком Японии – по материалам AForex.

Хедж-фонд миллиардера Д.Сороса заработал 1 млрд за период с ноября месяца на ставках против йены. Японская валюта потеряла почти 20% против доллара в период ноябрь-февраль на фоне активизации политик монетарного стимулирования, проводимые Банком Японии – по материалам AForex.Фонд Сороса, начиная с лета прошлого года, держал порядка 10% акций японских компаний. Акции росли на «ослаблении» йены. Работал тот же принцип, что и на фондовом рынке США: индекс S&P500 растет по мере роста объема ликвидности, которая поступает в рынок через QE, где главный фактор – ослабление доллара.

Кроме игры на принципе «валюта слабеет – акции растут», инвесторы использовали и другие схемы – от сложных деривативов до простых опционов «пут».

Другие фонды, заработавшие на «ставках» против йены – Third Point, Hayman Capital, Greenlight Capital.

Из России, с любовью. Прогноз Николая Корженевского.

- 15 февраля 2013, 11:18

- |

- Разместил(а) AForex Markets, Февраль 15, 2013

- Просмотр блога

Мы сохраняем позиционирование неизменным.

Мы сохраняем позиционирование неизменным. Министры финансов Большой Двадцатки прибыли в Москву, и собираются обсуждать некий феномен, который отказываются именовать «валютные войны». Такой подход напоминает старый анекдот, но цитировать его здесь неуместно. Главное — наличие факта, который теперь уже невозможно отрицать. Япония, Британия, Швейцария и в некоторой степени континентальная Европа взялись за дело, и начали словесные интервенции, направленные на ослабление валюты. Результаты — налицо.

О иене мы уже многократно писали. Она является действительно хорошим образцом того, как можно воздействовать на рынок, если есть желание. Аналитики AForex полагают, что следующий на очереди — фунт. В инфляционном отчете Банка Англии без купюр говорится о том, что ослабление стерлинга будет полезным для восстановления экономического равновесия. И с технической точки зрения стерлинг — самый слабый инструмент. Закрытие в GBPUSD выглядит катастрофически плохо, произошел выход из долгосрочного треугольника, и цель движения теперь располагается примерно на 40 фигур ниже. Конечно, еще будет возможность подшортить эту пару. Но мы уже держим позиции в GBPCAD и GBPNZD (и то, и другое, естественно, продаем).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал