алгоритмическая торговля

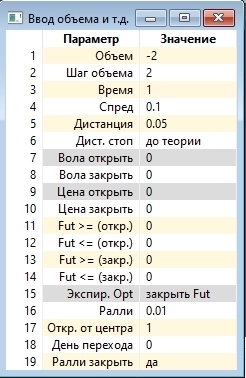

Опционный конструктор

- 30 декабря 2021, 23:46

- |

( Читать дальше )

- комментировать

- 857 | ★5

- Комментарии ( 17 )

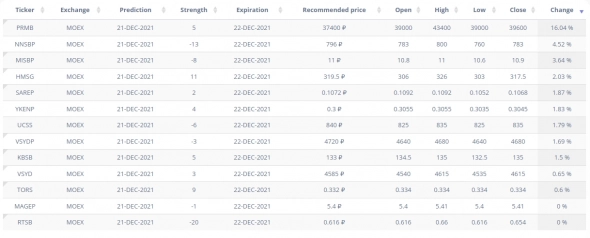

МОЕХ Cигналы (Интрадей)

- 22 декабря 2021, 18:21

- |

Результаты пришли, 18:05, пост пишу позже, по возможности. Сегодня формально не ошибок, -1 в прогнозе не приводил ( единички исключаю),

продажа (-20) с 0 результатом, возможно мало сделок не анализировал все

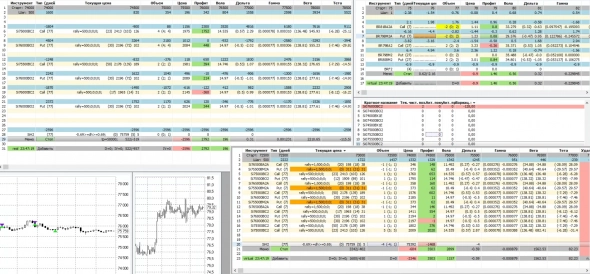

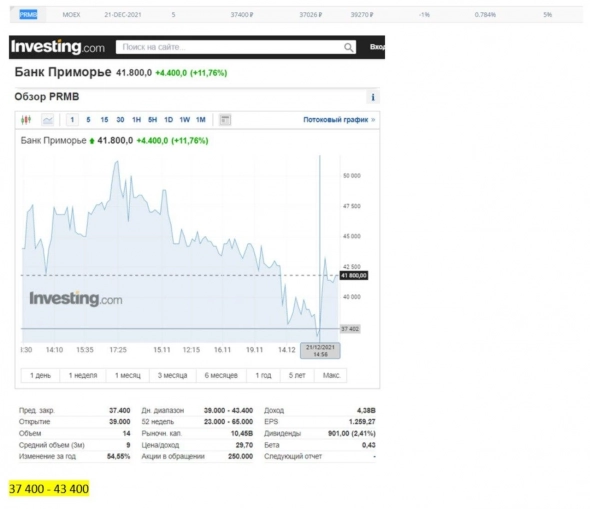

Для наглядности несколько графиков для демонстрации работы модели с временем предсказания и динамикой за день

( Читать дальше )

"Соплежевалка" во время ЛЧИ2021 и не только

- 17 декабря 2021, 10:08

- |

Не будем нарушать традицию о публикации моей торговли в период ЛЧИ. Но этот год особенный, я все-таки выставил один из счетов, на которых торгую, в ЛЧИ. Не буду «наводить тень на плетень» относительно того, чей это счет. Это счет моих родителей, к сожалению, с 20 сентября, только отца. Чем мне он дорог? А тем, что в 2006-м на него было занесено 600 тыс., из которых в 2007-м 250 тыс. было вложено в фирму, которая создавалась на руинах Риск-инвеста, а 550 тыс. «с хвостиком» в сентябре попало на счет, открытый отцом с моей подачи в Церихе. Больше вводов-выводов на этом счете не было. Отец несколько раз предлагал довнести в 2011-2013, но в эти годы я практически не зарабатывал и потому отвечал, что лучше в Сбербанк. А потом отца «ушли» на пенсию в 80 лет и мы к этому вопросу больше не возвращались.

Отмечу, что торговал я на этом счете с риском 15% до 10 ноября 2017, а не 25%, как на своем в 2007-2012-м (до 11 июля), и не подключал треть к автоследованию Форума в январе 2015-августе 2016-го. И только с 10 ноября 2017-го оба счета торгуются с одинаковым риском 25% и с этого времени их доходности практически совпадают.

( Читать дальше )

Базовый алго-флоу на Wealth-Lab 7 и мой алго-флоу там же (часть 1 из 3).

- 10 декабря 2021, 14:23

- |

Часто тут пишу про Wealth-Lab. Сейчас это значимая часть моей алго-инфраструктуры. Но ни разу даже картинки Велс-Лаба не показал)). Пришло время все исправить. Покажу новый велс и немного приподниму вуаль, защищающую мой подход и мой алгоритмический флоу (как тэщщу, где беру идеи, как оптимизирую, как выбираю значения параметров и т.д.).

Базовый флоу на Wealth-Lab 7.

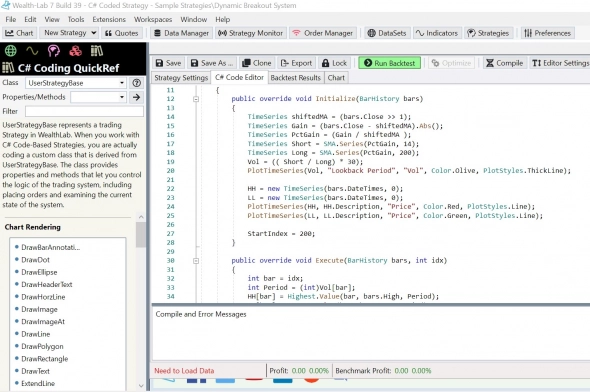

Кодим стратегию.

В начале Initialize видно, как удобно организована работа с таймсериями в векторном стиле.

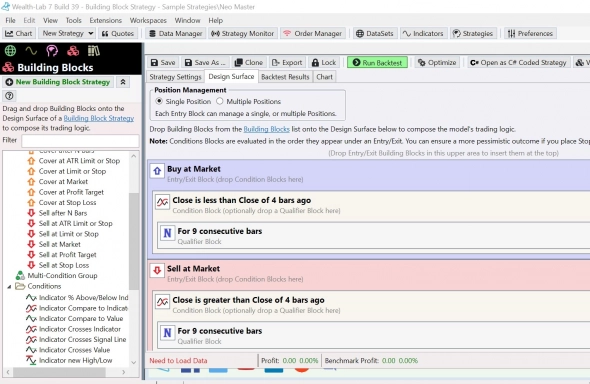

Можно и без кода стратегию запилить.

( Читать дальше )

Кого я больше уважаю - успешных ручных трейдеров или успешных алго-трейдеров.

- 09 декабря 2021, 22:06

- |

Кого больше уважаю — сложно сказать, во мне уживается и ручной трейдер и алгоритмический, обе эти ипостаси это часть меня. Ну и как-то так получилось, что уважаю я и ручных и алго, наверно, одинаково.

Вакансия, алгоритмическая торговля

- 09 декабря 2021, 07:24

- |

В небольшую алгоритмическую команду требуются сотрудники!

В течение 10-и лет мы стабильно торгуем на Московской Бирже, а с 2018-ого года и на основных крипто биржах. Мы используем собственное программное обеспечение и алгоритмы: в основном это высокочастотный арбитраж.

Наш коллектив имеет математический, естественно-научный и IT бэкграунд. Мы хотим усилить команду и пригласить на работу несколько человек.

Что мы ожидаем от соискателей?

Нужно будет использовать навыки программирования, анализа данных, сообразительность и на основе этого разрабатывать новые, а также адаптировать уже существующие алгоритмы и методы получения прибыли на различных биржах.

Скорее всего необходимым условием является техническое образование, умение программировать и желание изучать рынок.

Мы предлагаем рабочее место в офисе в центре Москвы (возможны удаленные варианты, но какое-то присутствие в офисе имеет приоритет), адекватное материальное вознаграждение и мотивацию, дружелюбный коллектив, готовность делиться опытом и предоставлять инфраструктуру.

( Читать дальше )

Коннектор для торговли через Quik из Wealth-Lab 7 – завертелось…

- 02 декабря 2021, 17:35

- |

Итак, граждане-трейдеры, сбор средств для финансирования создания коннектора между Wealth-Lab 7 и широко известной в узких кругах программой Quik продолжается.

Ранее анонс был сделан здесь:

https://smart-lab.ru/blog/740754.php

Итак, проект стартанул, в смысле не только сбор средств, но и разработка. Проект уже профинансирован на 60К рублей. Узнать детали, подробности, жарки сплетни, слухи, посмотреть короткие видосики где «о, оно уже шевелится!» можно в чате проекта: https://t.me/joinchat/v8SwzUrLLChkMjE6. Коннектор будет включать в себя модуль получения стриминг данных, исторических данных, а так же модуль работы со счетами и заявками. На текущий момент уже работает получение свечей в реальном времени и кое что ещё.

Немного про Wealth-Lab 7 (будем называть его для краткости WL7), зачем он, что он, что он может и чего он не может. Где-то может буду повторять то, что уже говорил, ну ничего.

Про WL7 тезисно:

— WL7 мощный, гибкий. Программа специализируется на бэктестинге, рисёче и в этой области её возможности огромны и постоянно расширяются. Если же вам чего-то не хватает или нужно что-то специфичное, то во-первых программа активно расширяется (например, на их youtube канале можно посмотреть как часто выходят видео про новые обновления и как наполнены они новыми фишками: https://www.youtube.com/c/WealthLabSupport/videos ). Во-вторых, у WL7 открытый API интерфейс (

( Читать дальше )

Мои итоги ноября

- 01 декабря 2021, 10:09

- |

Начнем с традиционной таблицы

Главным неудачником ноября стал RI: ноябрь закончили в минусе и RI-тренд, и RI-контртренд. Но, несмотря на то, что убыток в первом больше, чем во втором, все-таки неудачником скорее является RI-контртренд. Почему? Потому что убыток, полученный RI-тренд, легко отбивается на первом трехдневном тренде вверх, а вот убыток, полученный RI-контртренд 22 ноября, будет отбиваться месяца 3, как минимум, и 2021-й год он, вероятней всего, закончит в минусе. Из положительных итогов ноября следует отметить, что, несмотря на то, что мой счет «пилило» почти месяц (с 19 октября по 18 ноября), просадка не превзошла максимальную годовую. А так же то, что счет уверенно оторвался по доходности с начала года от индекса Мосбиржи. Странно только, что во время этой месячной «пилы» на рынке, «фильтр пилы» включился только в Газпроме.

Доходность стратегии Стань квалифицированным инвестором! в ноябре составила +1.21%. Напомню, что это урезанный вариант моей торговли из SBER и GAZP с равным числом лотов в каждой системе.

( Читать дальше )

Сравнение бэктеста и прода, продолжение

- 25 ноября 2021, 19:05

- |

В продолжение прошлого поста сравниваю по логам еще один день:

На данных бэктеста: 17 сделок, прибыль 844 пунктов

OPEN 236 short 2021-11-24 07:25:00+00:00

CLOSE short 2021-11-24 07:47:00+00:00 profit= 51.0

OPEN 237 short 2021-11-24 07:54:00+00:00

CLOSE short 2021-11-24 07:55:00+00:00 profit= 86.0

OPEN 238 short 2021-11-24 08:01:00+00:00

CLOSE short 2021-11-24 08:03:00+00:00 profit= 40.0

OPEN 239 short 2021-11-24 08:04:00+00:00

CLOSE short 2021-11-24 08:45:00+00:00 profit= 32.0

OPEN 240 short 2021-11-24 10:10:00+00:00

CLOSE short 2021-11-24 10:11:00+00:00 profit= 43.0

OPEN 241 short 2021-11-24 10:11:00+00:00

CLOSE short 2021-11-24 10:27:00+00:00 profit= 32.0

OPEN 242 short 2021-11-24 10:33:00+00:00

CLOSE short 2021-11-24 10:36:00+00:00 profit= 60.0

OPEN 243 short 2021-11-24 10:52:00+00:00

CLOSE short 2021-11-24 10:56:00+00:00 profit= 58.0

OPEN 244 short 2021-11-24 11:15:00+00:00

CLOSE short 2021-11-24 11:18:00+00:00 profit= 53.0

OPEN 245 short 2021-11-24 11:31:00+00:00

CLOSE short 2021-11-24 11:35:00+00:00 profit= 48.0

OPEN 246 short 2021-11-24 12:22:00+00:00

CLOSE short 2021-11-24 12:40:00+00:00 profit= 94.0

OPEN 247 short 2021-11-24 13:23:00+00:00

CLOSE short 2021-11-24 13:30:00+00:00 profit= 61.0

OPEN 248 short 2021-11-24 13:45:00+00:00

CLOSE short 2021-11-24 13:46:00+00:00 profit= 37.0

OPEN 249 short 2021-11-24 16:51:00+00:00

CLOSE short 2021-11-24 16:54:00+00:00 profit= 40.0

OPEN 250 short 2021-11-24 19:19:00+00:00

CLOSE short 2021-11-24 19:23:00+00:00 profit= 35.0

OPEN 251 short 2021-11-24 19:23:00+00:00

CLOSE short 2021-11-24 19:39:00+00:00 profit= 39.0

OPEN 252 short 2021-11-24 19:42:00+00:00

CLOSE short 2021-11-24 20:05:00+00:00 profit= 35.0

( Читать дальше )

Трезво оцениваем полезность системы Backtest’а

- 23 ноября 2021, 13:43

- |

Я нахожусь в процессе тестирования на промышленных данных тех моделей, которые я разработал с помощью системы Backtest’а.

В основе системы лежит open-source библиотека Zipline, разработанная стартапом Quantopian, но не поддерживаемая где-то с апреля этого года, когда этот стартап приказал долго жить.

В библиотеке допилена возможность онлайн-закачки данных с источников (финам, mfd, YF), достаточно просто в алгоритме указать, какие тикеры нужны за какой период, и данные будут в нужном виде скачаны и преобразованы. А также допилена возможность работать с минутным таймфреймом.

Поскольку библиотека реализована на Python, то в пайплайн алгоритма можно вставить любые методы обработки и анализа данных, включая библиотеки машинного и глубокого обучения, сразу в одном ноутбуке и скачав данные, и обучив модели, и проведя бэктест алгоритма, что дико удобно.

В принципе, проверена даже техническая возможность повторить портал Quantopian, добавив на какой-либо сайт возможность работы с ноутбуком Zipline, расшаривая (при желании) для других пользователей на форуме либо полный скрипт пользовательского алгоритма, либо его результаты (таблицы и графики).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал