акции

Установка волн Эллиота отправила S&P 500 на 12% выше

- 08 июня 2020, 16:24

- |

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

а может вниз , а не вверх-2

- 08 июня 2020, 15:06

- |

PS Странно нет зазывал покупать доллар по нынешним ценам, а ведь так призывали покупать по 80. А сейчас молчат, а я бы призывал в июле скромно пока.

Волновой анализ Золота

- 08 июня 2020, 15:03

- |

Таймфрейм: 1H

Идеально отрабатывается прогноз месячной давности, перейдите по ссылке, убедитесь: https://vk.com/wall-124328009_16268. Синяя кисть на графике сохранена. Если вам лень, то я напомню, что мы ожидали завершения конечной диагонали в волне [c] of «Y», которая завершала волну (B) — рост последних 5-и лет. И теперь, предположительно, началась фаза снижения драгоценных металлов к десятилетним минимумам.

Предположительно потому, что мы до сих пор не имеем самостоятельно нисходящего заходного импульса. В данный момент тоько сформировалась странная начальная диагональ из зигзагов в волне [i]. Которая в итоге может оказаться частью волны (iv) of [c] of «Y» of (B), например.

В любом случае, я планирую шортить золото, стоп совсем короткий по сравнению с тейками. Буду входить лимитками по красным фибам со стопом по верхнему оранжевому уровню. Если не получится, то селл стопом на пробой нижнего оранжевого уровня. Добавляться планирую на пробой зелёного уровня, где будет понятно наверняка, что конечная диагональ [c] завершена.

Нефть, рубль и акции растут, где и что лучше покупать и когда продавать? Прогноз российских и американских акций

- 08 июня 2020, 14:30

- |

Обсудим последние новости и посмотрим при каких условиях можно покупать нефть, акции и рассмотрим инструменты по вашим запросам.

instagram: https://www.instagram.com/aleksey.gorr/

Телеграм канал: https://t.me/TradingDrift

Они знают цену жизни и не только: страховые компании

- 08 июня 2020, 13:34

- |

Никто не застрахован от пандемии, или нет? На практике, предусмотрительные счастливчики все же нашлись. Например, как пишет The Guardian, в Великобритании целый ряд компаний обнаружили, что приостановка их бизнеса после того, как в регионе был объявлен режим чрезвычайной ситуации, является страховым случаем. Правда получать компенсацию и доказывать ее правомерность пришлось с привлечением суда и государственных регуляторов.

В США страсти разгораются по другим сценариям. С одной стороны, компании стремятся сохранить клиентов предлагая скидки и каникулы по выплатам на мало востребованные услуги, такие как автострахование. С другой стороны, смертность из-за пандемии растет, и, соответственно, страхование жизни приобрело особую актуальность. Страховые компании отреагировали почти сразу — в мае стоимость такой страховки стала выше, а критерии отбора в разы жестче.

Надо понимать, что страхование играет огромную роль в жизни американцев. По разным оценкам средняя американская семья платит 9-12% своего годового бюджета на различные виды страховок. Это обязательно страхование автотранспорта и всего имущества, приобретенного в кредит (а американцы любят кредиты). Бизнес должен в обязательном порядке страховать работников, имущество, а иногда и клиентов. И не стоит забывать, что всем желающим получить медицинскую помощь нужно иметь соответствующую страховку. При этом по наметившейся в последние десятилетия тенденции многие работодатели стали снижать уровень страхового покрытия для сотрудников, покупая более дешевые планы, ведь их стоимость выросла за 20 лет почти на 40%.

( Читать дальше )

5 рыночных тенденций, которые упустят 99% инвесторов. 4. ЗОЛОТО (перевод с elliottwave com)

- 08 июня 2020, 13:22

- |

Золото растет, так как Пауэлл ФРС сигнализировал о больших стимулах — Рейтер, 12 мая

Растущий баланс ФРС должен поддержать цены на золото и серебро — BMO Capital Markets, 21 мая

Как видно из вставки в левой части графика, с сентября 2011 года по ноябрь 2014 года баланс Федеральной резервной системы США увеличился на удивительные 44%, увеличившись в стоимости с 18% до 26% ВВП США, который в то время был рекордно высокий. За этот же период золото снизилось на 41%, с 1921,50 долларов до 1132,16 долларов. Если кто-то утверждает, что размер баланса ФРС вызывает рост и падение цены на золото, то экспансивная ФРС должна быть медвежьей по отношению к золоту, исходя из поведения в этот период. Но подождите. Рамка в правой части графика показывает, что в последнее время баланс ФРС увеличился на 72% и вырос в стоимости с 18% до 31% ВВП США, что является новым рекордным пределом, в течение которого цена на золото тоже выросла, но не до рекорда. Спотовые цены выросли на 26% с 1400,51 доллара до 1765,43 доллара за тот же период. Это противоположно тому, что произошло в 2011-2014 годах. Истина здесь заключается в том, что нет достоверной корреляции между QE и ценами на золото. Этот график показывает, что размер баланса ФРС не является причиной того, что золото растет или падает; это связано с настроением рынка, и паттерн управляется Волновым Принципом.

( Читать дальше )

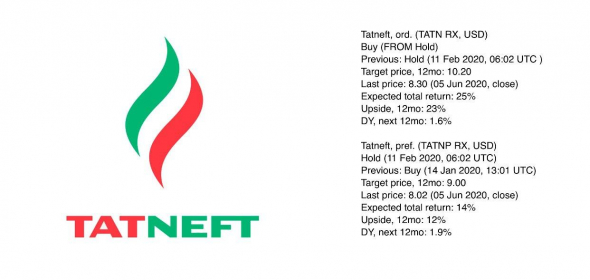

Инвестидея: Покупка акций Татнефть

- 08 июня 2020, 13:11

- |

Аналитики ВТБ Капитал повысили справедливые цены по обыкновенным и привилегированным акциям Татнефти до $10,2 и $9 соотвесттвенно. Рекомендация по обыкновенным акциям повышена до Покупать.

🔹Свободный денежный поток компании в 1 кв.2020 г по МСФО превзошёл ожидания даже без учёта изменений в рабочем капитале.

🔹На фоне быстрого восстановления нефтяных котирвок акции Татнефти практически не выросли за последний месяц. Они сильно отстали по динамике от сектора с начала года и могут начать ликвидировать это отставание.

Что делать с акциями Татнефти?

- 08 июня 2020, 13:09

- |

▪️Результаты в I кв 2020, г/г

• ВЫРУЧКА: ₽198 млрд, -13%

• EBITDA: ₽37 млрд, -57%

• ЧИСТАЯ ПРИБЫЛЬ: ₽25 млрд, -58%

Татнефть смогла остаться прибыльной по итогам I квартала. Ранее Лукойл и Газпром нефть показали убыток за период из-за списаний обесценившихся активов и «курсовых разниц» от переоценки валютного долга.

▪️Дивиденды за 2019 год

За 2019 год компания заплатила промежуточные дивиденды ₽64,5/акция, тек ДД=10,9%. При этом менеджмент отказался от финальных дивидендов, что для многих инвесторов стало сюрпризом. Bastion считает, что решение не делать финальные выплаты в кризис было правильным. Оно позволило сэкономить капитал и не увеличивать долговую нагрузку. Чистый долг/EBITDA=0,1x.

▪️Будущие выплаты

Инвесторы должны быть готовы, что дивиденды за 2020 год могут оказаться еще ниже. В базовом сценарии они составят 100% от ожидаемой прибыли компании (₽100 млрд) или ₽43 на акцию, ДД=7,3% — по обычке, 7,6% — по префу.

( Читать дальше )

===Операции с акциями VTBR

- 08 июня 2020, 11:25

- |

Эмитент: Банк ВТБ

Тикер акций: VTBR

Кто продает? Банк ВТБ (ПАО)

Кто покупает? Общество с ограниченной ответственностью «Бизнес-Финанс»

. Количество голосующих акций эмитента, приобретенных соответствующей организацией: 1 074 308 371 штука.

Дата события: 03.06.2020

Дата публикации: 08.06.2020 10:55:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=1210

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал