акции

Перед ЛЧИ 2020 | Доходность 362% | Мой тильт | В чем грааль?

- 12 сентября 2020, 11:41

- |

Снова пост о моей доходности, об ошибках и предстоящих планах… Впечатлительных хейтеров просьба не беспокоиться!)) Поехали...)

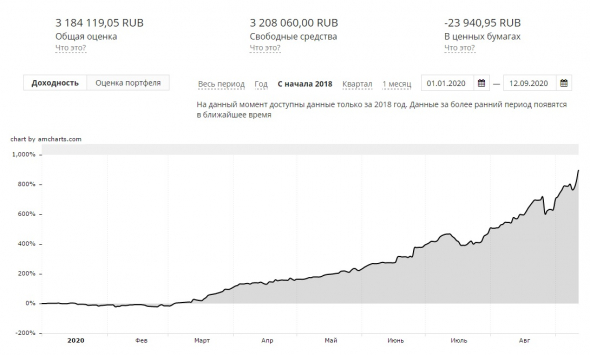

Так как близится ЛЧИ решил подбить результаты не как обычно за 3 месяца, а только за 2 с хвостиком, чтобы была явная картина с чем я подошел к этому конкурсу… График доходности от Финама на текущий момент выглядит так:

Незнаю, честно говоря, как Финам считает доходность, но у меня цифры на данный момент выглядят так:

( Читать дальше )

- комментировать

- ★27

- Комментарии ( 202 )

Портфель

- 12 сентября 2020, 07:51

- |

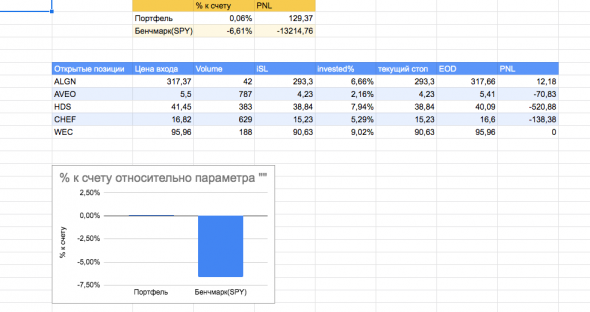

FRGI, была закрыта по по 13.

Добавлены HDS, CHEF и WEC .

HDS ведет себя нехорошо, буде закрыта в понедельник по открытию.

Позиции в Американских Акциях US на 11.09.2020 г.

- 11 сентября 2020, 21:50

- |

| АКЦИИ | Позиции в Американских Акциях US на текущий момент | |||||

| 11.09.2020 | ИНСТРУМЕНТ | ПОЗИЦИЯ | ЦЕНА ВХОДА | СТОП ЛОС | ТРЕЙЛИНГ СТОП | ПРИМЕЧАНИЕ |

| ADBE | Adobe | ШОРТ | 495,18 | 505,18 | ||

| AMZN | Amazon | ШОРТ | 3286,14 | 3352,,52 | ||

| AA | Alcoa | ШОРТ | 14,93 | 14,66 | ||

| AAPL | Apple | ШОРТ | 122,04 | 124,51 | ||

| BAC | Bank of America | ШОРТ | ||||

( Читать дальше )

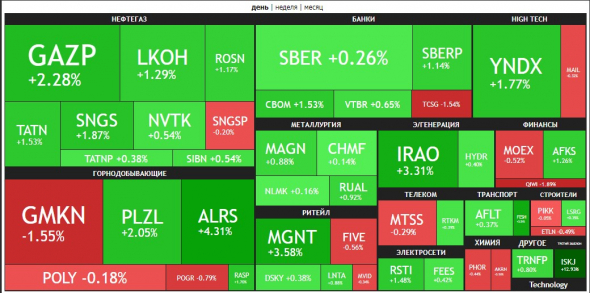

🔥Итоги дня: IMOEX +0.4%.Отдельные истории хорошо растут.

- 11 сентября 2020, 18:47

- |

Карта рынка: smart-lab.ru/q/map/

📈АЛРОСА +4.1% Продолжает триумфальное шествие на хорошем отчёте о продажах. Надо сказать что оптимизм активно поддерживается со стороны телеграм каналов и брокерских домов. Нельзя утверждать что далее результаты будут так же хороши, с другой стороны акция действительно сильно отстала от рынка.

📈Магнит +4.4% Рост на хорошем новостном фоне. 11 сентября «Марафон ритейл» вне биржи купил 117,359 тыс. акций по средней цене 4,549 тыс. рублей за бумагу. Таким образом, стоимость пакета составила около 533,9 млн рублей. Кроме того, 7 сентября «Марафон ритейл» приобрел 20,887 тыс. акций «

( Читать дальше )

$M2 = $18 439 млрд.

- 11 сентября 2020, 13:57

- |

Ребята из ФРС стараются!

Азия спокойно реагирует на рост волатильности акций в США

- 11 сентября 2020, 11:42

- |

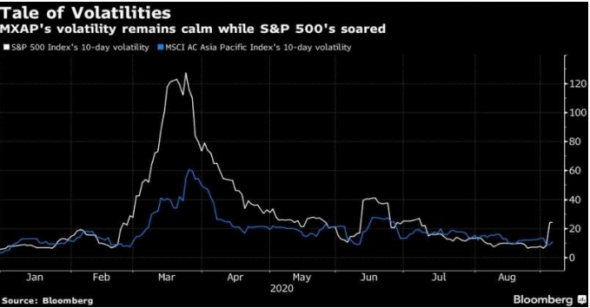

В то время как показатель 10-дневной волатильности индекса S&P 500 вырос до двухмесячного максимума на фоне усилившейся распродажи в сфере технологий, аналогичный показатель для индекса MSCI Asia Pacific в последнее время практически не изменился, согласно данным Bloomberg. Это говорит о значительной степени хладнокровия инвесторов в регионе, несмотря на то, что акции остаются под давлением.

В этом месяце индекс Азиатско-Тихоокеанского региона снизился всего на 2% после пятимесячного роста. Тогда как индекс S&P 500 просел на 3,6%, а Nasdaq 100 упал почти на 6% по итогам волатильного начала сентября.

Швейцарская финансовая компания Pictet Wealth Management видит большие различия между двумя регионами.

( Читать дальше )

Покупай нефть, когда остальные боятся

- 11 сентября 2020, 11:08

- |

Нефть впервые за последние 2 месяца стала собирать вокруг себя информационный шум.

🛢И не зря: котировки американского WTI опустились ниже 40$, в моменте доходя до 36,5$ за баррель жижи.

А диапазон цен в 36-40$ за американца исторически самый важный уровень цен. С 2005 года только в периоды аномалий на рынке нефть падала ниже, чем текущие отметки:

👉 Глобальный Кризис 2008-2009 годов: 3 месяца нефть торговалась ниже 35$ за баррель

👉 начало 2016 года: тогда сделка ОПЕК+ спасло положение и сокращение добычи главными игроками стабилизировало цены на энергоресурсы, 5 месяцев находившиеся в невыгодном никому диапазоне

👉 И недавний март — апрель — май. Грозный Covid-19 🦠 просто остановил великий конвейер мировой экономики, и сколько бы страны не накрашивали резервы, они не смогли убрать то огромное количество 🛢 с рынка, что даже вызвало сбои биржи и отрицательные цены на поставочные фьючерсные контракты. А ещё вы же помните, этот гениальный хлопок дверью 🇷🇺, чтобы окончательно добить рынок, а потом согласиться на условия худе первоначальных.

Браво, Новак, браво, Сечин и КО.

( Читать дальше )

Время покупать нефтеперерабатывающие компании

- 11 сентября 2020, 10:57

- |

Если вы заметили, сильнее остальных крупных игроков нефтедобычи (за исключением мелких волатильных с высоким бета-коэффициентом) падают нефтеперерабатывающие компании, 3 устойчивых гиганта и 1 гордая небольшая независимая компания:

1️⃣ #PSX PHILIPS 66 🛢

2️⃣ #VLO VALERO Energy 🛢

3️⃣ #MPC Marathon Petroleum 🛢

Казалось бы, огромные запасы сырой нефти в мире должны гнать котировки компаний вверх, опережающая динамика, все дела, но это не совсем так.

Из-за низкого спроса 📉 на конечные продукты, а также неопределённости в сроках его восстановления страдает уровень загрузки мощностей этих самых НПЗ = они не получают выручку в этот момент, этот квартал.

Все прекрасно понимают, что стоимость нефти — циклична, за профицитом будет дефицит и это погонит котировки чёрного золота вверх 📈, а за ним и акции всего сектора. Но пока так не происходит.

И у большинства спекулянтов на текущий день есть другие, более перспективные идеи 💡, чем заранее разгонять котировки компаний, в условиях неопределённости второго локдауна экономики.

( Читать дальше )

Игра на эмоциях – очередной «обвал» на рынке

- 11 сентября 2020, 10:54

- |

Завершается одна из самых волатильных недель на фондовом рынке. Практически каждый день заставлял инвесторов пощекотать свои нервишки. Лично мой телефон, телеграмм, вотспапп разрывался от звонков, о том, что происходит на рынке и не стоит ли сейчас выйти из позиций.

Нет. Как показывает практика, любая активная торговля на фондовом рынке приносить отрицательные результаты на долгосрочном периоде. Да, возможно в моменте мы угадаем, но в длинную будут потери. Это уже показал как мой личный 13+ летний опыт управления активами, так и опыт моих коллег «по цеху».

Поэтому в любой ситуации, наиболее правильным вариантом является диверсификация средств путем инвестиций в разные классы активов и хеджирование рыночного риска.

Объясняю на пальцах. Продажи акций приводят к накоплению кэша на руках инвесторов, кэш имеет свойство обесцениваться за счет инфляции, поэтому его будут вкладывать в другие активы, например, облигации и золото. И наоборот. Поэтому владение сразу всеми классами активов, приведет к минимизации рыночного риска и стабильной рыночной доходности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал