акции

Новости компаний — обзоры прессы перед открытием рынка

- 24 июня 2021, 08:19

- |

В ЦБ заявили о неизбежности нового кризиса

Новый кризис в России неизбежно наступит, заявил на конференции «Ренессанс капитала» заместитель председателя Банка России Алексей Заботкин. Он отметил, что в настоящий момент регулятор реализовывает необходимые антикризисные меры. Однако их нужно свернуть сразу после того, как кризис завершится, чтобы «экономика могла дальше развиваться нормально». «Кроме того, эти меры останутся у нас в арсенале, и, если наступит следующий кризис, а он наступит неизбежно, мы воспользуемся этим арсеналом»

В правительстве разгорелся спор о компенсациях авиакомпаниям за керосин

Министерство энергетики России выступило против корректировки текущего механизма компенсаций авиакомпаниям роста цен на авиакеросин – так называемого демпфера. Тема обсуждалась на двух совещаниях в министерстве в июне. В Минэнерго считают ситуацию с ценами стабильной и называют это «восстановительным ростом» после пандемийного 2020 года: топливо дорожает на фоне постепенного возобновления международных авиаперевозок и из-за фактора сезонности – в начале лета керосин традиционно дороже и это повторяется каждый год.

https://www.vedomosti.ru/business/articles/2021/06/23/875363-kompensatsiyah-aviakompaniyam

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Идея в портфель

- 24 июня 2021, 06:22

- |

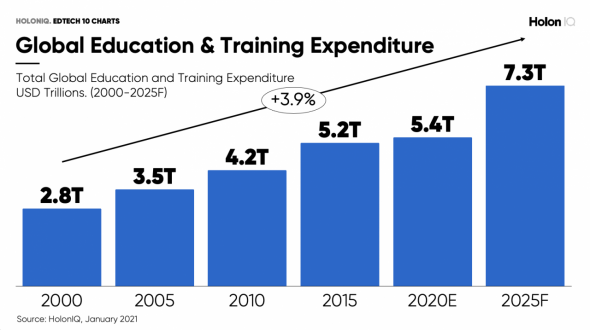

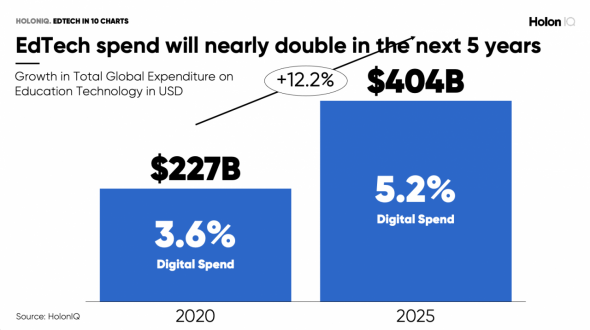

Мировой рынок он-лайн образования в 2020 году составил $227 млрд. По прогнозам к 2025 году он вырастет к 2025 году в 1,8 раза и достигнет $404 млрд. Но всё равно это составит лишь 5,2% от мирового рынка образования, который оценивается в $7,3 трлн.

( Читать дальше )

Рынок реагирует на новость о соглашении Фармсинтеза с LDA Capital чрезмерно позитивно - ТКБ Капитал

- 23 июня 2021, 21:58

- |

Сложно делать выводы о потенциале данного инвестиционного решения LDA Capital. «Фармсинтез» – далеко не самая устойчивая компания в финансовом плане: так, в 2020 году был вновь зафиксирован чистый убыток в размере 409 млн руб. Накопленный чистый убыток на балансе на конец года составил больше 3,5 млрд руб. Портфель компании содержит несколько интересных препаратов: таковым, например, является Virexxa, который в феврале текущего года стал первым одобренным FDA средством российской компании.

Тем не менее, на этапе продвижения своих препаратов компания сталкивается с существенными трудностями, что мы склонны связывать с широкой степенью диверсификации клинического портфеля, которая не характерна для столь небольших фирм. Исходя из этого, можно сделать вывод о том, что рынок реагирует на новость чрезмерно позитивно, а дальнейшие перспективы акций компании остаются туманными в контексте подчеркнутых выше факторов.Ковалев Александр

ТКБ Капитал

Сегежа - бумага наше "все"

- 23 июня 2021, 20:16

- |

Перед IPO я уже готовил разбор компании. Выводы получились противоречивые. С одной стороны, бизнес весьма интересен в современных «зеленых» реалиях. С другой, высокая оценка не позволяет говорить о кратном росте капитализации. В этой статье посмотрим больше на бизнес, нежели на финансовые показатели в моменте.

Сразу оговорюсь, под «зеленой» деятельностью я понимаю создание экологичной продукции. Защитники растений тут же набегут, дескать вырубка идет, гринписа на них нет. Однако компания не только производит вырубку, но и активно проводит работы по лесоустройству, в том числе насаждению новых участков и подготовке к срубке в будущем.

Итак, основной бизнес Сегежи — изготовление бумажной продукции и упаковки. На эту статью доходов приходится 57%. Сегежа занимает 2 место в Европе по поставкам. В ход идут и мешки для строительных смесей, и потребительская упаковка. Именно изучение данной сферы «по работе» заставило меня вернуться к Сегеже.

Динамика рынка бумажной тары и упаковки неминуемо растет. Заметна небольшая просадка в кризисные года, но принципы ESG (ответственность компании за экологию и соц. развитие) заставляют присматриваться к компаниям сектора. Если в России это направление еще 3-5 лет будет только набирать обороты, то в Европе уже во всю отказываются от «не экологичных» материалов и переходят на бумажную продукцию. Сегежа, к слову, наращивает объемы производства бумаги и бумажных мешков год к году с темпами в 10%.

Сегежа — не одномоментная история. Это инвестиции в будущее, которые лишь на горизонте от 5 лет могут отработать себя. АФК Системой была задана сразу с момента IPO высокая планка в виде стоимости акций, P/B в 10,5 подтверждает тезис. Данная идея подходит только тем инвесторам, которые способны выжидать тренды и покупать акции с любых уровней. Для меня одной из причин добавления в портфель также будет служить желание разбавить портфель интересным бизнесом.

*Не является индивидуальной инвестиционной рекомендацией

Мой Telegram «ИнвестТема» -

( Читать дальше )

Объем онлайн-продаж Amazon в период Prime Day в этом году может стать рекордным - Фридом Финанс

- 23 июня 2021, 19:54

- |

Согласно данным Adobe Digital Economy Index, опубликованным во вторник, общий объем онлайн-продаж во всех розничных сетях США вырос на 8,7% г/г, составив $5,6 млрд. Adobe не предоставила разбивку по категориям товаров.

Amazon (AMZN) использует специальные предложения для увеличения числа подписчиков программы лояльности Prime. В этом году мероприятие совпало с отменой ковидных ограничений во многих странах.

В то же время конкуренция со стороны ретейлеров, развивающих интернет-продажи, например Target Corp (TGT), значительно усилилась. Крупные розничные сети также предоставляли скидки клиентам в дни онлайн-распродаж Prime Day, что, по данным Adobe, позволило увеличить выручку в текущем году на 28% (в 2018-м и 2019-м оборот вырос на 54% и 64% соответственно). По нашим ожиданиям, общий объем онлайн-продаж в период проведения Prime Day в этом году составит от $9,5 до $12 млрд, что станет рекордным показателем.

В первый день Prime компания Amazon и другие магазины предоставляли самые большие скидки на игрушки, бытовую технику и электронику. Однако, по данным Adobe, дисконты даже на эти товарные категории были относительно низкими: 12%, 5,2% и 3% соответственно.

Мы рассматриваем данную распродажу (которая впоследствии может стать транснациональной, как и Черная пятница), возможностью для Amazon протестировать глубину покупательского спроса, продвинуть на рынок собственные бренды и получить прибыль, несмотря на низкую стоимость товаров в интернет-магазине. На торгах среды бумаги Amazon продолжили рост после 2%-го увеличения капитализации компании в последний день проведения Prime (во вторник). Пока мы сохраняем целевую цену на уровне $3659.Миронюк Евгений

ИК «Фридом Финанс»

Перенос IPO Nordgold в расчете на более выгодные условия может оказаться ошибкой - Финам

- 23 июня 2021, 19:42

- |

Все это довольно странно. На наш взгляд, время для размещения вполне благоприятное. Хотя цена золота и скорректировалась вниз от максимальных значений, она достаточно высока, чтобы обеспечить золотодобывающим компаниям сильные финансовые результаты, а их капитализации – высокую оценку рынка. По нашей оценке, капитализация Nordgold в результате IPO могла составить до $6,4 млрд, а цена размещения – около $19 за акцию. При этом у инвесторов оставалась бы возможность немного заработать на росте стоимости акций, а эмитенту получить хороший free float и ликвидность для своих акций.

Напомним, когда Nordgold в 2017-2018 гг. проводил делистинг своих расписок на LSE и выкупал свои акции у миноритарных акционеров по $3,45 за штуку, цена золота колебалась в диапазоне $1200-$1300 за унцию. Сейчас золото стоит чуть ниже $1800. Может быть, эмитент знает о будущей цене золота что-то такое, чего не знает пока никто. Но, на мой взгляд, перенос IPO в расчете на более выгодные условия может оказаться ошибкой.Калачев Алексей

ФГ «Финам»

Магнит - ставка на агрессивного игрока ретейла - Финам

- 23 июня 2021, 19:33

- |

«Магнит» — крупнейший продуктовый ретейлер РФ по количеству магазинов.

Мы рекомендуем «Покупать» акции «Магнита» с целевой ценой 6 550 руб. Потенциал роста от текущих уровней составляет 16,12% в перспективе 12 мес.Шамшуков Артемий

ФГ «Финам»

Целый ряд показателей говорят о качественном управлении «Магнита». Это выражается в росте основных финансовых метрик компании.

Фактор привлекательности «Магнита» — одна из самых высоких дивидендных доходностей в сегменте. Судя по всему, это сохранится и в обозримом будущем.

Невооруженным глазом заметно агрессивное расширение «Магнита». Доказательства — большие капитальные затраты на открытие новых магазинов и редизайн старых в стратегически важных регионах, а также приобретение конкурента, «Дикси».

Вертикальная интегрированность бизнеса позволяет рассчитывать на устойчивые финансовые показатели.

Низкие реальные доходы населения и государственное вмешательство в бизнес — основные риски, связанные с компанией.

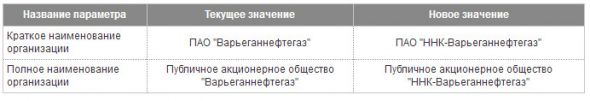

Изменение в названии бумаг Варьеганнефтегаза на Мосбирже

- 23 июня 2021, 19:32

- |

- Акции привилегированные, 2-01-00017-A от 18.05.2004, Уровень листинга: Третий уровень, Торговый код: VJGZP, включенные в MOEX Board.

- Акции обыкновенные, 1-01-00017-A от 07.04.2004, Уровень листинга: Третий уровень, Торговый код: VJGZ, включенные в MOEX Board.

www.moex.com/n34772/?nt=0

Несколько штатов США подадут новый иск на Google

- 23 июня 2021, 19:21

- |

Группа генеральных прокуроров нескольких штатов США намерена на следующей неделе подать новый иск на компанию Google (входит в холдинг Alphabet). На этот раз обвинения связаны с Play Market. Об этом пишет Reuters, со ссылкой на свои источники. Дело было в разработке с прошлого года, но столкнулось с задержками. К иску присоединяться Юта, Нью-Йорк, Теннесси и Северная Каролина. О других штатах пока нет информации. Источники сообщили Reuters, что иск планируют подать в федеральный суд Северной Каролины, где уже идут связанные процессы. Дело заведено прокурорами штатов в связи с жалобами разработчиков приложений на нарушения антимонопольного законодательства.

Прокуроры сфокусируются на практике Google взимать 30% комиссию за оплату в приложениях, скачанных с Play Market на устройства с ОС Android. Такие компании как Epic Games, Spotify и Match Group (владелец Tinder), давно высказывают недовольства в адрес Apple и Google относительно их практики забирать 30% долю выручки разработчиков. Представитель Google заявила, что Android одна из самых открытых ОС, пользователи могут скачивать приложения из других App Stores, таких как например Samsung Galaxy Store, или напрямую по ссылкам из браузера.

Apple и Epic Games судятся по аналогичным претензиям в Калифорнии. Компании ожидают вердикт суда после рассмотрения дела. Epic Games подала аналогичный иск на Google. В суде Северной Каролины дело начнет рассматриваться в 2022 г. Epic Games намерена оспорить правила Google Play Market как нарушающие антимонопольные законы.

( Читать дальше )

Splunk представила сильный отчет - Фридом Финанс

- 23 июня 2021, 19:19

- |

Выручка Splunk выросла на 16%, что на 2,1% лучше ожиданий рынка и на 3,2% больше первоначального медианного прогноза менеджмента. Однако EPS non-GAAP оказалась хуже прогнозов аналитиков на 30%: убыток на акцию составил $0,91.

В числе факторов, обусловивших увеличение выручки по итогам квартала, СЕО отметил повышение спроса на ключевые решения, привлечение новых крупных клиентов (Bank of New Zealand, Chipotle, CVS Health, CyberCX, Deloitte Canada, Florida Department of Economic Opportunity), а также расширение партнерской программы (упрощенный доступ к Splunk получили клиенты Google Cloud и AWS).

Высокие темпы роста направления облачных решений стали одним из ключевых драйверов увеличения продаж компании. Поступления сегмента выросли на 73% г/г. Важно отметить положительные результаты процесса трансформации Splunk из on-premise-провайдера в облачного поставщика: по итогам первого квартала облачные решения обеспечили 38,6% выручки (35,5% в годовом выражении) против 13,2% на конец 2019 года. Менеджмент намерен расширять присутствие компании на облачном рынке, в том числе за счет сделок M&A: недавнее поглощение TruSTAR усилит позиции Splunk в подсегменте безопасности. Подсегмент мониторинга демонстрировал сильный спрос со стороны клиентов, в том числе благодарю запуску GigaOm's Radar. Кроме того, в мае 2021 года был представлен комплексный продукт Splunk Observability Cloud, включающий решения по мониторингу и аналитике, что существенно упрочило позиции эмитента в подсегменте. Лицензионное направление продемонстрировало снижение продаж на 3,4% г/г, при этом рынок ожидал более значительного сокращения этого показателя – на уровне 19%.

Операционная маржа non-GAAP снизилась на 10 п.п. до -35,4% против -25,4% годом ранее, что стало главным разочарованием для участников рынка и поводом к распродажам. Это ухудшение связано с ростом доли облачной выручки с более низкой валовой маржей, а также увеличением инфраструктурных расходов. Менеджмент ожидает повышения выручки во втором квартале 13,8%, при этом операционная маржа non-GAAP, по прогнозам, снизится до -25% по сравнению с -12,8% годом ранее.

В целом мы оцениваем отчет как сильный: темпы повышения выручки ускорились, облачный сегмент сохраняет импульс к росту, эмитент продолжает демонстрировать увеличение выручки на одного клиента и расширять продуктовую линейку. Мы отмечаем агрессивную рекрутинговую кампанию по привлечению специалистов из прочих крупнейших компаний SaaS- и IaaS-сегментов. Полагаем, что процесс трансформации Splunk в поставщика облачных решений продолжится в ближайшие два года, что будет сопровождаться ускорением роста выручки и сохранением давления на маржу. Как следствие, это ограничит увеличение CFO и FCF. Но мы считаем этот процесс естественным для эмитента с первоначальным фокусом на on-premise-продукты.Степанян Михаил

Мы сохраняем целевую цену акций Splunk на отметке $185,5. Рекомендация — «покупать».

ИК «Фридом Финанс»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал