акции

Цены на газ повышают привлекательность акций Газпрома - Финам

- 06 мая 2021, 16:55

- |

С тех пор ситуация на газовом рынке Европы, который является ключевым для «Газпрома», значительно улучшилась. На фоне аномально холодной зимы запасы снизились до минимума с весны 2018 года. Уже месяц заполненность газохранилищ в Европе находится около отметки 30%, хотя обычно в начале апреля запасы уже начинают расти. Благодаря этому цены на газ в Европе достигли максимума с 2018 года и превысила $300 за тысячу кубометров. Кроме того, улучшилась и ситуация на нефтяном рынке, к которым привязаны часть газовых контрактов «Газпрома» и от которых напрямую зависит бизнес «Газпром нефти». Цены на фоне восстановления спроса и ограничений добычи со стороны ОПЕК+ выросли с $51 до $69 за баррель.

«Газпром» успешно пользуется благоприятной рыночной конъюнктурой и в 1 квартале нарастил экспорт в дальнее зарубежье на 30,7% г/г, а на внутренний рынок – на 21,4% г/г. Это неизбежно приведет к значительному улучшению финансовых результатов компании в 2021 году. Уже сейчас сильный 1 квартал позволил «Газпрому» на год раньше плана перейти к выплате 50% скорректированной чистой прибыли по МСФО в качестве дивидендов. Дивиденды за 2020 год составят 12,55 рубля. – на 3,5 рубля выше консенсуса. Дивидендная доходность выплат составит 5,4%. Далее компания планирует придерживаться аналогичной нормы выплат.

Ограничениями для инвестиционной истории «Газпрома» остаются геополитические риски, касающиеся строительства «Северного потока-2», которые, на наш взгляд, не позволяют акциям газового гиганта выйти из «боковика». Кроме того, «Газпром нефть», принадлежащая «Газпрому», страдает от ограничения добычи в рамках соглашения ОПЕК+ и налоговых изменений, вступивших в силу с этого года.

Однако позитивные факторы, на наш взгляд, перевешивают риски. На фоне вышеперечисленного мы считаем, что акции «Газпрома» на данный момент имеют потенциал к росту и в ближайшее время мы планируем пересмотреть нашу целевую цену по ним в сторону повышению.Кауфман Сергей

ИГ «Финам»

- комментировать

- Комментарии ( 0 )

Акции Alibaba сохраняют потенциал роста - Финам

- 06 мая 2021, 16:40

- |

Кроме того, в последние два месяца китайский рынок в целом выглядел значительно хуже мировых аналогов. Индекс CSI 300 с начала марта снизился на 6,5%, хотя основные мировые индексы регулярно обновляют исторические максимумы. Кроме давления регуляторов на технологический сектор, из причин снижения индекса можно выделить маржин-колл Archegos Capital и немного ужесточившуюся монетарную политику Народного банка Китая. Снижение индекса неизбежно негативно повлияло и на акции Alibaba.

При этом каких-то проблем с операционной деятельностью, которые могли бы насторожить инвесторов у Alibaba нет. 13 мая компания планирует представить финансовые результаты за первый квартал 2021 года. Ожидается, что выручка вырастет на 57,5% г/г до 180,1 млрд юаней, а чистая прибыль на акцию – на 28,4% до 11,8 юаней. Иначе говоря, темпы роста бизнеса остаются крайне уверенными, а перспективы e-commerce бизнеса в Китае, на котором Alibaba занимают лидирующие позиции, всё также выглядят привлекательно.

На фоне вышеперечисленного мы считаем, что акции Alibaba остаются интересными для покупок. Мы подтверждаем актуальность нашей целевой цены в $312,1, что соответствует рекомендации “покупать” и апсайду 37,6%.Кауфман Сергей

ИГ «Финам»

Дивиденды Акрон составят ₽30 на акцию

- 06 мая 2021, 16:26

- |

Выплатить (объявить) дивиденды по размещенным обыкновенным акциям ПАО «Акрон» по результатам 2020 года в денежной форме в размере 30 (тридцать) рублей на одну акцию. Установить дату, на которую определяются лица, имеющие право на получение дивидендов: 8 июня 2021 года.

источник

Потенциал роста акций ВТБ не исчерпан - Финам

- 06 мая 2021, 16:01

- |

Андрей Верников, директор департамента инвестиционного анализа и обучения ИГ «УНИВЕР Капитал» полагает, что 90% акций в ближайшее время выстрелят, но вниз. На снижении стоит посмотреть на «Норильский Никель», на акции «Мосбиржи», на акции «Сбербанка». «Короче, на компании с растущим бизнесом или имеющие защиту от санкций США», — добавил эксперт.

В то же время Алексей Антонов, главный аналитик «Алор Брокер», подчеркнул, что сейчас думать о формировании портфеля — не очень удачная идея. Большинство бумаг перед закрытием реестров. Текущий отрезок май-июнь, наоборот — хороший момент для сокращения позиций.

Ксения Лапшина, аналитик ИК QBF, в свою очередь, считает, что в настоящий момент индекс МосБиржи торгуется на исторических максимумах и, соответственно, большинство входящих в него акций тоже. «Глобально, рост если и будет, то затяжной. Глядя на динамику зарубежных площадок, действительно велика вероятность коррекции. Если хочется зайти в позиции сейчас, то стоит обратить внимание на дивидендные бумаги, на недооцененные активы, которые отстают от рынка или еще не восстановились после мартовского падения в прошлом году. Но лучше не торопить события и подождать лучшей точки входа. Среди наиболее перспективных секторов мы в настоящий момент выделяем потребительский сектор, финансовый, добывающий, электроэнергетиков и металлургов», — заявила Ксения Лапшина.

По мнению Михаила Зельцера, к.э.н., эксперта по фондовому рынку «БКС Мир инвестиций», в фаворитах остаются акции «Газпрома»: при сохранении текущих цен на рынке газа и динамики объемов прокачки, дивиденд будущего периода может взлететь и к 30 руб., в таком случае переписать максимумы 2020 г. бумагам не составит труда. Фишкой года, ожидавшей раскрытия потенциала, как только процесс резервирования замедлится, были и акции ВТБ. При этом, несмотря на почти 50% рост за последние 1,5 месяца, потенциал не исчерпан. Интерес представляют и металлурги с их впечатляющей доходностью, но только после решения с ФАС. «А вопрос входа в рынок в текущий момент просто стоит взвесить с учетом преобладания рисков коррекции», — полагает эксперт.

Георгий Ващенко, начальник управления операций на российском фондовом рынке ИК «Фридом Финанс», отмечает, что в ближайшей перспективе стоит поставить на рост «голубых фишек», прежде всего, бумаг финансового и сырьевого сектора. Они пока слабо отыгрывают тенденции в экономике и на рынке сырьевых товаров. Если в США поднимут ставки, то это, на мой взгляд, приведет только к дальнейшему росту цен на сырье, в конечном счете, к росту инфляции. Циклические акции — то, на что стоит поставить сейчас. Бумаги IT сегмента и ритейла не стоит сбрасывать со счетов. Сейчас они отстают, но, вероятно, пойдут в рост вслед за сырьевыми бумагами.

SPO банка МКБ размоет капитал акционеров на 15%

- 06 мая 2021, 15:30

- |

Акции МКБ падают на 4% после объявления о предложении нового выпуска своих акций в количестве до 3,6млрд штук.

В рамках этого предложения «Московский кредитный банк» хочет предложить до 3,6 млрд. На сегодняшний день количество акций этой компании составляет 23,88млрд штук. Это значит, что их количество возрастёт, грубо говоря, на 15% и составит до 27,48млрд акций.

Судя по падению акций на этой новости, не все инвесторы оказались готовы к такому повороту. Особенно это видно по желанию на приоритетное приобретение акций, о котором заявили акционеры, владевшие акциями до 5 ноября 2020 года. Общим количеством, свою руку возжелали наложить на 2’291’543 акции. Сколько это?

С учётом уже свершившегося падения, цена акций в данный момент торгуется на отметке 6,578 за акцию. Воспользовавшись нехитрым подсчётом мы видим, что сумма приоритетной покупки равна 15’073’770 рублей. Что примерно как поковыряться зубочисткой в зубах. Это значит, что брали они с неохотой, возможно, зная чуть больше, чем мы с вами. Тем более, что

( Читать дальше )

Юнипро немного снизила прогноз по EBITDA и дивидендам в 2021 году - Финам

- 06 мая 2021, 15:25

- |

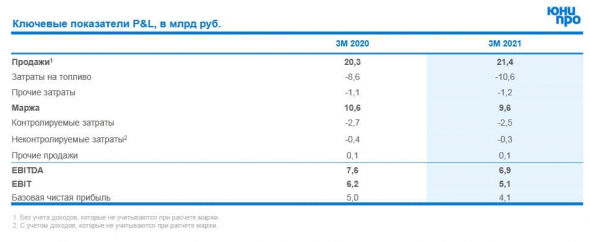

Результаты, на наш взгляд, нейтральны, больший интерес представляет некоторое ухудшение прогноза менеджмента по EBITDA до 25-28 млрд руб. (в марте озвучивался гайденс 25-30 млрд руб.), а также по дивидендам с 20 млрд руб. до 18 млрд руб.Малых Наталия

ГК «Финам»

Сегодня «Юнипро» анонсировала выплату финального дивиденда за 2020 год в размере 0,1269 руб. на акцию или суммарно 8 млрд руб. Текущая доходность платежа составляет 4,4%. В конце года, таким образом, эмитент может направить на дивиденды 10 млрд руб.

Уменьшение плана по дивидендам на 10% — это, конечно, неприятный момент, но мы отмечаем, что совокупный ожидаемый платеж в 2021 году 0,285 руб. по-прежнему предлагает инвесторам лучшую доходность в отрасли — около 10%, и при стабильной работе 3-го энергоблока Березовской ГРЭС, этот уровень можно считать устойчивым. По прогнозам компании, платежи по ДПМ с энергоблока должны компенсировать окончание ДПМ по 4 объектам (по 2-м в конце 2020 года и 2-м в июле и августе 2021 года).

Прогноз по дивидендам на 2022 год – 20 млрд руб., что мы считаем реальным с учетом начала платежей за мощность по модернизированному в рамках программы КОММод энергоблоку №1 Сургутской ГРЭС-2 мощностью 810 МВт.

Менеджмент также сообщил о расширении портфеля инвестпроектов по программе КОММод с включением в нее 3-го энергоблока Сургутской ГРЭС-2 (мощность 810 МВт) с вводом в конце 2027 года. Ставим рекомендацию «Держать» с целевой ценой 2,50 руб. на пересмотр.

Юнипро: первый рост дивидендов за последние четыре года

- 06 мая 2021, 14:50

- |

🧮 Юнипро сегодня отчиталась по МСФО за 1 кв. 2021 года, актуализировала планы по запуску третьего энергоблока Берёзовской ГРЭС, а также сообщила о дивидендных новостях.

📈 По сравнению с аналогичным периодом прошлого года, выручка компании в отчётном периоде выросла на 5,3% до 21,5 млрд рублей, на фоне восстановления экономики от последствий COVID-19, влияния холодной зимы, а также роста цен на рынке РСВ.

📉 Однако на фоне окончания действия договоров ДПМ в отношении энергоблоков ПГУ Шатурской и Яйвинской ГРЭС (с января 2021 года) и их замещением менее маржинальными договорами о предоставлении мощности по тарифам КОМ, показатель EBITDA в итоге не досчитался 10,1% (г/г) и довольствовался результатом 6,88 млрд рублей, а чистая прибыль и вовсе сократилась на 15,3% до 4,04 млрд. Правда, в самое ближайшее время снижение эти выпшавших ДПМ-доходов должно быть компенсировано маржинальной выручкой от энергоблока №3 Берёзовской ГРЭС, о котором ещё пойдёт речь ниже.

( Читать дальше )

Строительство СП-2 пока полностью остановилось...

- 06 мая 2021, 13:24

- |

Черский начал работы на первой нитке 27 апреля 2021 г,4 мая - покинул район строительства, за 6,5 дней прошел 2,329 км вдоль трассы газопровода.

Дивидендный сезон российских акций

- 06 мая 2021, 12:58

- |

Сегодня мы проведем видеоконференцию, на которой расскажем о российском дивидендном сезоне, а также обсудим торги американскими ценными бумагами на Московской бирже.

На конференции вы узнаете:

🔹какие российские акции сейчас в топе среди дивидендных бумаг и прогноз по их доходности;

🔹на какие иностранные ценные бумаги, торгующиеся на Мосбирже, обратить внимание;

🔹а также ответим на другие ваши вопросы

Смотрите конференцию Сегодня в 14:00 мск на youtube-канале ВТБ Мои Инвестиции

Свои вопросы для конференции задавайте на нашей новой странице.

Aneka Tambang (Индонезия) - Добыча никелевой руды 1 кв 2021г: 2,64 млн тонн (рост в 4,2 раза г/г)

- 06 мая 2021, 12:35

- |

PT Aneka Tambang Tbk. (PT Antam) – индонезийская государственная горнодобывающая компания, основана 5 июля 1968 года.

Производство ферроникеля 1 кв 2018г: 6,09 тыс тонн

Производство ферроникеля 2018г: 24,87 тыс тонн

Производство ферроникеля 1 кв 2019г: 6,53 тыс тонн

Производство ферроникеля 2019г: 25,71 тыс тонн

Производство ферроникеля 1 кв 2020г: 6,32 тыс тонн

Производство ферроникеля 2020г: 25,97 тыс тонн

Производство ферроникеля 1 кв 2021г: 6,3 тыс тонн

Добыча никелевой руды 1 кв 2018г: 2,11 млн тонн

Добыча никелевой руды 2018г: 9,32 млн тонн

Добыча никелевой руды 1 кв 2019г: 2,23 млн тонн

Добыча никелевой руды 2019г: 8,70 млн тонн

Добыча никелевой руды 1 кв 2020г: 628,82 тыс тонн

Добыча никелевой руды 2020г: 4,76 млн тонн

Добыча никелевой руды 1 кв 2021г: 2,64 млн тонн

www.antam.com/en/reports/quarterly-reports

www.antam.com/en

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал