акции сша

Высокодоходный портфель из активов в долларах.

- 18 сентября 2025, 12:29

- |

Можно ли сейчас, в 2025 году покупать международные активы с доходностью более 10% в долларах? Насколько они рискованные?

Можно. Давайте попробуем. Все риски принимаем.

Создал отдельный портфель, в который и буду регулярно покупать такие активы.

Итак, очевидные кандидаты:

PIMCO Dynamic Income Fund (PDI) Дивдоха 13.43%

Guggenheim Strategic Opportunities Fund (GOF) Дивдоха 14.67%

Cornerstone Strategic Investment Fund, Inc. (CLM) Дивдоха 18.11%

Pimco Dynamic Income Opportunities Fund (PDO) Дивдоха 10.98%

PIMCO Corporate & Income Opportunity Fund (PTY) Дивдоха 9.91%

Начнем с PDI. Ибо более года назад я уже покупал, держу и результатом доволен (+12% роста и полученные дивиденды).

Часть аналитиков не рекомендуют к покупке PDI. Сложная система владения, более 2000 активов и подозрение на пирамиду. Есть вероятность, что часть активов просто распродают и проедают, т.е. выплачивают чудовищно больше дивы (по американским стандартам).

Но я все-таки рискну. В сентябре купил 6 штук PDI по $20.018. Комиссию на покупку не учитываю.

( Читать дальше )

- комментировать

- 1.7К

- Комментарии ( 29 )

Немного о внешнем рынке: США

- 18 сентября 2025, 11:10

- |

Итоги заседания ФРС США:

- Ключевая ставка снижена на 0,25 п.п. до диапазона 4–4,25%.

- Текущая ситуация в экономике:

- Рост ВВП во II квартале составил 3,3% кв/кв.

- Рынок труда: Nonfarm Payrolls в августе выросли на 22 тыс. (слабые показатели с мая).

- Инфляция: рост потребительских цен на 2,9% г/г.

- Безработица демонстрирует умеренный рост, оставаясь на низком уровне.

ФРС ожидает дальнейшего снижения ключевой ставки. Большинство руководителей регулятора прогнозируют уменьшение ставки до диапазона 3,5–3,75% к концу года.

Значимость для нашего рынка:

- Повышение спроса на рисковые активы, у нас динамика «отстающая», очевидно.

- Поддержка сырьевых рынков: нефть, металлы. Т.е позитив для экспортеров.

- Укрепление рубля. Доллар становится менее привлекательным, это о % доходности, у нас множество историй, где компании выплачивают более 10%.

Остается вопрос реакции рынка, но следить стоит именно за сектором экспорта, газ, нефть, металлурги в этой зоне

( Читать дальше )

Intel Corp неукоснительно выполняет условия сделки

- 18 сентября 2025, 08:25

- |

Помните мы обсуждали стратегический план по Интелу перед данными?

Вот кто-то прочитав Smart-lab, решил топить за наш сценарий.

Играйте на опережение! Подробнее читать тут smart-lab.ru/blog/1204939.php

Американцы такие предсказуемые. Но, ждем отработки сценария, потом уже подведем окончательный итог.

Дивидендные аристократы S&P 500: стоит ли за ними гнаться и как это сделать правильно?

- 16 сентября 2025, 12:18

- |

Всем привет! На фоне турбулентности и низких ставок по депозитам многие инвесторы снова обратили взгляд на зарубежные дивидендные стратегии. Первое, что приходит на ум — так называемые «дивидендные аристократы» США. Это компании, которые не просто платят дивиденды, а ежегодно увеличивают их выплаты на протяжении как минимум 25 лет подряд.

Звучит как мечта консервативного инвестора: растущий пассивный доход от мировых гигантов вроде Johnson & Johnson, Coca-Cola или Procter & Gamble. Но так ли все просто? Давайте разберемся без розовых очков: в потенциале, рисках и, что самое важное, в практической реализации этой стратегии для россиян.

Что такое дивидендные аристократы и в чем их магия?

Дивидендный аристократ — это не просто статус, это показатель финансовой дисциплины и устойчивости бизнеса. Чтобы десятилетиями наращивать выплаты акционерам, компания должна:

Иметь сильную бизнес-модель и конкурентное преимущество («ров»).

Генерировать стабильный и растущий денежный поток.

( Читать дальше )

⚓️ НМТП (NMTP) | Итоги полугодия и перспективы ближайших лет

- 15 сентября 2025, 11:08

- |

▫️ Капитализация: 168 млрд / 8,73₽ за акцию

▫️ Выручка TTM: 71,2 млрд ₽

▫️ Чистая прибыль TTM: 36,9 млрд ₽

▫️ скор. ЧП TTM: 37,4 млрд ₽

▫️ P/E ТТМ: 4,8

▫️ fwd P/E 2025: 4,3

▫️ fwd дивиденд 2025: 11,7%

✅ На операционном уровне нет существенного спада, несмотря на ситуацию в экономике. Грузооборот порта Новороссийск за 8м2025 составил108,8 млн т (-3,7% г/г).

✅ Долга у НМТП нет. С учетом обязательств по аренде чистая денежная позиция больше 4 млрд р.

✅ Если скорректировать прибыль на разницу в переуступке дебиторки, сокращение расходов на топливо и курсовые разницы, то за 1п2025 заработано около 20,5 млрд р.

👆 Во втором полугодии прибыль будет традиционно ниже, так чтопо итогам 2025 года можно ожидать прибыль около 39,2 млрд р (fwd p/e 2025 = 4,3) и дивиденды около 1,02р на акцию (11,7% к текущим).

✅ Несмотря на расширение инвестиционной программы и рост CAPEX до 6,8 млрд р в 1п2025, FCF остается глубоко положительным.

👆 Была новость, что в Новороссийске появится глубоководный терминал в который планируется вложить 120 млрд р и запустить его в 2027м году.

( Читать дальше )

Аналитики JPMorgan прогнозируют рост выкупа акций американскими компаниями на $600 млрд в ближайшие годы после рекордных $1,5 трлн в 2025 г.

- 12 сентября 2025, 12:04

- |

Аналитики JPMorgan прогнозируют рост выкупа акций американскими компаниями на $600 млрд в ближайшие годы после рекордных $1,5 трлн в 2025 году, сообщает Bloomberg. За первые восемь месяцев 2025 года объем байбэков сравнялся с прошлогодним, а низкая активность IPO сократила число доступных акций.

Программы байбэка поддержали рост цен акций: компании с высоким соотношением выкупа к капитализации опередили S&P 500 на 6 п.п. Индекс S&P 500 вырос на 12% с начала года, достигнув 11 сентября рекордных 6587,1 пункта.

До пандемии байбэки составляли 3–4% капитализации, сейчас — 2,6%. JPMorgan ожидает, что восстановление программ усилит влияние на рынок. Однако Goldman Sachs отмечает замедление байбэков после рекордного полугодия, указывая на сдерживающие факторы: высокие процентные ставки, рост капзатрат и возможное снижение инвестиций в ИИ.

Источник

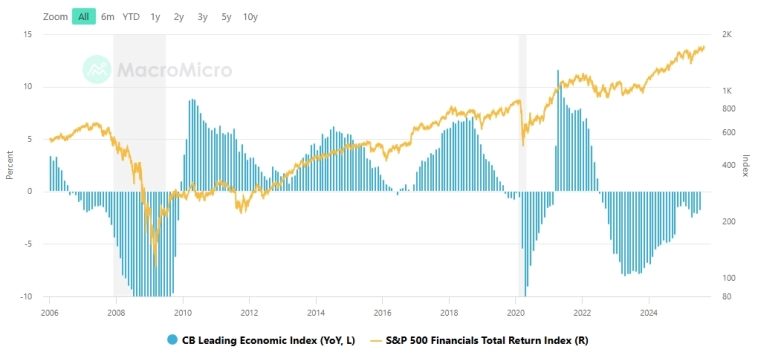

📉 Индикатор предупреждает

- 04 сентября 2025, 09:29

- |

🚨 Финансовый сектор США: сигнал, который нельзя игнорировать

Большинство инвесторов смотрят только на рост графиков и радуются. Но рынок всегда предупреждает заранее.

Есть один индикатор — CB Leading Economic Index.

Каждый раз, когда он уходил ниже нуля, спустя время финансовый сектор США падал.

📉 Это срабатывало снова и снова.

Что сейчас?

Индекс всё ещё в минусе.

Финансовый сектор уже растёт.

История намекает: риски никуда не исчезли, а значит, впереди может быть интересное движение.

❗️И вот тут важно: кто умеет читать такие сигналы — тот не теряет, а зарабатывает.

Я слежу за этими индикаторами и показываю, как они реально влияют на рынок.

👉 Хочешь видеть такие разборы каждую неделю и понимать, где риск, а где возможность? Подписывайся на мой телеграм канал — там я разбираю рынок так, чтобы ты всегда был на шаг впереди.

Кому выгодны торговые войны 2025? (акции, которые могут вырасти в эпоху тарифов Трампа)

- 02 сентября 2025, 16:48

- |

Всем читателям нашего блога хорошего дня и попутного тренда!

Войны тарифов и торговые ограничения снова становятся драйвером для фондовых рынков. Если в 2018 году это выглядело как временный эпизод, то в 2025 — это уже новая норма. И для инвестора вопрос стоит не «кто пострадает», а «кто заработает» на протекционизме.

🔹 Кто в выигрыше?

Американские чипмейкеры второго эшелона

NVIDIA и AMD под давлением регуляторов, а вот Micron (MU) и Marvell (MRVL) могут получить дополнительные заказы внутри США — на фоне блокировок Китая и поддержки локальных производителей.

Оборонка и военные подрядчики

Эскалация торговых войн всегда тянет за собой и рост оборонных бюджетов. Lockheed Martin (LMT) и Northrop Grumman (NOC) чувствуют себя уверенно, спрос на их продукцию устойчиво растет.

Редкие металлы и сырьевые компании

Запреты на экспорт из Китая (например, редкоземельных элементов) усиливают позиции западных игроков вроде MP Materials (MP).

Локальные промышленные гиганты

( Читать дальше )

S&P 500 вырастет до 7750 пунктов к концу 2026 г, что на 20% выше текущих уровней, прогнозируют стратеги Evercore ISI. Это самый оптимистичный прогноз на Уолл-стрит

- 01 сентября 2025, 18:13

- |

Стратеги Evercore ISI прогнозируют рост индекса S&P 500 до 7750 пунктов к концу 2026 года на фоне ажиотажа вокруг искусственного интеллекта, сообщает Bloomberg. Это предполагает рост на 20% от уровня закрытия 29 августа и продолжение текущего подъема на 10% с начала 2025 года.

«Технологическая революция выведет акции, мультипликаторы и общество на новые высоты», считает главный стратег по акциям и количественным исследованиям Evercore ISI Джулиан Эммануэль. Как отмечается в аналитической записке, ИИ — это «больше, чем интернет», и за три года его распространения он затронул «все части общества и производства», притом что его внедрение лишь начинает ускоряться.

Прогноз на 2026 год от Evercore ISI — самый оптимистичный на Уолл-стрит. Аналитики отмечают, что ИИ обеспечивает компаниям прибыль выше ожиданий, а отчеты за второй квартал показывают двузначный рост и неожиданные сюрпризы, несмотря на неопределенность в торговой политике США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал