акции США

UAMY, Спасибо, что ты есть!

- 23 сентября 2025, 16:39

- |

Сегодня закрыл позицию по United States Antimony Corporation (UAMY).

Средняя цена покупки $0.3199, в сегодняшней сделке цена $7,07. Прибыль тысячи процентов. Спасибо, что есть такие бумаги и жаль, что позиция была не «на всю котлету», но она и невозможна при правильной стандартной работе на биржах.

( Читать дальше )

- комментировать

- 236

- Комментарии ( 1 )

Аналитики прогнозируют превосходство азиатских акций над американскими из-за ослабления доллара, низких оценок и оттока капитала из США

- 23 сентября 2025, 13:39

- |

Аналитики прогнозируют превосходство азиатских акций над американскими из-за ослабления доллара, низких оценок и оттока капитала из США. Снижение торговой напряженности, особенно между США и Китаем, и смягчение политики ФРС поддерживают рост. Индекс MSCI Asia Pacific вырос на 22%, опережая S&P 500 на 8 п.п., показав лучшее преимущество с 2017 года.

«Азиатские акции будут расти быстрее американских до конца года», — считает Хомин Ли из Lombard Odier. Индекс MSCI Asia торгуется с 16-кратным превышением прибыли против 23-кратного для S&P 500. Hang Seng Tech на уровне 21, Nasdaq 100 — 27. Снижение ставки ФРС усиливает оптимизм по азиатским валютам, а трейдеры хеджируют их укрепление.

«Мы увеличиваем долю азиатских акций», — говорит Чан Хван Сон из Invesco, ссылаясь на слабый доллар и диверсификацию. Однако риски остаются: возможная пауза в снижении ставок ФРС, ухудшение отношений США и Китая или политическая нестабильность в Азии могут изменить настроения. Тем не менее, интерес к азиатским акциям сохраняется, пока исключительность США вызывает сомнения.

( Читать дальше )

Два года, как написал “Что купить из иностранных акций и ETF прямо сейчас?”

- 23 сентября 2025, 11:35

- |

Много это или мало — 2 года? Давайте посмотрим, что изменилось.

VOO (индекс на сипу). Было $398 Стало $614

VTI (индекс на 2000 компаний). Было $213 Стало $329

Tesla. Было $244 Стало $434

British American Tobacco p.l.c. (BTI) Было $33.3 Стало $53.9

Но и дивдоха снизилась с 8% до 5%

Altria Group, Inc. (MO) Было $43.33 Стало $63.79

Дивдоха снизилась с 9% до 6%

Но самым лучшим выбором было купить NVDA $41.6 — $183.6

Цифры говорят сами за себя.

Но 2 года назад резидент РФ мог спокойно открыть счет в IB и пополнить через банк не под санкциями валютами третьих стран. С сентября прошлого года, когда закрылись переводы из Райфа это невозможно. Счета все еще открывают, но пополнить можно после того, как подтвердил связь со страной, из которой делаешь перевод.

Но и для IB есть альтернативы.

Дисклеймер.

Ни к чему не призываю, ни за что не агитирую. У каждого своя голова на плечах.

Делюсь опытом, наблюдениями, граблями.

t.me/k401ru( Читать дальше )

Концентрация капитализаций топ-10 компаний в % от SP500.

- 22 сентября 2025, 11:57

- |

Рынок любит лидеров 🏆

Привет, Джон Богл и индексное инвестирование 🤡

Узкий рынок США: 10 компаний тянут S&P 500.

Концентрация усилилась, это очевидно и бесспорно.

Тема №1 на рынке США — сверхдоля прибыли у нескольких тех-гигантов. Да, ралли слегка расширяется, но лидеры всё ещё ведут индекс.

Моя позиция: степень риска такой концентрации — вопрос открытый, прибыль в экономике исторически распределяется неравномерно. Узость рынка остаётся проблемой, считаем цифры и следим за шириной.

Топ-10 по капитализации (США):

Nvidia, Microsoft, Apple, Amazon, Alphabet, Meta, Broadcom, Tesla, Berkshire Hathaway, JPMorgan Chase.

Их вклад по данным S&P Capital IQ:

40% стоимости индекса S&P 500.

56% роста S&P с момента рыночного дна 8 апреля.

31% прироста выручки индекса за последние 12 месяцев.

55% прироста чистой прибыли индекса за последние 12 месяцев (несмотря на падение чистой прибыли у Apple, Tesla и Berkshire Hathaway).

69% прироста капитальных затрат индекса за последние 12 месяцев.

( Читать дальше )

Не торгуй США, пока не прочитаешь обзор по рынку США

- 21 сентября 2025, 07:14

- |

Индекс RSP (равновзвешенный S&P 500) опять “завис” возле ATH.Значит, что суммарный усреднённый рост 500 акций находится равен нулю. Всё также придерживаемся мнения, что RSP в бок, SP 500 вверх может сигнализировать о ротации секторов или начале коррекции.

( Читать дальше )

Акции грехов и Баффет, или в портфеле за 2025 год.

- 20 сентября 2025, 10:34

- |

Великий вождь и учитель Уоррен Баффет цинично писал про табачные компании:

“I’ll tell you why I like the cigarette business. It costs a penny to make. Sell it for a dollar. It’s addictive. And there’s fantastic brand loyalty”

“Я расскажу вам, почему я люблю сигаретный бизнес. Стоят центы в производстве. Продаются за доллары. Вызывают зависимость. И есть фантастическая лояльность к бренду”.

Баффет и Мангер также инвестировали в акции табачных компаний и годами их держали. Например, в 1980-м скупали R. J. Reynolds (брэнды Newport, Camel, Doral, Eclipse, Kent и Pall Mall).

Некоторые инвесторы избегают “неэтичных компаний”, например табачных, оружейных, нефтяных, угледобывающих итд.

Но Баффет и Мангер никогда таких ограничений для себя не ставили.

Конечно, лучшие времена табачных компаний остались позади. Запрет на рекламу. Страшные надписи на пачках. Высокие цены (с налогами). Ограничение мест для курения.

( Читать дальше )

Как дурят инвестора в США - манипуляции на рынке акций

- 19 сентября 2025, 16:45

- |

Рутуб — «клон» ютуба тормозит, видео буледет там rutube.ru/channel/56598620/videos/

У нас такого нет?

+4%. Третья неделя эксперимента с торговлей по ИИ | Выпуск 2

- 19 сентября 2025, 13:02

- |

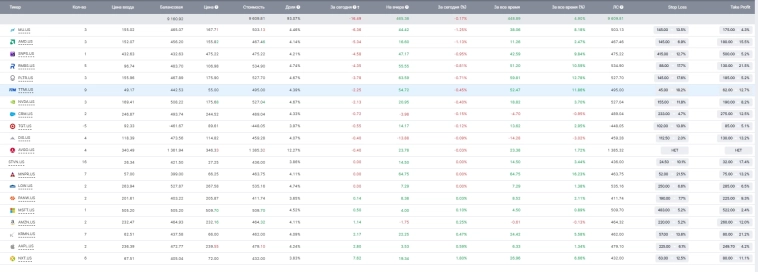

Продолжаю уже третью неделю выставлять позиции только по рекомендации чата GPT. Это второй пост с результатами и наблюдениями.

Всю суть эксперимента описал тут.

Все сделки публикую в телеграм канале тут

В прошлом выпуске расписывал тут все сделки, тикер, цена входа, стопы, но очень быстро устал) сразу при написании того поста.

ПОэтому буду просто кидать скрины того что было и есть.

Все стопы есть в телеграм канале.

Тут хочу писать только свои наблюдения и результат.

Три недели выставляю приказы только по рекомендации GPT, промт уже не использую. Просто спрашиваю, какие сегодня сделки.

Сразу выдает готовый сигнал.

Он перестал спрашивать, а хочешь то, а хочешь это… Просто выдает сигнал и не продолжает диалог.

Перестал стараться подстраиваться.

На прошлой неделе он давал только бигтехи, на этой недели начали появляться и биотех и другие, не самые крупные компании.

Вот скрины

Всего сработало два стопа, одинг по AMD, очень короткий, другой по ORCL, тоже очень короткий.

Для эксперимента использую 10 тысяч долларов.

( Читать дальше )

TSLA (Тесла), что делать если не купил, а очень хочется

- 19 сентября 2025, 09:34

- |

Что делать, такова жизнь. Но, на бирже все по-другому работает. Цена-то иногда возвращается, не знали?

Что мы видим на графике ниже? Правильно — кассовый разрыв — одни не успели, а другие уже далеко.

КОТорый образовался 15 сентября.

Расчет 3д выявил следующее:

19го (время биржи сша) снижение на открытии и аккумуляция в районе 10 утра, затем бояре погонят акцию вверх, но силенок мало и остановится это в районе 12 по полудню.

Далее будет происходить невообразимое. Их погонят с… ой метлой. Причем это падение перейдет и на следующий день, когда открытие 22 будет чуть чуть выше уровня закрытия.

И вот тут начнется самая интрига. Некий господин Кукл возьмет ситуацию в свои руки и с 10 часов начнет скупать автомобили акции компании. Данная динамика может сохраниться и на следующий день, т.е. 23 сентября 2025 с открытием на уровне.

( Читать дальше )

Приятно считать чужие деньги. Особенно американских инвесторов

- 19 сентября 2025, 01:01

- |

Чистый приток иностранных инвестиций в долгосрочные и краткосрочные ценные бумаги США, а также банковские сервисы в июле составил $2,1 млрд. Mind Money: «Бывало и лучше. И гораздо лучше».

Иностранные резиденты увеличили свои вложения в долгосрочные ценные бумаги США на $78,8 млрд., Это $72,4 млрд в виде чистых покупок частными инвесторами и $6,4 млрд— иностранными официальными учреждениями. В то же время резиденты США увеличили свои вложения в долгосрочные иностранные ценные бумаги, зафиксировав чистые покупки на сумму $29,6 млрд.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал