акции РФ

IPO МТС Банка: аллокация 4%

- 26 апреля 2024, 15:46

- |

Итак, IPO МТС Банка состоялось, моя заявка была удовлетворена на целых 4%. Получил свои 6 акций из 150, сразу продал, заработал почти 1 000 рублей. Точнее 975. Это не считая комиссий. С одной стороны, 975 рублей, с другой стороны, 6,5%. Аллокация низкая. Всё прогнозируемо.

Дело сделано, можно двигаться дальше. Поздравляю всех с ещё одним банком на бирже!

Повторюсь, я писал, что не вижу места для МТС Банка в долгосрочном портфеле, там у меня более интересные по моему банки: Сбер, Совкомбанк и ТКС. Будут ли расти акции МТС Банка дальше? Да, почему нет. Или нет, почему да.

💬 Кому сколько акций дали из скольких? Какая аллокация? Что планируете с ними делать или уже продали и забыли?

Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.

- комментировать

- ★1

- Комментарии ( 18 )

Участвую в IPO МТС Банка. На что рассчитываю и при чем тут МММ

- 26 апреля 2024, 10:14

- |

Сегодня, 26 апреля, на Мосбирже впервые откроются торги акциями МТС Банка, который многие сравнивают с «Тинькофф Банком» из-за схожести концепции экосистем.

💸Диапазон цены бумаги был определён на прошлой неделе: от 2 350 до 2 500 руб. за акцию. В первые же часы приёма заявок книга была переподписана более чем в 2 раза.

Все важные новости и аналитику компаний от меня можно найти в моем телеграм-канале. Подписывайтесь!

😎Подал заявку в первых рядах

Я тоже решил поучаствовать в IPO на символическую сумму в 80 000 руб.💰Подал заявку через Тинькофф одним из первых, ещё в первой половине дня в пятницу, 19 апреля:

( Читать дальше )

🎱Топ-8 перспективных акций. Обновление

- 26 апреля 2024, 07:33

- |

Всегда хочется, чтобы инвестиции приносили максимальный доход при умеренных рисках. Многие инвесторы сходятся во мнении, что инвестирование в акции, входящие в индекс Московкой биржи или прочие отраслевые индексы, снижает те самые риски остаться с отрицательной доходностью, как минимум на среднесрочном горизонте инвестирования.

Аналитики желтого брокера порекомендовали отойти от облигаций и пристальнее всмотреться в акции, или по крайней мере в их подборку самых перспективных акций до конца 2024 года. Их надежды на бурный рост сводятся к снижению ключевой ставки (где-то в середине лета, в период отпусков, когда деньги простых инвесторов уже будут инвестированы в отпуск, море, пахлаву медовую и вяленую тарань), дивидендному сезону (куда ж без него) и исторически низким уровням мультипликаторов.

Кто же в списке?

1. Лукойл. Целевая цена — 8 500 рублей, потенциал роста — 8,8%. Драйверы роста: щедрые дивиденды, возможный байбэк акций у нерезидентов, историческая недооценка акций.

( Читать дальше )

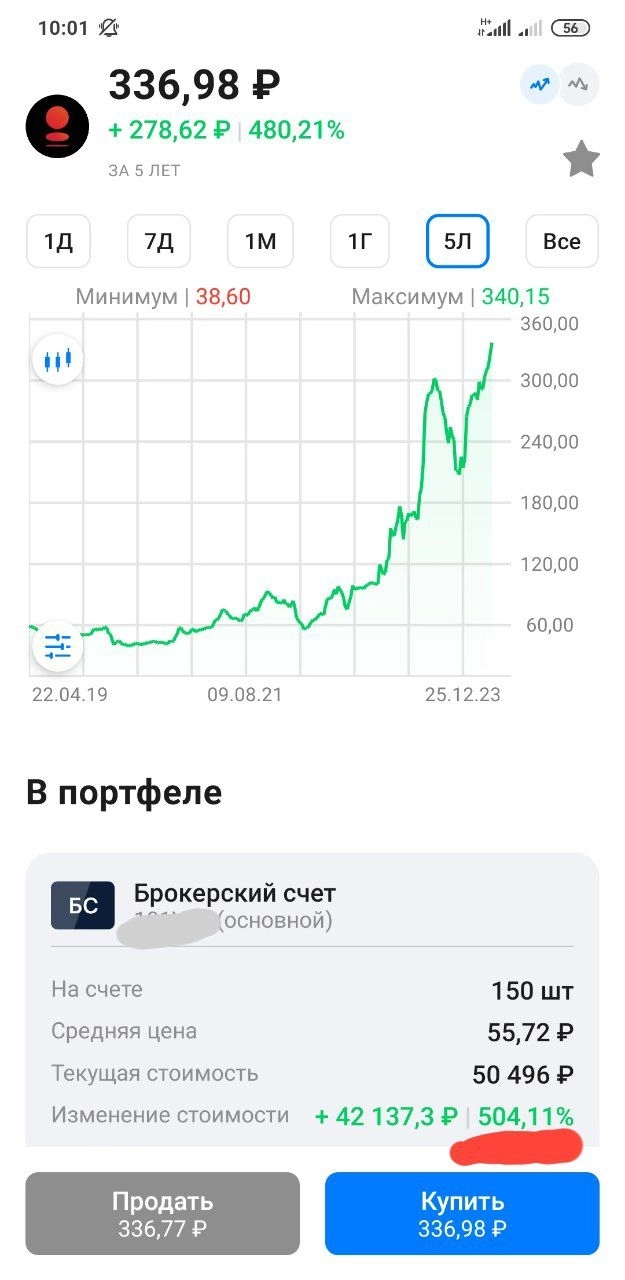

+500% прибыли

- 25 апреля 2024, 18:53

- |

+500% прибыли — первая бумага в портфеле, которая преодолела эту планку — Банк Санкт-Петербург.

Казалось бы в процентах невероятно круто, но в деньгах позиция выросла всего до 50000 рублей. Конечно же все равно приятно, но по настоящему разбогатеть на таких маленьких суммах не удастся.

Именно по этому, на мой взгляд, лучше сосредоточиться на увеличении своих доходов, стараясь не слишком раздувать расходы, тем самым, увеличивая норму сбережений. Думаю, в долгосрочной перспективе — это принесет куда более значимый эффект, чем случайно выстрелившие позиции в портфеле.

17.04.2024 Станислав Райт — Русский Инвестор

Что шортят и покупают с плечом клиенты БКС. Порты вместо нефтяников

- 25 апреля 2024, 14:42

- |

Биржевые механизмы позволяют покупать активы на большую сумму, чем есть у вас на счете, и получать дополнительную прибыль. А еще зарабатывать не только на росте акций, но и на снижении. Как бы ни вел себя рынок в целом, отдельные бумаги продолжают дорожать и дешеветь на десятки процентов.

Как зарабатывают на этом клиенты БКС Мир инвестиций, рассмотрим в текущем обзоре.

Покупка с плечом

Покупка с плечом позволяет увеличивать сумму вложений, когда собственных средств в моменте не хватает для получения приемлемого результата по прибыли. Например, вы видите в бумаге потенциал роста 7–10%. Используя плечо, можно увеличить количество покупаемых акций — в итоге получить уже не 7–10%, а 15–20%, сыграв на краткосрочном движении.

Игра на понижение

Продажа акций с плечом работает зеркально. Например, продаем АЛРОСА по 75 с целью выкупить у брокера обратно по 65. Ставка риска — 20%, то есть можем зашортить в 5 раз больше, чем имеем. Предположим, 1000 штук будут проданы за 75 тыс. руб., обратная покупка обойдется в 65 тыс. Итого 10 тыс. прибыли при вложенных 15 тыс. Это 67% со сделки.

( Читать дальше )

markets report 25/4/24

- 25 апреля 2024, 08:26

- |

Всем четверг! Выпуск 372

Американский рынок акций неплохо отскакивает, есть целый ряд факторов этому способствующий. Во1ых банковский сектор, а самое главное его сливки и топы отыграли все потери, а кто-то даже обновил недавний хай. Тут можно выдохнуть, паники не случилось. Многие техи тоже отскочили, то есть отыграли часть потерь, подуспокоив весь рынок. Хайповая TSLA которая уже прям нешуточно завалилась, опубликовала вдогонку плачевный отчет. НО контора все еще хайповая и львиная доля ее инвесторов живет мечтой, а мечты о новой более доступной электричке затмили фиговые финданные, и акцию выкупили сразу аж 12%. И наконец чисто технически, как-то неуважительно было индексу SnP пролететь 5000 пунктов сразу и без остановки, теперь ради приличия индекс поднялся выше этой цифры.

Пока все это в целом выглядит именно как отскок, а не начала нового резкого роста, как многие эксперты уже трубят. Потому что глобальный фундаментальный ветер меняется и пока он дует снова в тревожную сторону, где инфляция растет и где многих это пугает.

( Читать дальше )

СЕЛИГДАР. Не всё то золото, что блестит?

- 24 апреля 2024, 19:12

- |

Выпустила годовой отчёт одна из крупнейших компаний в РФ по запасам золота и олова с активами в нескольких регионах в восточной части страны. Так как Селигдар не единственная публичная золотодобывающая компания на нашем рынке, будем сопоставлять перспективы и результаты Селигдара с компаниями Полюс и ЮГК.

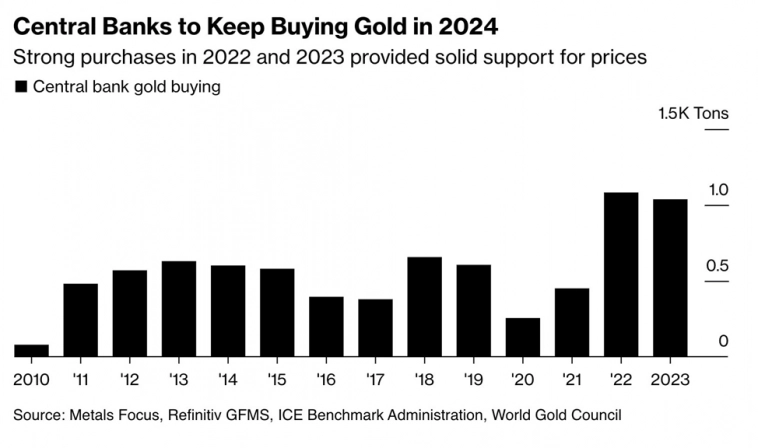

Цены на золото. В последние годы падает доверие к фиатным деньгам, особенно обеспеченным большими долгами. Как следствие, центральные банки продолжают скупать золото рекордными темпами.

С января 2023 года цены на золото в рублях выросли на 70%! За десять лет более, чем в 5 раз, до 6,8 тыс. руб., что в значительной степени связано с ростом курса доллара США с 33 руб./$ почти до 90 руб./$. Ключевыми драйверами в ближайшем будущем остаются: смягчение денежно-кредитной политики США и продолжение геополитической эскалации на ближнем востоке и во всём мире.

( Читать дальше )

Металлургия vs энергетика - экспорт металлов рентабельнее обновления электросетей

- 24 апреля 2024, 15:22

- |

Мы продолжаем сравнение различных секторов на основе Стратегии БКС для российского рынка акций на II квартал. В этом документе представлен взгляд на основные сектора и дана оценка потенциала их годового процентного изменения по состоянию на 26.03.2024 г. Сегодня рассмотрим по одной из отраслей, перспективы которых видятся диаметрально противоположными.

Сектор Металлургии и добычи выглядит одним из лидеров ожидаемого повышения стоимости. Средний потенциал удорожания входящих в него бумаг составляет 39% на горизонте года. Однако это не значит, что все они будут демонстрировать равномерный рост цены. Внутри этого сектора можно выделить несколько подсекторов с неоднородными среднесрочными перспективами.

Прежде всего, стоит отметить подгруппу бумаг представителей сектора черной металлургии (Северсталь, НЛМК, ММК, Мечел-ао, Мечел-ап). Это предполагаемые лидеры. Сталелитейные предприятия сумели адаптироваться к внешнему санкционному давлению. К середине текущего года они начинают возобновлять выплату годовых и промежуточных дивидендов.

( Читать дальше )

Дивидендный календарь. Успей купить эти акции в мае

- 24 апреля 2024, 08:20

- |

Горячая пора всё ближе, деньги в виде дивидендов уже можно не только унюхать, но даже и предварительно потратить. Размер дивидендов в 2024 году может составить 4,35 триллиона рублей, а значит чтобы ничего не упустить и отрезать кусочек этого большого пирога, давайте обновим дивидендный календарь на следующий месяц в разрезе ожидаемых дивидендов и дат закрытия реестров.

Из наиболее крупных выделил 13 компаний с датами закрытия реестров уже в мае 2024 года.

1. ЛСР — 100 рублей на одну акцию

Дивидендная доходность выплаты — 8,9%

Дата закрытия реестра — 02.05.2024г.

2. БСП — 23,37 рубля на одну акцию

Дивидендная доходность выплаты — 7,0%

Дата закрытия реестра — 06.05.2024г.

3. АКБ Приморье — 2 000 рублей на одну акцию

Дивидендная доходность выплаты — 4,4%

Дата закрытия реестра — 06.05.2024г.

4. Лукойл — 498 рублей на одну акцию

Дивидендная доходность выплаты — 6,3%

Дата закрытия реестра — 07.05.2024г.

( Читать дальше )

МТС-Банк. Всё неоднозначно, но в книжку иду. Почему?

- 22 апреля 2024, 16:07

- |

Кстати, маленькая ремарка. Банк переименован из МБРР в МТС-Банк в далёком 2011 году. И ещё в мою бытность коллектором я помню работу с их просрочками по кредитным картам году эдак в 2015-м. То есть “раскрытие потенциала” на самом деле длится 13 лет.

📱 Итак, дамы и господа. Что нам продают? Cash-in IPO банка с 2,5% долей рынка, который амбициозно планирует войти в топ-5 по розничному сегменту. Идея заключается в том, что сегодня активные клиенты банка — это 3,8 млн. человек, а абонентская база МТС составляет 81 млн человек. И прежде, когда обслуживание происходило в офисах, “дотянуться” до абонентов банкингом было гораздо сложнее, а теперь, в эпоху мобильных приложений и финтеха — есть потенциальная аудитория размером чуть ли не со всё экономически активное население страны, притом с накопленной Big Data о её поведении, привычках, перемещении и т.д.

🏆Каждый, у кого сегодня ни спроси, обладает самым лучшим набором и обработкой данных. Здесь аргументы всё же сильнее, чем у Займера — речь о 150 факторах оценки, среди которых сведения от разных операторов (???), социальные сети, кредитные истории. При этом объём и качество данных о клиентах МТС таковы, что потенциальный лимит одобрения сумм банком может быть выше на 20%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал