акра

АКРА присвоило Монополии дебютный кредитный рейтинг на уровне ВВВ+ со стабильным прогнозом

- 11 сентября 2024, 14:30

- |

КЛЮЧЕВЫЕ ФАКТОРЫ ОЦЕНКИ

Сильный операционный риск-профиль. Поскольку в основе бизнес-модели «Монополии» лежит работа платформы, обеспечивающей операционную эффективность всех сегментов бизнеса, АКРА относит Компанию к отрасли информационных технологий. «Монополия» осуществляет переход от модели «тяжелых активов» к модели «легких активов», реализуя свой парк транспортных средств и развивая партнерства с лизинговыми компаниями, что оказывает значительное влияние на динамику сегмента «Монополия.Бизнес» и финансовые результаты Компании. В связи с этим Агентство оценивает кредитный риск отрасли выше среднего.

( Читать дальше )

- комментировать

- 154

- Комментарии ( 0 )

Кредитный рейтинг: что это и зачем он нужен при выборе облигаций

- 06 сентября 2024, 19:29

- |

Если отбросить массу других аспектов, по сути при выборе облигаций в первую очередь для нас важны два параметра: 1) сколько мы сможем на этой облигации заработать, и 2) не обанкротится ли компания прежде, чем мы собственно на ней заработаем. Первый параметр часто очевиден — его отражает доходность облигаций. А вот платёжеспособность эмитента самостоятельно оценить довольно трудно, и в этом нам сильно помогает кредитный рейтинг.

✅Ранее на Смартлабе я простым языком рассказал про тонкости оферты и амортизации облигаций, а также о том, как некоторые компании пользуются моментом, чтобы узаконенно «развести» держателей своих бондов на деньги.

⭐Что такое кредитный рейтинг

Кредитный рейтинг — это заключение рейтингового агентства о кредитоспособности заемщика и его возможности платить по обязательствам.

🏛️В России всего 4 организации, которые аккредитованы Банком России и имеют право присваивать кредитные рейтинги компаниям или отдельным выпускам бумаг. Это «Эксперт РА», АКРА, НКР и НРА. Но наиболее уважаемыми и профессиональными считаются АКРА и Эксперт РА — именно на них стоит ориентироваться.

( Читать дальше )

Аналитическое агентство АКРА присвоило Московской бирже высший кредитный рейтинг AAA(RU)

- 14 августа 2024, 10:48

- |

Аналитическое агентство АКРА присвоило Московской бирже высший кредитный рейтинг AAA(RU) со стабильным прогнозом.

Рейтинг включает следующие ключевые аспекты:

📌 очень высокая оценка бизнес-профиля с сильными рыночными позициями;

📌 высокий уровень корпоративного управления;

📌 минимальная долговая нагрузка;

📌 сильная ликвидность;

📌 высокая вероятность внешней поддержки.

Московская биржа управляет не только площадками для торговли акциями, облигациями и другими инструментами, но и центральным депозитарием и клиринговым центром. Кроме того, она выступает оператором первой в России платформы личных финансов Финуслуги, что делает инвестиции через эту платформу безопасными и надежными.

Ранее агентство «Эксперт РА» также присвоило Московской бирже высший рейтинг кредитоспособности ruAAA со стабильным прогнозом.

——

Актуальные ставки по топ вкладам на Финуслугах на текущий момент

( Читать дальше )

Промелькнула новость о кредитоспособности Мосбиржи

- 10 августа 2024, 13:17

- |

Мосбиржа сообщает: "Рейтинговое агентство АКРА присвоило ПАО Московская Биржа высший рейтинг кредитоспособности AAA(RU) со стабильным прогнозом. Рейтинг обусловлен высокой системной значимостью Группы «Московская Биржа» для российского финансового рынка."

Ва-а-а-у-у-у, какая неожиданная новость. Покажите мне контору, которая за последний год не получила наивысшего кредитного рейтинга от АКРА. Я не хочу сказать, что Мосбиржа не заслуживает этого высокого рейтинга, нет, я просто хочу сказать, что такую информацию необходимо перепроверять самому, вне зависимости от степени крутизны и доверия к конторе.

Вся правда о кредитоспособности российских контор на сайте "Инвестиции без риска"

МФО: «малышам» тут не место

- 02 августа 2024, 13:08

- |

Микрофинансовые организации не без потерь адаптируются к регуляторным ограничениям со стороны Банка России: крупные игроки становятся еще крупнее, а число мелких тает буквально на глазах. В условиях высокого «ключа» МФО предпочитают фондироваться в банках — к глубокому сожалению инвесторов, которые готовы инвестировать в представителей отрасли, дающих адекватную премию к риску.

Чем крупнее, тем гибче

Микрофинансовые организации проявляют чудеса адаптации: ограничение максимальной ставки до 0,8% в день, введенное Банком России в июле 2023 г., и последовательное снижение макропруденциальных лимитов, которое регулятор проводит с января прошлого года, не оказали существенного влияния на эффективность бизнеса основных игроков рынка, отмечает Банк России.

Напомним, до 30 июня 2024 г. на заемщиков с показателем долговой нагрузки (ПДН) от 50 до 80% могло приходиться не более 25% (с 1 июля 2023 г. было 30%) от всех займов МФО без лимита кредитования и не более 15% (с 1 октября 2023 г. было 20%) с лимитом. С 1 июля допустимая доля займов, которые МФО могут выдать россиянам с высоким ПДН, снижена до 20% (без лимита) и 10% (с лимитом). При этом микрофинансовые компании не вправе давать в долг или повышать по займам лимиты, если предельная долговая нагрузка клиента превышает 80%.

( Читать дальше )

Прогноз по ставке ЦБ до 2027 года.

- 01 августа 2024, 21:59

- |

В АКРА оценили длительность перегрева российской экономики

- 01 августа 2024, 11:18

- |

В отсутствие новых внешних шоков российская экономика может начать охлаждаться уже в ближайшие месяцы, указывает рейтинговое агентство АКРА в обновленном макроэкономическом прогнозе на 2024-2027 годы, с которым ознакомился Forbes. Сейчас экономика России, на что неоднократно указывал ЦБ, находится в состоянии перегрева, то есть рост спроса значительно опережает рост производственных мощностей и потенциала производства. Такая ситуация — мощный фактор разгона инфляции. Как указывал Банк России в конце июля, в первом полугодии перегрев экономики был максимальным за последние 16 лет — более масштабным в последний раз он был накануне кризиса 2008 года.

Перегрев привел к повышению напряженности на рынке труда, ускорению темпов роста зарплат и усилению динамики инфляции, констатирует АКРА. В то же время после повышения ключевой ставки до 18% рейтинговое агентство считает маловероятным, что прогнозы по спросу, деловой активности и ценам в ближайшие полгода-год снова придется пересматривать в сторону повышения. АКРА прогнозирует замедление темпов роста реального ВВП до 2-2,5% в IV квартале (в I квартале рост показателя составил 5,4%), а по итогам года экономика может вырасти темпами, сопоставимыми с 2023 годом. Агентство также прогнозирует замедление инфляции, которое позволит понизить процентные ставки в 2025 году.

( Читать дальше )

📣АКРА подтвердило кредитный рейтинг компании «МСБ-Лизинг» на уровне BBB-(ru) по рейтингу установлен стабильный прогноз

- 09 июля 2024, 15:48

- |

В пресс-релизе отмечены следующие позитивные моменты, способствующие стабильности высокого рейтинга ООО «МСБ-Лизинг»:

✅лизинговый портфель в 2023 году увеличился более чем вдвое, до 3,6 млрд руб.

✅высокая и стабильная способность к генерации прибыли: коэффициент усредненной генерации капитала (КУГК), рассчитанный за последние пять лет, составляет 155 б. п., что соответствует адекватному уровню.

✅адекватный показатель достаточности капитала (ПДК — 11,9%)

✅высокое кредитное качество лизинговых требований и адекватный уровень страхового покрытия лизингового имущества

✅сбалансированная клиентская концентрация лизингового портфеля

✅активное присутствие на облигационном рынке, а также планомерное наращивание количества банков-кредиторов по мере роста портфеля.

✅система риск-менеджмента позволяет эффективно контролировать риски и обеспечивать приемлемую степень независимости принимаемых решений

✅текущее совершенствование системы внутреннего контроля и развитие службы управления рисками

( Читать дальше )

Инфляция по итогам 2024г снизится до 5,5-6,5% — директор группы суверенных и региональных рейтингов агентства АКРА Дмитрий Куликов

- 04 июля 2024, 15:29

- |

«В этом году, согласно нашим оценкам, годовые темпы могут снизиться до 5,5-6,5% декабрь к декабрю. Само собой, рисков, которые могут помешать достижению цели, тоже достаточно, и чем более длинный горизонт рассматривается, тем больше можно перечислить подобных рисков. Риски могут прийти и из бюджетной политики, и из внешнего мира, и из санкционных ограничений, и из мира технологий, наконец, климата и эпидемиологической обстановки», — сказал директор группы суверенных и региональных рейтингов агентства АКРА Дмитрий Куликов.

1prime.ru/20240704/inflyatsiya-849753432.html

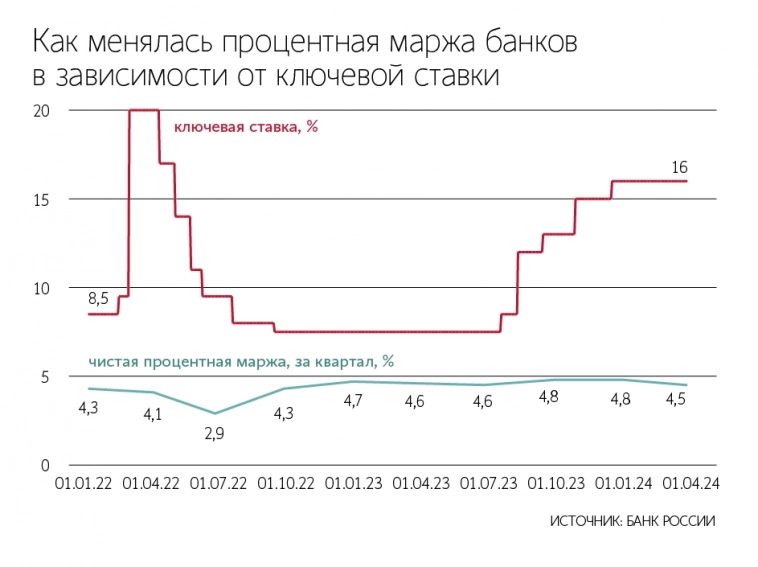

В текущем цикле ДКП повышение ключевой ставки до 16% не снизило маржинальность банков. Наоборот в III–IV кв 2023 г. её величина возросла до 4,8% по сравнению с 4,6% кварталом ранее - Ведомости

- 04 июля 2024, 08:34

- |

В текущем цикле ужесточения денежно-кредитной политики (ДКП) Банка России повышение ключевой ставки с 7,5% до 16% не привело к снижению чистой процентной маржи (ЧПМ) банков. В III–IV кварталах 2023 года её величина возросла до 4,8% по сравнению с 4,6% кварталом ранее.

Ранее в аналогичных ситуациях показатель ЧПМ снижался. Например, в 2021 году при повышении ставки с 4,5% до 8,5% маржинальность снижалась плавно, а в феврале 2022 года при резком повышении с 9,5% до 20% уровень ЧПМ упал до 2,9%.

Стабильность маржинальности в новом цикле обусловлена быстрым ростом процентных доходов, увеличением доли корпоративных кредитов по плавающей ставке с 39% до 46%, и ростом льготных кредитов.

АКРА прогнозирует небольшое снижение ЧПМ до 4–4,3% в 2024 году. Рост затрат на фондирование в конце 2023 – начале 2024 годов уже привёл к снижению маржинальности в I квартале 2024 года до 4,5%.

На маржинальность также влияют меры по сокращению выдач рискованных кредитов и снижение объемов ипотечного кредитования. В 2023 году повышение ставки ЦБ проходило более плавно, что позволило банкам эффективнее управлять стоимостью фондирования.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал