ЮНИПРО

Юнипро VS ЭнелРоссия ?

- 03 декабря 2020, 13:13

- |

Юнипро VS ЭнелРоссия ?

Ходят слухи что, ИнтерРао в 21 году, на накопленный кеш купит либо Энел либо ЮниПро.

Вы бы на месте Игоря Ивановича, что купили? Юнипро слишком большая, Энел слишком маленькая...

Я бы поставил на Энел из за большого фрифлоата (можно скупить на рынке большую часть) и меньших размеров.

- комментировать

- Комментарии ( 11 )

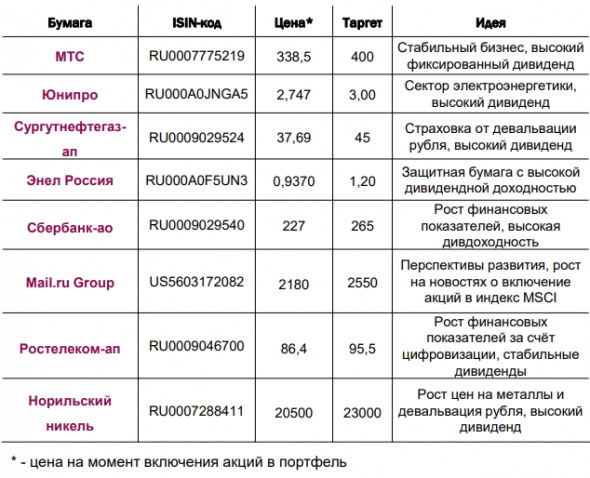

Портфель “Top Picks” - КИТ Финанс Брокер

- 18 ноября 2020, 20:45

- |

СТРУКТУРА ПОРТФЕЛЯ

100%акций

Пересмотр портфеля 1 раз квартал

ГОРИЗОНТ ИНВЕСТИРОВАНИЯ

— 1-3 года

Портфель подойдет для формирования ИИС

ТОРГОВАЯ ПЛОЩАДКА

Московская биржа

Спустя 1,5 месяца после публикации портфеля 2 из 8 выбранных нами акций дошли до целевого уровня, в связи с этим, мы закрываем позиции и производим ребалансировку портфеля.КИТ Финанс Брокер

На акциях ФосАгро и НОВАТЭка с учётом дивидендов мы заработали +15,3% и +19,3%. Кроме этого, мы получили дивиденды по акциям Сбербанка и МТС в размере 18,7 руб. и 8,93 руб., что в свою очередь равняется доходности +8,3% и +2,6%.

( Читать дальше )

Юнипро собирается наконец достроить Березовскую ГРЭС в 1 квартале 2021 года

- 18 ноября 2020, 15:39

- |

После запуска Березы, они собираются платить 20 ярдов.

Капа Юнипро 173 ярда, это значит что дивдоха их будущая может вырасти до 11,5% при покупке по текущим.

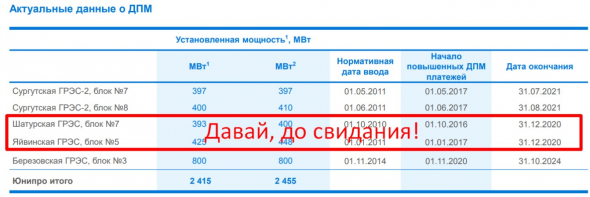

Запуск Березы запланирован на 1 квартал 2021. Платежи ДПМ за нее пойдут со 2 квартала 2021.

Выручка и прибыль 9мес. в этом году упала (профит=10 ярдов), так что народ боится, что за 2020 дивы будут скромными, а дивы 2021 еще нескоро, о них пока мало кто думает. Прибыль 2020 упала у всех генераторов, из-за резкого роста выработки на ГЭСах.

Так что вполне по итогам 2020 натянут снова 14 ярдов дивов, что даст 8% грязной дивдохи.

Потери от простоя Березы = 1 ярд в месяц.

На ее ремонт уже потрачено 40 ярдов за 4 года.

Негативные моменты:

в 2021 истекут текущие ДПМы, что даст снижение прибыли...

Скляр из ВТБ говорит, что если удастся запустить Березу, то профит 2021 будет таким же, как в 2020, не больше.

Так что выход на 20 ярдов диви-выплат — это пока еще большой вопрос, рынок скорее всего не верит в это.

https://smart-lab.ru/q/UPRO/dividend/

Ленивый инвестор - покупка акций Юнипро, дивиденды, пополнение. Обзор на Ютуб.

- 17 ноября 2020, 15:34

- |

Добрый день!

Обновление от 17 ноября 2020 г.

Подведу промежуточный итог по портфелю на текущую дату.

С прошлого обновления от 9 октября 2020 г:

Были пополнения:

09.11.2020: 30 000 руб.

Итого: 30 000 руб.

Добавлены дивиденды:

19.10.2020 ВТБ: 2241,6 руб. (ВТБ 8% налог)

20.10.2020 Сбербанк: 14642 руб.

23.10.2020 Русгидро: 8070,9 руб.

26.10.2020 ЛСР: 2714 руб.

26.10.2020 МТС: 1631,3 руб.

29.10.2020 Фосагро: 488 руб.

Итого: 29787,8 руб.

Сделки от 17 ноября 2020 г.

Покупка Юнипро (UPRO), 2,745 руб,

2,2% от портфеля

Решил давать дополнительно небольшой комментарий по логике сделок, а также делать иногда обзор портфеля на Ютуб. Последний обзор в целом концепции этого портфеля и статистики на тот момент был 1 ноября накануне начала «безудержного» ноябрьского роста

( Читать дальше )

Несмотря на снижение финансовых результатов, Юнипро выплатит дивиденды - Промсвязьбанк

- 11 ноября 2020, 13:39

- |

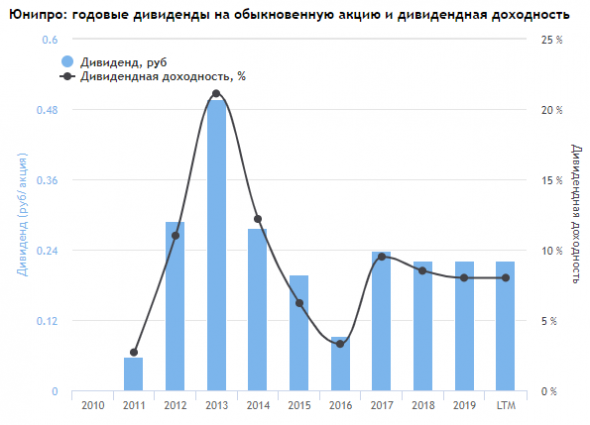

Чистая прибыль Юнипро по МСФО в январе-сентябре 2020 г. составила 10,2 млрд руб., сократившись на 25,7% по сравнению с аналогичным периодом прошлого года, следует из отчетности компании. Согласно ее материалам, EBITDA снизилась на 10,7%, до 19,2 млрд руб. Выручка за период составила 54,8 млрд руб. (-7,4%). Операционные расходы сократились на 1,2%, до 42,4 млрд руб. При этом Юнипро ожидает, что выплаты акционерам в 2021-2022 гг. будут осуществлены в рамках действующей дивидендной политики, по 20 млрд руб. в год, следует из презентации компании. В марте 2021 г. ожидается продление дивидендной политики, говорится в презентации.

Снижение финансовых показателей произошло на фоне сокращения потребления электроэнергии и падения цен на нее на оптовом рынке из-за аномально теплой погоды в начале 2020 года, а также пандемии коронавируса. Вместе с тем, компания остается привержена своей дивидендной политике и намерена направлять по 20 млрд руб. в год в качестве дивидендов, что предполагает выплату 0,32 руб./акцию и ожидаемую дивидендную доходность на уровне 11,6% годовых относительно вчерашней цены закрытия, что выглядит привлекательно в условиях низких процентных ставок в экономике и является позитивным сигналом для рынка. Снижение котировок акций Юнипро, которое наблюдалось в последние недели и подтверждение компании приверженности дивидендной политике тактически создают отличную возможность для их покупки. Мы рекомендуем покупать акции Юнипро с целевой ценой 3,056 руб./акция.Промсвязьбанк

Дивидендная доходность акций Юнипро за 2021 может составит 11.6% - Атон

- 11 ноября 2020, 13:17

- |

Выручка компании за 9M20 упала на 7.4% г/г до 54.8 млрд руб. из-за снижения объемов выработки электростанциями Юнипро и падения цен РСВ в связи с теплой зимой в 1К20, а также влияния COVID-19 во 2К20. За 9M20 EBITDA упала на 10.8% до 19.2 млрд руб., а рентабельность EBITDA достигла 31.4% (против 28.2% за 9M19). Базовая чистая прибыль составила 10.8 млрд руб., снизившись на 22.7% г/г. Компания планирует запустить 3 энергоблок Березовской ГРЭС в 1К21. В результате прогноз по EBITDA на 2021 остается неизменным на уровне около 25-30 млрд руб. Прогноз по дивидендам сохранен на уровне около 20 млрд руб. и 20 млрд руб. за 2022.

Финансовые результаты компании улучшились в 3К20 по сравнению со слабым 1П20 и в целом сопоставимы с показателями за 3К19. Запуск 3 энергоблока Березовской ГРЭС неоднократно откладывался. Если в этот раз он будет осуществлен согласно плану, дивидендная доходность компании за 2021 составит 11.6%. Мы ожидаем нейтральной реакции рынка на результаты.Атон

Юнипро: высокие дивиденды стали на шаг ближе

- 11 ноября 2020, 10:47

- |

Юнипро по итогам 9 месяцев 2020 года снизила чистую прибыль по МСФО ровно на четверть, по сравнению с аналогичным периодом прошлого года, до 10,2 млрд рублей. Показатель EBITDA не досчитался чуть более 10% (г/г), довольствовавшись результатом в 19,2 млрд.

Причиной тому – слабая динамика выручки (-7,4% до 54,8 млрд рублей), на фоне куда более скромного снижения операционных расходов – всего на 1,2% до 42,4 млрд. За причинами далеко ходить не надо: цены на электроэнергию оказались ниже прошлогодних, да ещё и выработка электроэнергии не досчиталась сразу 10%, неуклонно снижаясь в последние годы.

📙 В представленной презентации Юнипро говорится, что компания начнёт получать платежи по ДПМ за третий энергоблок Берёзовской ГРЭС со 2 кв. 2021 года, а германский энергоконцерн Uniper ещё раз подтвердил срок его запуска в первом полугодии следующего года. Очень хочется верить, что показания российской дочки и немецкой материнской энергокомпании сходятся не случайно, и мы действительно дождёмся уже в ближайшем будущем долгожданный ввод в эксплуатацию застрявшего на ремонте аварийного энергоблока.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 11 ноября 2020, 08:01

- |

«РусГидро» подбирают главу. На пост руководителя компании есть три вероятных претендента

“Ъ” стали известны кандидаты, которые могут сменить покинувшего «РусГидро» Николая Шульгинова, возглавлявшего компанию пять лет. Источники “Ъ” в числе основных претендентов называют вице-президента «Роснефти» по энергетике Андрея Шишкина, нынешнего заместителя главы «РусГидро» Виктора Хмарина и не имеющего опыта работы в энергетике депутата Дениса Кравченко, считающегося креатурой дальневосточного вице-премьера Юрия Трутнева. Как утверждают собеседники “Ъ”, решение о назначении нового главы «РусГидро» может быть принято уже на этой неделе.

https://www.kommersant.ru/doc/4566174

Дивиденды «Юнипро» зажало блоком. Задержка ввода Березовской ГРЭС угрожает выплатам в 2021 году

( Читать дальше )

Юнипро, все готово к запуску Березы, нужен только кривой ключ

- 10 ноября 2020, 23:30

- |

Вышел отчет компании за 9 месяцев. Перед тем, как переходить к анализу результатов, нужно отметить один важный и долгожданный момент. В этот раз новых сдвигов сроков ввода 3 блока БГРЭС не произошло и планируется запуск уже во 2 квартале 2021 года. Подробнее познакомиться с бизнесом компании можно здесь.

Пандемия и теплая зима в 1 полугодии оказали негативное влияние на спрос на электроэнергию, в следствие чего упала выработка э/э и снизились тарифы. Одновременно с этим, снижение ключевой ставки повлекло снижение доходности ОФЗ, к которой привязана ставка по ДПМ, из-за чего тарифы ДПМ в текущем году оказались ниже, чем годом ранее.

С 2021 года вырастут тарифы КОМ (конкурентный отбор мощности), которые должны поддержать финансовые показатели всех компаний, но у Юнипро сейчас заканчивается срок двух ДПМ объектов (Яйвинская ГРЭС 8блок и Шатурская ГРЭС 7блок), которые генерируют хороший денежный поток. Главная ставка делается на запуск 3 энергоблока БГРЭС, который должен перекрыть выпадающие доходы и следующие 3 года позволит компании не снижать финансовых результатов.

( Читать дальше )

Котировки Юнипро до конца года будут торговаться в диапазоне 2,6-2,9 рубля - Фридом Финанс

- 10 ноября 2020, 20:41

- |

Относительно низкий интерес к бумагам энергетики обусловлен слабым восстановлением спроса на фоне пандемии, давлением выработки гидроэлектростанций на фоне высокой водности и неуверенной динамикой цен на оптовом рынке). В результате выручка «Юнипро» сократилась на 7% в годовом выражении, до 54,8 млрд руб., а показатель EBITDA сократился на 10%.

Стоит отметить, что в 1 ценовой зоне в октябре стояла теплая погода, однако отопительный сезон начался раньше, поэтому в 4 квартале тепловые ОГК могут увеличить выработку. Компания сохранила прогноз по EBITDA в диапазоне 25-27 млрд руб. и дивидендов 14 млрд руб., но в будущем году они могут вырасти после пуска 3 блока БГРЭС. Полагаю, что котировки до конца года будут торговаться в широком коридоре 2,6-2,9 руб.Ващенко Георгий

ИК «Фридом Финанс»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал