Электрощит-Стройсистема

Начало размещения второго выпуска облигаций ООО «Электрощит-Стройсистема»

- 25 июня 2020, 12:21

- |

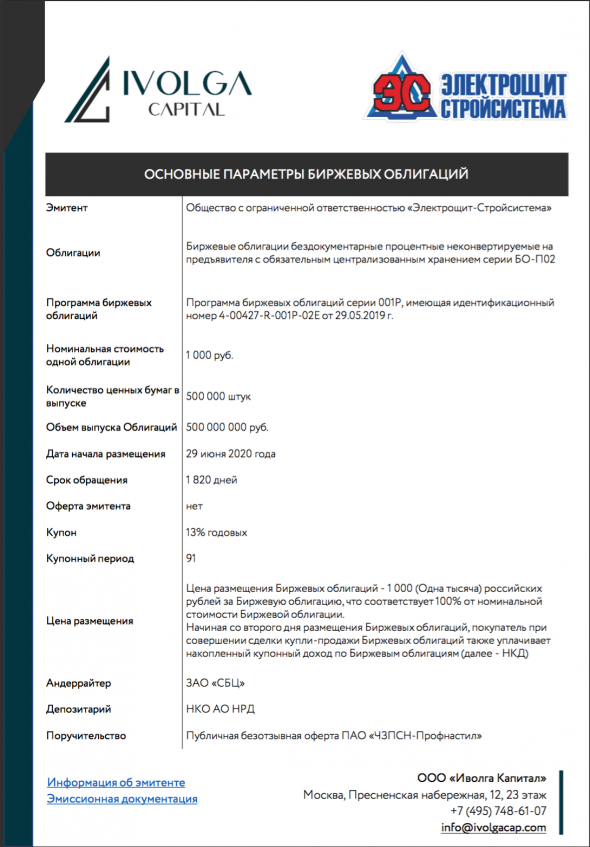

В понедельник 29 июня ООО «Электрощит-Стройсистема» (г. Самара, производство профнастила и сэндвич-панелей) начинает размещение второго выпуска облигаций.

Группа «Стройсистема», куда входит «Электрощит», по оценке информационного агентства “INFOLine”, занимает первое место в России по объемам производства сэндвич-панелей.

Основные параметры выпуска Электрощит-Стройсистема БО-П02

• Размер выпуска: 500 млн.р.

• Купон: 13% (выплата ежеквартально)

• Начало размещения: 29 июня 2020 года

• Срок обращения: 1 820 дней (5 лет)

Скрипт участия в первичном размещении появится в пятницу 26 июня.

Презентация выпуска облигаций и эмитента

Сервер раскрытия информации об эмитенте

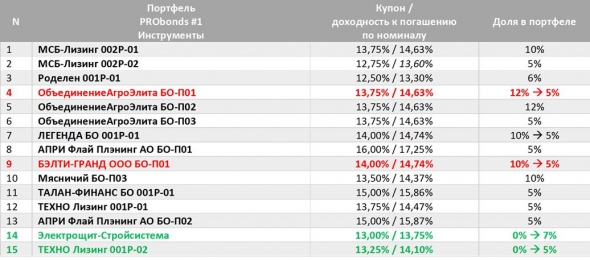

Первый выпуск эмитента (150 млн.р., купон 13%, текущая доходность к погашению 12,9-13,2% при диапазоне цен 100,5-101%) занимает в портфелях PRObonds 5% от активов.

- комментировать

- 374

- Комментарии ( 0 )

Коротко о главном на 25.06.2020

- 25 июня 2020, 10:20

- |

Ставки, начало торгов и новые выпуски облигаций

- «Инвестторгстрой» обновил ставку купона облигаций серии БО-01 — на 8-й период ставка составил 9,5% годовых

- «Брайт Финанс» также установил ставку купона на следующий, 6-й, купонный период на уровне 9,5% годовых

- «Пионер-Лизинг» установил ставку выпуска серии БО-П03 на уровне 10,5% годовых

- «Электрощит-Стройсистема» 29 июня начнет размещение второго выпуска, облигации объемом 500 млн рублей будут размещены по ставке 13% годовых

- «ЦГРМ «ГЕНЕТИКО» зарегистрировал дебютный выпуск облигаций компании, бумаги включены в Сектор Роста

- «Донской ломбард» зарегистрировал выпуск классических облигаций объемом 150 млн рублей, ранее компания не выходила на долговой рынок

- «Башкирская содовая компания» зарегистрировала второй выпуск биржевых облигаций, бумаги включены в первый уровень листинга

( Читать дальше )

Коротко о главном на 19.06.2020

- 19 июня 2020, 11:52

- |

Итоги оферты, новые выпуски и сектор ПИР

- «Пионер-Лизинг» выкупил в рамках оферты 429 облигаций серии БО-П01

- «Джи-групп» 22 июня начнем размещение облигаций серии 001Р-01 объемом 1 млрд рублей, ставка квартального купона установлена в размере 12,5% годовых на весь срок обращения

- «Электрощит-Стройсистема» зарегистрировала второй выпуск облигаций компании

- Московская биржа включила 22 выпуска облигаций в Сектор ПИР

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

Сравним HeadHunter с ВДОшными эмитентами

- 19 сентября 2019, 08:01

- |

И вновь про «такие разные ВДО». На днях была опубликована полугодовая отчетность компании HeadHunter (в таблице приведен период за 4 квартала, с 3 квартала 2018 по 2 квартал 2019). HH все или почти все знают, и отчетность широко обсуждалась и анализировалась. А мы просто сопоставим базовые показатели бизнеса HH с теми же показателями компаний, входящих в портфели PRObonds. Величина бизнеса оценена по EBITDA (прибыль до налогов, процентов по долгам и амортизации). При таком ранжировании HH получит вторую позицию. А если ранжировать по выручки – был бы ниже любого из приведенных имен. Наши облигационные позиции постепенно обживаются сфере крупных бизнесов. Да, эти бизнесы не очень умеют себя позиционировать. Но это вопрос времени. И чем заметнее они будут в биржевом и информационном пространстве, тем менее щедры окажутся на купонные выплаты. Так что продолжаем искать хорошие имена и балансировать на ставках.

( Читать дальше )

Коротко о главном на 04.09.2019

- 04 сентября 2019, 09:48

- |

- Московская биржа зарегистрировала выпуск ПАО «ПНППК» серии 001Р-01 на 250 млн рублей;

- Выпуску БО-001-05 ООО «Солид-Лизинг» Московская биржа присвоила идентификационный номер, бумаги включены в сектор повышенного инвестиционного риска;

- «Автобан-Финанс» готовит единственную коммерческую облигацию номиналом 5 млрд рублей, выпуск зарегистрирован НРД;

- «Электрощит-Стройсистема» и Московский кредитный банк завершили размещение биржевых облигаций;

- Банк России приостановил эмиссию «СФО „СФИ“, выпуск размещался по закрытой подписке;

- »Талан-Финанс" сообщила о двух сделках

Облигации "Электрощит-Стройсистема" добавлены в портфели PRObonds #1 и #2

- 21 августа 2019, 08:21

- |

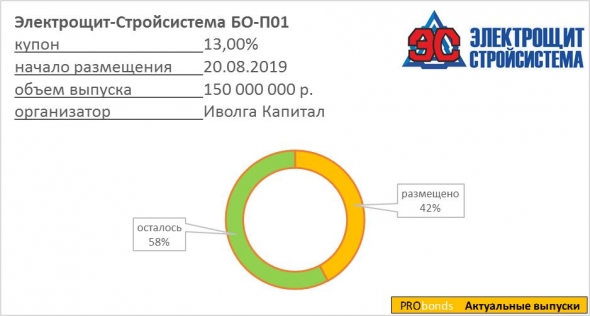

За первый день размещения облигаций ООО «Электрощит-Стройсистема» инвесторы приобрели их на сумму 63,26 млн.р., на 42% от суммы выпуска.

В портфелях PRObonds #1 и #2 «Электрощит» займет по 5% от активов, вытеснив на эту величину облигации любого из выпусков «АгроЭлиты». Размещение «Электрощита» займет еще около 1 недели. И неделя на замену у тех, кто придерживается структуры наших портфелей, есть.

( Читать дальше )

Изменения в облигационных портфелях PRObonds

- 16 августа 2019, 08:09

- |

( Читать дальше )

Сбор заявок на размещение облигаций "Электрощит-Стройсистема"

- 14 августа 2019, 17:58

- |

#элетрощит #книгазаявок

20 августа – размещение дебютного выпуска облигаций ООО «Электрощит-Стройсистема».

150 млн.р.

купон 13% годовых, ежеквартальная выплата

срок до погашения 3 года, без амортизации

безотзывная оферта от ПАО «ЧЗПСН-Профнастил»

Как участвовать в размещении облигаций «Электрощита»?

1️⃣ Книга заявок собирается с 13 по 16 августа.

2️⃣ Само размещение – 20 августа с 10-00 до 17-29.

3️⃣ Условия приема заявок на первичное размещение ООО «Электрощит-Стройсистема»:

Минимальный лот – 50 облигаций (номинал облигации 1 000 р.).

Обязательна предварительная заявка. Для этого Вам необходимо указать:

a. Ваше имя,

b. способ связи с Вами,

c. наименование брокерской компании, через которую будут приобретаться облигации,

d. количество приобретаемых облигаций или сумму денег на их приобретение.

Пожалуйста, направьте Вашу заявку на участие в размещении облигаций нам как организатору размещения любым из способов:

Через телеграм/почту нашего клиентского блока:

— Иван Марков: @Markov1van, markov@ivolgacap.com

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com

— Александр Бойчук: @AleksandrBoychuk, boychuk@ivolgacap.com

На наш общий почтовый ящик: info@ivolgacap.com

По нашему общему телефону: +7 495 748 61 07

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал