Экспорт Нефти

Нефтяные компании сами решат снижать добычу или экспорт, задача РФ - снизить экспорт на 500 тыс б/с — Новак

- 13 июля 2023, 16:30

- |

- комментировать

- Комментарии ( 0 )

Стоимость российской нефти Urals приблизилась к 60$ за баррель - предельной цене, установленной странами Запада — Bloomberg

- 12 июля 2023, 15:09

- |

Если высший экспортный сорт нефти страны превысит порог в 60 долларов, это позволит Москве заявить о своего рода победе, показав, что Россия может поставлять свои баррели покупателям по всему миру без помощи западных фирм. Потолок цен позволяет транспортировать российскую нефть западными судами и со страховкой только в том случае, если цена на нее ниже порога.

По данным Argus Media, во вторник в черноморском порту Новороссийск цена на нефть выросла до 59,98 доллара за баррель. Оценки агентства по ценообразованию важны при определении будущих ограничений.

www.bloomberg.com/news/articles/2023-07-12/russia-s-urals-crude-oil-rises-to-just-below-g-7-s-price-cap

Минэнерго РФ подтвердило добровольное сокращение экспортных поставок нефти в августе в размере 500 тыс барр в сутки

- 08 июля 2023, 09:44

- |

«Россия подтверждает, что в августе сократит поставки на нефтяные рынки на 500 тысяч баррелей в сутки за счет снижения экспорта. Это означает принятие всех необходимых мер для достижения этой цели в соответствии с добровольными обязательствами», — сообщили в министерстве.

1prime.ru/energy/20230707/841031744.html

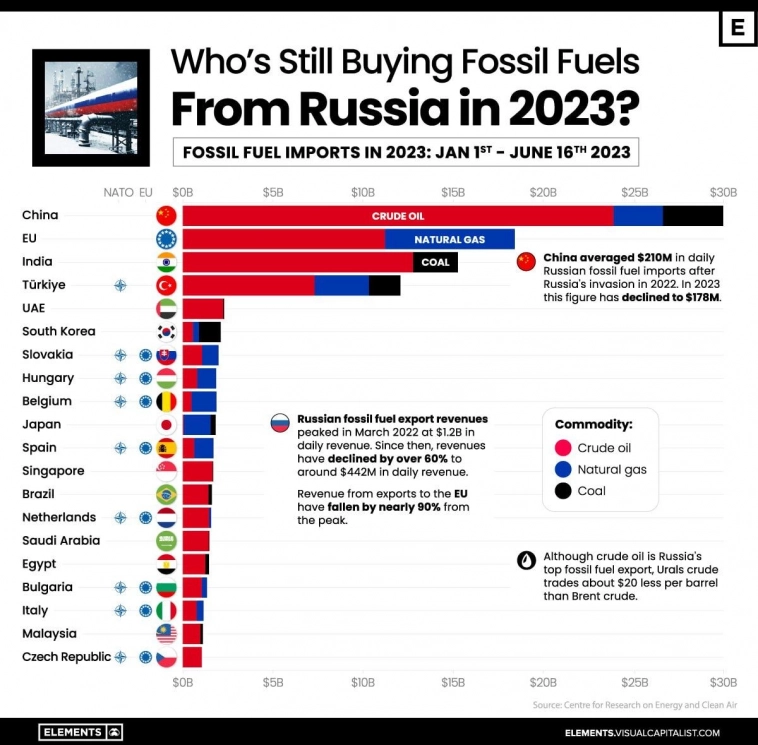

Страны, покупающие нефть/газ/уголь у России в 2023 году - инфографика от www.visualcapitalist.com

- 07 июля 2023, 15:02

- |

На этом графике использованы данные Центра исследований энергетики и чистого воздуха (CREA), чтобы визуализировать страны-крупнейшие импортеры ископаемого топлива из России в этом году.

Китай продолжает оставаться крупнейшим покупателем ископаемого топлива в России, импорт которого достигнет 30 миллиардов долларов в 2023 году вплоть до 16 июня 2023 года.

Поскольку почти 80% китайского импорта топлива составляет сырая нефть,среднесуточные доходы России от китайского импорта ископаемого топлива снизились с 210 миллионов долларов в 2022 году до 178 миллионов долларов в 2023 году в основном из-за падения цен на российскую сырую нефть.

Вслед за Китаем идут страны ЕС в совокупности, которые, несмотря на прекращение импорта угля из России с августа 2022 года, по-прежнему импортировали ископаемого топлива на 18,4 миллиарда долларов при соотношении сырой нефти и природного газа 60/40 соответственно.

( Читать дальше )

Татнефть, Газпром нефть и Лукойл - бенефициары сокращения экспорта нефти - Солид

- 04 июля 2023, 13:46

- |

Решение об ограничении экспорта нефти вынудит нефтекомпании увеличить загрузку НПЗ, что поможет несколько стабилизировать цены на топливо, которые непрерывно растут последние месяцы.

Отметим, что речь идет именно о сокращении экспорта, а не всей добычи нефти. Нефтекомпании в текущей ситуации смогут по максимуму загрузить НПЗ и получать платежи по демпферу.

Однако уже с сентября демпфер урежут вдвое, и экономическая целесообразность нефтепереработки и экспорта сырой нефти вновь сместится в сторону экспорта. Текущее решение в теории должно привести к двум моментам: усилить дефицит нефти на мировом рынке, что должно поддержать цены Brent и снизить дисконт по отношению к Urals, а также к насыщению внутреннего рынка нефтепродуктами, что должно привести к снижению цен внутри России.

( Читать дальше )

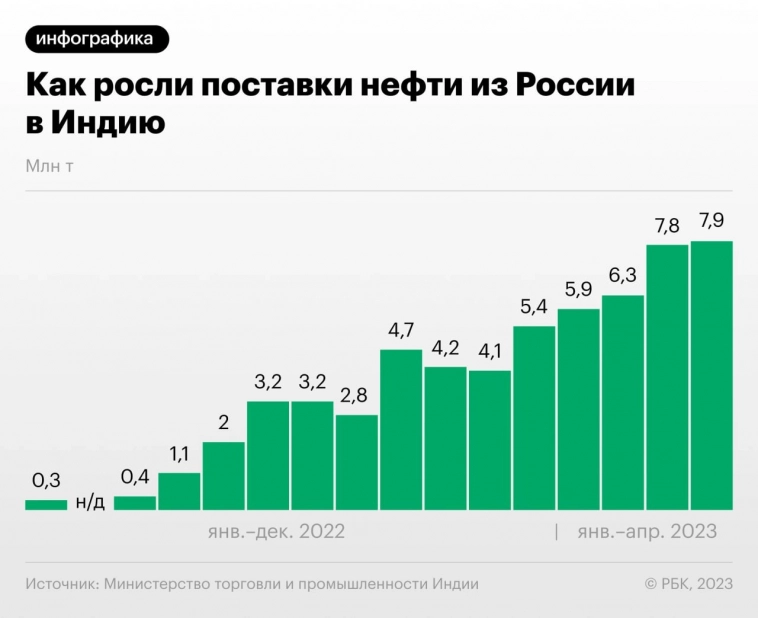

Индия установила новый рекорд по импорту российской нефти, достигнув 2,2 млн баррелей в сутки, что превышает совокупные поставки от Саудовской Аравии и Ирака

- 03 июля 2023, 09:11

- |

Индия продолжает увеличивать объемы импорта российской нефти, установив в июне новый рекорд – 2,2 млн баррелей в сутки. Это превышает совокупные поставки от Саудовской Аравии и Ирака.

Основными покупателями стали Indian Oil Corp. и Reliance Industries Ltd. Российская нефть Urals также показала рекордные поставки в Индию – 1,5 млн баррелей в сутки. Возможное увеличение объемов импорта в будущем ограничено проблемами с инфраструктурой и желанием Индии поддерживать отношения с другими поставщиками.

Источник: www.kommersant.ru/doc/6082340?from=top_main_1

Пошлина на экспорт нефти из РФ с 1-го июля снижена на 0,6$ до 15,6$ за тонну

- 01 июля 2023, 09:27

- |

Источник: 1prime.ru/oil/20230701/840965596.html

Российская модель нефтяного бизнеса остается устойчивой - Мир инвестиций

- 29 июня 2023, 16:57

- |

Экспорт нефти из РФ возвращается к нормальным уровням. Во многом это связано с крупным ростом поставок в Индию, которая сейчас импортирует порядка 2 млн барр. российской нефти в сутки. Вместе с тем цены на нефть из РФ медленно приближаются международным бенчмаркам.

Анализ: Мировая торговля нефтью находит новые маршруты, ситуация нормализуется. Начало кризиса в феврале прошлого года и решение Европы отказаться от импорта российской нефти внесли на мировые нефтяные рынки серьезную сумятицу. Дисконт российской нефти Urals к Brent очень быстро вырос с $1-2/барр. до $40/барр. Впрочем, у этих огромных скидок был предсказуемый экономический эффект: дисконт привлек покупателей и суда, необходимые для транспортировки нефти из РФ, и рынки медленно нормализуются.

Мы по-прежнему считаем, что российская модель нефтяного бизнеса остается устойчивой, а рентабельность прибыли в ближайшие 2-3 года вернется к нормальным показателям.

( Читать дальше )

Путин продлил до конца года запрет на продажу нефти по price-cap (потолку цен)

- 26 июня 2023, 15:16

- |

www.kremlin.ru/acts/news/71527

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал