Экономика США

Дефицит торгового баланса США неожиданно увеличился из-за падения экспорта

- 26 июня 2025, 16:07

- |

Дефицит в торговле товарами вырос на 11,1% до 96,6 млрд долларов, показали данные Министерства торговли в четверг. Эта цифра оказалась выше средней оценки в 86,1 млрд долларов, полученной в ходе опроса экономистов Bloomberg.

В мае товарный экспорт США сократился на 5,2% до 179,2 млрд долларов, что отражает резкое снижение поставок промышленных товаров, таких как сырая нефть. Эти цифры не скорректированы с учётом инфляции, а цены на нефть снизились с начала этого года.

Импорт практически не изменился и составил 275,8 млрд долларов, что на месяц меньше, чем в прошлом году. В первом квартале импортные поставки иностранных товаров резко возросли, поскольку американские компании запасались товарами и материалами в преддверии введения тарифов, которые ввёл президент Дональд Трамп.

Более значительный дефицит в мае указывает на то, что торговля может внести меньший вклад в рост экономики во втором квартале, чем предполагалось изначально. До публикации последних данных оценка GDPNow Федерального резервного банка Атланты показывала, что чистый экспорт внес более 2 процентных пунктов в рост ВВП во втором квартале.

( Читать дальше )

- комментировать

- 311 | ★1

- Комментарии ( 1 )

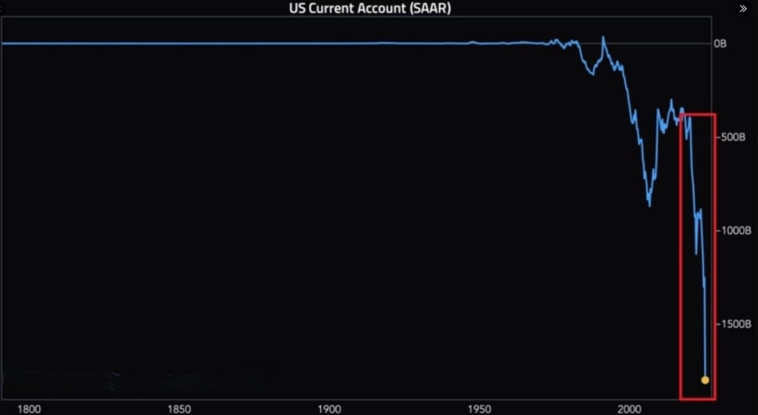

Дефицит на стероидах: текущий счет США рвет рекорды, а команда Трампа — волосы

- 26 июня 2025, 16:04

- |

Дополнительная головная боль для команды Трампа, которую надо как-то побыстрее решать в будущем. Дефицит текущего счета платежного баланса США вырос на $138,2 млрд в I квартале 2025 г (на 44,3%) до рекордных $450,2 млрд.

Текущий счет измеряет поток товаров, услуг и инвестиций в страну и из нее, или сколько страна зарабатывает из-за рубежа по сравнению с тем, сколько она тратит за рубежом.

В процентах от ВВП дефицит вырос на 1,8 % до 6,0% и хуже было только в III квартале 2006 г. В годовом исчислении дефицит текущего счета достиг суммы аж в $1,8 триллиона.

Конечно понятно, что этот всплеск произошел из-за того, что предприятия поспешили закупить импортные товары перед введением новых пошлин на иностранные товары, но в любом случае такие показатели дефицита необходимо как можно скорее нормализовать, пока дисбаланс не стал критическим.

https://t.me/BeglaryanCapital

ВВП США получил новую пробоину - что ждать рынкам? | Новости финрынков за 1 минуту

- 26 июня 2025, 15:55

- |

📉 Экономика США неожиданно сократилась на -0,5% в I квартале

Ожидали мягкое замедление (-0,2%), но получили ощутимый спад — ВВП США упал впервые за долгое время и сразу на полпроцента. Для сравнения: в IV квартале 2024 года рост составлял 2,4%.

🔍 Влияние на рынки:

🟢 Акции могут получить поддержку на ожиданиях смягчения политики ФРС.

🔴 Доллар — под давлением из-за слабой экономики.

🟢 Золото и криптовалюты — тоже в выигрыше по аналогии с акциями

📉 Доходности трежерис — вниз, цены — вверх.

🧭 Дополнительный фактор давления — риторика Пауэлла.

На этой неделе председатель ФРС выступил в Конгрессе с намёками, что при сохранении сдержанного инфляционного давления регулятор готов снижать ставку «скорее раньше, чем позже». Эти заявления, вкупе со слабыми данными по ВВП, усиливают аргументы за разворот в политике уже в ближайшие месяцы.

💬 Итог: слабые макроданные и «голубиная» риторика ФРС приближают поворот к снижению ставок. Но инвесторы по-прежнему будут внимательно следить за инфляцией и сигналами из самой ФРС, прежде чем закладывать более агрессивное смягчение и переход в агрессивный режим risk-on

( Читать дальше )

🗣Из-за структурных перекосов кризис неизбежен. Даже министр финансов США начал объяснять, что, возможно, в июле-августе будет дефолт по бюджету.

- 24 июня 2025, 17:36

- |

Так вот, это реальная проблема, с которой что-то нужно делать, причем всем, и нам, и им. Более того, как человек, который занимается именно экономикой, а не либеральной теорией, я могу с полной уверенностью сказать, что если мы ничего не будем делать, это произойдет самопроизвольно. Собственно, вот то, что произошло, скажем, в августе 1998 года, — это как раз была реакция экономики на попытку привести ее в абсолютно искаженное структурное состояние. Ну и, соответственно, экономика самопроизвольно вошла в равновесное состояние. Примерно то же самое ждет Соединенные Штаты Америки.

Отметим, кстати, что уже даже министр финансов Соединенных Штатов Америки начал объяснять, что, возможно, в июле-августе будет дефолт по бюджету. Надо ли объяснять, что это почти автоматически вызовет обвал на финансовых рынках? А ужас состоит в том, что, как показывают модели, которые я привел в книжке «Воспоминания о будущем», из них однозначно следует, что сколько ты напечатай денег, долларов, экономического роста уже не будет.

( Читать дальше )

Экономический рост невозможен, потому что доля кредита по отношению к ВВП слишком велика. 🗣Дисбаланс экономики США: когда финансы душат реальный сектор.

- 22 июня 2025, 17:41

- |

Ну как вы будете поднимать промышленность, которой явно недостаточно в Соединенных Штатах Америки, там Трамп об этом кричит дурным голосом, если у вас доходность финансового сектора в разы выше? Даже если вы выдадите бюджетные деньги, у вас нет контроля по строительству. Вы даете деньги менеджеру, а менеджер что делает? Он же обучен, и, кроме того, же знает, что там доходность выше. Что он делает? Он нанимает консалтинговую компанию за одну десятую процента от бюджета, которая еще год ему что-то пишет, а этот год он крутит те деньги, которые у него есть, на фондовом рынке, получает бешеный доход, которым с ним лично делится. Когда ему говорят: «Вы протратили все деньги», он говорит: «Как я протратил? Мне дали 200 миллионов, вот уже смотрите, вот 210 миллионов». Только объекта нет и не будет. Вот это вот проблема.

Разумеется, на нее накладываются целые кучи тонкостей, трансграничная торговля, импорт, отсутствие дешевых ресурсов, как для Западной Европы, ну и так далее, и тому подобное.

( Читать дальше )

🗣Как кредит повлиял на американскую экономику

- 22 июня 2025, 09:14

- |

( Читать дальше )

📉ФРС подтверждает стагфляцию

- 20 июня 2025, 18:03

- |

📉ФРС подтверждает стагфляцию

Из западной аналитики:

1) ФРС признала стагфляцию — рост замедляется, инфляция держится, безработица растёт.

2) Прогнозы ухудшены — ВВП США на 2025 год снижен до 1,4%, инфляция вырастет до 3,1%.

3) Потребители в отчаянии — индекс уверенности упал до уровня 2008 года.

4) Работа больше не спасает — даже с несколькими доходами семьи не справляются с расходами.

5) Золото снова в фокусе — как надёжный актив на фоне недоверия к экономике и валюте.

🟡 Главный вывод: США официально вошли в стагфляцию — население обнищало, доверие подорвано, а золото стало одним из немногих защитных активов в этом системном тупике.

P. S. На прикрепленной картинке потребительские настроения в США — 12-летний минимум.

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

Фискальная Бомба в США: Как Трусливый Популизм Приближает Бюджетный Коллапс

- 20 июня 2025, 12:38

- |

Фискальный Тупик в США: Как Политика Временных Решений Приближает Бюджетный Коллапс

Автор — приглашенный научный сотрудник Stanford Institute for Economic Policy Research (Stanford University), hedge fund manager, резидентный колумнист WallStreet Window, Mises Institute, Eurasia Review, Daily Reckoning, Qoshe, New York Post

Современная американская фискальная политика напоминает попытку потушить пожар бензином. Накопление государственного долга, необеспеченного производительностью, а ориентированного только на рост потребления, как базы ВВП представляет фундаментальную угрозу экономическому здоровью нации.

Надо заметить, что в период с 2007 по 2025 год, годовой рост номинального ВВП составил 3,9% при годовой ставки дефлятора ВВП в 2,6%. Соответственно рост реального ВВП составил около 1,3%.В то же время, рост номинального госдолга США составил 8,3 % в год, реального 5,7%. Как можно увидеть, реальный госдолг вырос в 4 раза быстрее реального ВВП.

( Читать дальше )

Район швейной промышленности в Лос-Анджелесе опустел. Фермеры в Техасе, говорят, что работники не приходят доить коров.

- 20 июня 2025, 12:06

- |

Громкие рейды иммиграционной службы отпугивают работников, и работодатели не знают, как им обойтись без них.

Фермы в США, которые и без того испытывают трудности с наймом рабочей силы, сталкиваются с ещё большими проблемами на фоне ужесточения иммиграционной политики администрации Трампа.

Район швейной промышленности в Лос-Анджелесе опустел. Фермеры в Техасе, говорят, что работники не приходят доить коров. Фермер, выращивающий лук в Айдахо, который и так с трудом находит достаточно рабочих рук, говорит, что ситуация с рабочей силой только ухудшается.

А в Вентуре, штат Калифорния, заместитель мэра Дуг Холтер сказал, что после того, как иммиграционные рейды в близлежащих районах были направлены на поденных рабочих, трудившихся за пределами магазинов Home Depot, все латиноамериканцы, казалось, исчезли из одного из магазинов сети, расположенного неподалёку от него. Прогуливаясь по проходам на днях, он заметил, что там были только белые люди. «Если вы знаете этот район, то понимаете, что это ненормально».

( Читать дальше )

Пауэлл предупреждает: тарифы Трампа могут взорвать инфляцию | Новости финрынков за 1 минуту

- 19 июня 2025, 16:01

- |

🇺🇸 США – рынки закрыты (Juneteenth day) → пониженная волатильность

📌 Ключевое – ставки ЦБ Британии и Швейцарии

📉 Рынки накануне:

• S&P 500 —0.03%

• Nasdaq +0.13%

• Dow —0.1%

🧨 Геополитика: Иран и Израиль

— Израиль ударил по ядерному объекту в Араке, Иран ответил атакой на израильскую больницу

— Трамп не исключил вмешательства США, но «всё может быть поздно»

— 📈 Нефть растёт на рисках перебоев поставок

🏦 ФРС оставила ставку, но...

• Ставка без изменений: 4.25–4.5%

• Прогноз: снижение на 50 б.п. в 2025, но темпы будут медленнее

• Пауэлл: тарифы Трампа ещё не отразились — инфляция может ускориться

⚠️ Вывод: ФРС готова к длительной паузе, доходности облигаций могут оставаться высокими

🇨🇭 Швейцария: ставка снижена до 0%

• Ожидали удержания на 0%, ранее была 0.25%

• Глава ЦБ Швейцарии ранее говорил о возможном возврате к отрицательным ставкам

💬 Значение: шаг в сторону ультра-мягкой политики → давление на франк, поддержка экспортёров и фондового рынка

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал