Экономика США

ФРС снизила ставку и обновила прогнозы

- 11 декабря 2025, 13:10

- |

По итогам заседания 9–10 декабря ФРС снизила ставку по федеральным фондам на 0,25%, до 3,5–3,75% годовых. Решение поддержали большинство членов FOMC, хотя часть выступала за более резкое снижение или сохранение уровня. Смягчение ДКП связано с ростом безработицы до 4,44% и сопровождается выкупом краткосрочных облигаций в рамках QE для стабилизации межбанковского рынка.

Регулятор повысил прогноз роста ВВП на 2025–2026 годы до 1,7% и 2,3% г/г, объясняя это активностью потребителей, инвестициями в ИИ и фискальной поддержкой. Прогноз безработицы — 4,5%, 4,4% и 4,2% на три года. Инфляция по базовому PCE ожидается на уровне 3% в текущем году и 2,5% в следующем. Пауэлл отметил снижение инфляции в услугах и ожидает замедления цен на товары во второй половине следующего года.

ФРС сохранила прогноз ставки на 2026 год — 3,4%, что предполагает лишь одно снижение, хотя рынок ждёт два. Пауэлл подчеркнул, что политика не предопределена, и регулятор возьмёт паузу, чтобы оценить эффект от снижения на 75 б.п. с сентября по декабрь. Характеристика политики изменилась с «ограничительной» на «умеренно смягчающую».

( Читать дальше )

- комментировать

- 335

- Комментарии ( 0 )

Тарифы могут привести к сокращению численности персонала в американских компаниях в 2026 году.

- 11 декабря 2025, 12:38

- |

Поскольку рынок труда уже идет на спад в условиях отсутствия увольнений и найма, растут опасения, что пошлины на импорт из США приведут к увеличению эксплуатационных расходов и заставят компании начать сокращать штаты.

Например, респонденты ноябрьского опроса Института управления поставками относительно условий труда на фабриках выразили повышенный уровень беспокойства.

«Мы начинаем вводить более долгосрочные изменения в связи с тарифной политикой», — написал один из руководителей компании, занимающейся транспортным оборудованием. «Это включает в себя сокращение штата, новые рекомендации для акционеров и развитие дополнительных зарубежных производств, которые в противном случае были бы предназначены для экспорта в США».

( Читать дальше )

Экономика США растет умеренными темпами, инфляция остается повышенной — председатель ФРС США Джером Пауэлл

- 10 декабря 2025, 22:36

- |

Пресс-конференция председателя ФРС США Джерома Пауэлла.

Главное:

- Экономика США растет умеренными темпами, инфляция остается повышенной.

- Риски для инфляции смещены в сторону повышения.

Бессент заявил, что экономика США завершит 2025 год с ростом в 3%

- 09 декабря 2025, 16:16

- |

Министр финансов США Скотт Бессент заявил, что реальный рост ВВП страны по итогам 2025 года составит около 3%, несмотря на приостановку работы правительства, передает Bloomberg.

Шатдаун продолжался 43 дня — с 1 октября по 12 ноября. Законодатели продлили финансирование до 30 января 2026 года. Бессент отметил успешность сезона праздничных покупок и предсказал сильную основу экономики на конец года. По его словам, валовой внутренний продукт показал снижение на 0,6% в первом квартале 2025 года и рост на 3,8% во втором квартале. Федеральный резервный банк Атланты оценивает рост ВВП в третьем квартале на уровне 3,5%.

Министр финансов ожидает «значительного снижения» инфляции в следующем году. По данным, базовая инфляция в сентябре достигла 2,8%. Потребительские расходы, формирующие почти 70% ВВП, продолжают расти, хотя индекс потребительских настроений Мичиганского университета в декабре составил 53,3, что на 4,5% выше ноябрьского уровня, но на 28% ниже показателя прошлого года.

( Читать дальше )

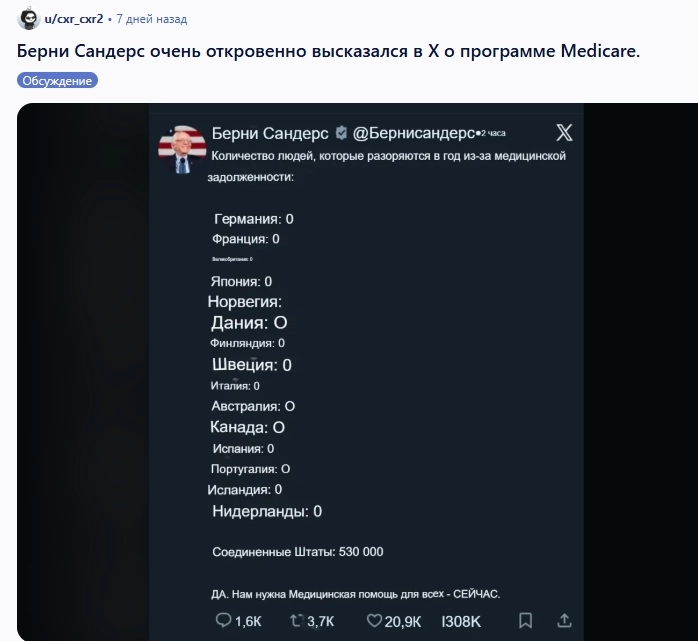

530000 в год в США разоряются из-за медицинской задолженности.

- 07 декабря 2025, 22:46

- |

https://www.reddit.com/r/WallStreetbetsELITE/comments/1payelv/bernie_sanders_very_outspoken_on_x_regarding/

Заявки на пособие по безработице в США упали до самого низкого уровня за три года

- 05 декабря 2025, 17:07

- |

Количество новых заявок на пособие по безработице в США снизилось до минимального уровня за более чем три года, что указывает на устойчивость рынка труда, пишет Reuters.

Министерство труда сообщило, что за неделю, завершившуюся 29 ноября, число первичных заявок сократилось на 27 тыс. до 191 тыс. с учетом сезонной корректировки. Это самый низкий показатель с сентября 2022 года. Аналитики ожидали 220 тыс. заявок.

Число людей, продолжающих получать пособия после первой недели выплат, снизилось на 4 тыс. и достигло 1,939 млн за неделю, завершившуюся 22 ноября. Уровень постоянных заявок остается повышенным, что указывает на постепенный рост безработицы: показатель вырос с 4,3% в августе до 4,4% в сентябре.

Данные отражают период праздника Дня благодарения, когда показатели традиционно нестабильны, однако они остаются в диапазоне, который соответствует исторически низкому уровню увольнений, отмечает Reuters.

Неделя, за которую были опубликованы данные — это короткая неделя, на которой праздновали День Благодарения. Эффект сезонности на ней минус 13 тыс. человек, однако последние два года краткосрочный спад показателя с корректировкой на сезонность был и на 34 тыс. и на 41 тыс.

( Читать дальше )

Число рабочих мест в частном секторе США сократилось на 32 тыс.

- 04 декабря 2025, 15:49

- |

В ноябре в частном секторе США, согласно неофициальным данным, произошло сокращение на 32 тыс. рабочих мест, что стало самым большим падением с марта 2023 года, передает Reuters.

Октябрьский показатель пересмотрен в сторону повышения до +47 тыс. Консенсус-прогноз экономистов Reuters предполагал рост на 10 тыс., поэтому фактическое снижение стало неожиданностью. Основной удар пришелся на малый бизнес. Средние компании прибавили 51 тфыс. сотрудников, крупные — 39 тыс.

Неофициальные данные часто расходятся со статистикой Бюро трудовой статистики США, отмечает Reuters. Дополнительные индикаторы занятости от Национальной федерации независимого бизнеса и региональных отделений ФРС показывают умеренную слабость, но не столь резкий спад. Официально бюро опубликует свой отчет по рынку труда за ноябрь 16 декабря.

Неофициальный показатель от Automatic Data Processing имеет различие от официального показателя числа занятых по данным платежных ведомостей, это различие связано в том числе с разницей в анализируемом наборе компаний.

( Читать дальше )

Уже можно подвести итоги тарифной политики Трампа — они минимальные!

- 03 декабря 2025, 16:46

- |

Наши опасения, что множество бизнесов сильно пострадают, не оправдались. Конечно, есть проблемы в малом бизнесе, у которого не было запаса прочности, но это, в основном, не публичные компании, а значит, и не фондовый рынок.

Рынок приспособился к трудностям, заложил всё в цены, и конечно, это всё легло на потребителей. Однозначно считаю: новые пошлины не полезны, это подтверждает то, что фондовые рынки не растут как в прошлые годы — с января 2025-го по ноябрь индекс просел почти на 12%.

Но, в любом случае, все всё понимают, решают проблемы и живут дальше. Остались, конечно, ожидания рецессии, но когда она будет, мы не знаем, да и никто не знает. Только если произойдёт что-то ужасное (мировая война?).

Конечно, аналитики всё вам расскажут задним числом. Экономика немного буксует, настроения настороженные, все обсуждают искусственный интеллект и ждут падения. Но как базовый аналитики прогнозируют оптимистичный сценарий: индекс Мосбиржи к концу 2025-го выше 3000 пунктов (с учётом дивидендов).

( Читать дальше )

Визуализация снижения покупательной способности доллара США

- 03 декабря 2025, 12:19

- |

На этом графике Маркус Лу из Visual Capitalist отслеживает снижение покупательной способности доллара США с начала 1900-х годов, иллюстрируя, как инфляция подорвала его стоимость.

На этом графике Маркус Лу из Visual Capitalist отслеживает снижение покупательной способности доллара США с начала 1900-х годов, иллюстрируя, как инфляция подорвала его стоимость.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал