ЦБ России

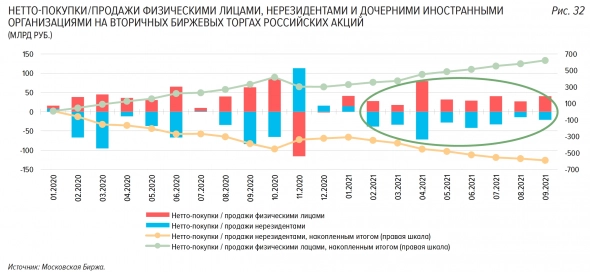

Физики выкупили у нерезов акций на 248 млрд руб. за 2-3-й квартал

- 25 ноября 2021, 17:06

- |

Всем привет, мельком пробежался по обзору финансовой стабильности 2-3 кв. от ЦБ

Который зафиксировал значительный приток физиков на фоне хронического отток нерезидентов на рынке акций.

В этом ЦБ видит возрастание зависимости рынка от поведения физиков.

Когда физики пукупали у нерезов:

Был только один месяц, когда нерезы закупились - декабрь 2020-го года перед сырьевым ралли

Что физики покупали:

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 10 )

ЦБ РФ не может держать ставку низкой и отпустить инфляцию, поскольку высокие темпы роста цен разрушают благополучие — Набиуллина

- 15 ноября 2021, 11:23

- |

👉 Проблемы с цепочками поставок серьезнее, чем ожидалось

👉 ЦБ РФ не может держать ставку низкой и отпустить инфляцию, поскольку высокие темпы роста цен разрушают благополучие

👉 Возможно, будем рассматривать дальнейшие повышения ставки

👉 Потребкредитование в РФ продолжает расти высокими темпами, ЦБ видит риск опасного роста закредитованности в дальнейшем

👉 Временные факторы роста инфляции быстро сойдут на нет, но они могут создавать долгосрочные эффекты

👉 Есть риск раскручивания инфляционной спирали

👉 Во многих секторах возникает нехватка рабочей силы

Цифровой рубль наравне с наличными и безналичными деньгами станет одним из инструментов расчета - ЦБ РФ

- 28 октября 2021, 13:11

- |

Цифровой рубль наравне с наличными и безналичными деньгами станет одним из инструментов расчета. Человек сам сможет выбрать, какой именно формой рубля ему удобнее расплачиваться в тех или иных обстоятельствах. Еще раз подчеркну, что все три формы денег будут находиться в обращении, никаких ограничений не будет

cbr.ru/press/event/?id=12379

А вот это поворот!

- 22 октября 2021, 17:57

- |

👉 ЦБ видит антиковидные ограничения как проинфляционные

А вы говорите «переобуваться в прыжке». Не, я не то что бы против ужесточения ДКП. Логика ЦБ мне вполне понятна. Но рассматривать снижение деловой активности, вызванное противоковидными мерами, как проинфляционный фактор (вспомните риторику годичной давности) — это прям поворот.

Вот посмотрим, как оно сейчас будет. Монету (в России) не «портят», то есть деньги не печатают, ставка высокая. Цены на товары растут, типа инфляция издержек. Цена труда не растёт, видно по ценам услуг и зарплатам, которые вроде не особо растут (уж по сравнению с товарами — точно). Такое прям всё классически стагфляционное.

И против этого выставлена высокая ставка ЦБ.

Сработает/не сработает?! Мне прям интересно, чем оно всё закончится.

Пресс конференция ЦБ РФ: Главное

- 22 октября 2021, 15:46

- |

👉 ЦБ на фоне новых ковидных ограничения рекомендует банкам реструктуризировать кредиты заемщика

👉 ЦБ РФ не исключает дальше нестандартных шагов по ставке, в декабре не исключает повышения ставки на 1 п.п

👉 ЦБ РФ ожидает снижения устойчивых показателей инфляции в 2022 году

👉 ЦБ не считает риски стагфляции в РФ высокими

👉 Выросла вероятность того, что уровень ключевой ставки ЦБ будет выше и время ее удержания будет дольше, чем мы планировали ранее

👉 Мир на долгосрочном горизонте может столкнуться с замедлением роста экономики, России надо проводить структурные изменения

( Читать дальше )

Олег Дерипаска призывает ЦБ прийти в сознание и серьезно подойти к криптовалютам

- 21 октября 2021, 15:11

- |

Российский олигарх Олег Дерипаска в очередной раз призвал правительство России прекратить игнорировать биткоин (BTC). Вероятно, это связано с обысками Федерального бюро расследований США в его домах в Вашингтоне и Нью-Йорке.

В Telegram-сообщении от 21 октября Дерипаска написал, что Банк России «инфантильно закрывает глаза на растущий рынок криптовалют», в то время как Министерство финансов США «инвестирует в развитие именно в этом направлении».

Миллиардер подчеркнул, что «неподконтрольные цифровые платежи способны не только свести на нет эффективность всего механизма экономических санкций, на который власти делают ставку уже 20 лет подряд, но и обрушить доллар в целом».

Есть любопытный документ — обзор санкций 2021 года, выпущенный самим Минфином. В этом документе Минфин США фактически признаётся, что одной из целей санкций является борьба с инакомыслием, а также что растущие возможности финансовых технологий, в том числе основанных на криптовалюте и альтернативных системах расчёта, создают серьёзную угрозу для доллара.

( Читать дальше )

Банк Англии, вероятно, повысит ставку уже в 2021г., ЦБ РФ, вероятно, повысит в 2021г. ставку до 7,5% (еще 2 заседания в 2021г.). Когда придёт время покупки длинных ОФЗ ?

- 18 октября 2021, 22:42

- |

Доходности 2-летних гособлигаций Великобритании за месяц выросли с 0,2% до 0,56%,

пятилетних – с 0,4% до 0,8%.

Возможно, это не предел, если учитывать, что

инфляция в Англии в августе составила 3,2% при таргете 2%, инфляционные ожидания ещё выше.

Крупные центральные банки связаны.

ЦБ РФ.

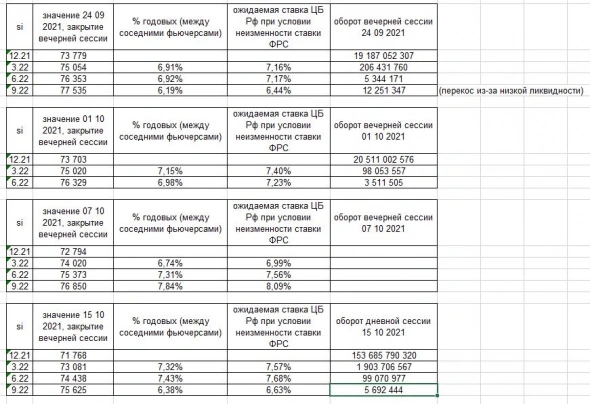

Судя по квартальным спредам Si (usd / rub),

ставят на поднятие ставки примерно до 7,5%.

Напоминаю: в 2021г. осталось 2 заседания ЦБ РФ по ставке: 22 октября и 17 декабря.

В н/вр участники рынка не верят, что ставки ЦБ РФ могут пойти выше 8%.

Видимо, ЦБ РФ, начав раньше других повышать ставки, раньше развитых стран станет и опускать ставки.

Пишите в комментариях Ваше мнение, когда станет выгодно покупать длинные ОФЗ.

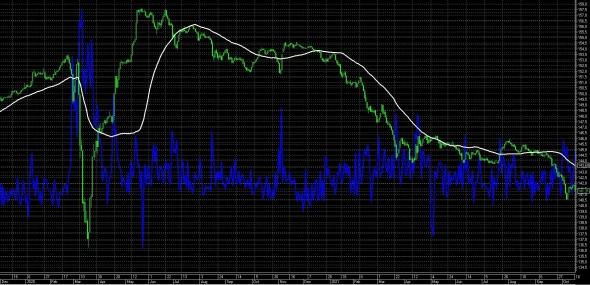

Пока RGBI (как и длинные ОФЗ) падают: чем больше упадут, тем больше будет потенциал роста, когда придёт время.

RGBI (индекс ОФЗ) по дневным:

С уважением,

Олег.

Включение TCS Group в список системно значимых банков было вопросом времени - Атон

- 12 октября 2021, 10:35

- |

Банк России включил Тинькофф банк в список системно значимых банков (СЗКО), принимая во внимание его стремительный рост, значительные активы и обширную клиентскую базу.

Включение TCS Group в СЗКО было вопросом времени. Этот статус предполагает более строгое регулирование со стороны ЦБ с точки зрения коэффициентов достаточности капитала и резервов. В то же самое время коэффициенты достаточности капитала TCS Group превышают требуемые пороговые значения. В частности, коэффициент Н1.0 составляет 12.2% против 11.5% у системно значимых банков по состоянию на конец 1П21. Нейтрально для динамики акций.Атон

Ужесточение нормативов может стать фактором сдерживания для банка Тинькофф - Русс-Инвест

- 11 октября 2021, 22:53

- |

Но напрямую такие преимущества не формируют условий наибольшего благоприятствования для продолжения опережающего роста или успешности деятельности в будущем. Тому были не очень удачные примеры в недавнем прошлом. Помимо признания заслуг банки получают большее внимание со стороны регулятора и к ним применяются более строгие критерии по отдельным нормативам.

К системно значимым банкам предъявляются повышенные регуляторные требования в части повышенных надбавок к капиталу за системную значимость. С этой точки зрения ужесточение нормативов может стать как раз фактором сдерживания, если ранее наблюдался опережающий рост по отдельным параметрам. Этим может объясняться относительно спокойная реакция рынка на включение АО «Тинькофф Банк» в список системно значимых.Беденков Дмитрий

ИК «РУСС-ИНВЕСТ»

Включение в число системно значимых кредитных организаций не стало сюрпризом ни для рынка, ни для банка Тинькофф - Атон

- 11 октября 2021, 21:30

- |

Для банка системная значимость будет означать усиление регулирования, более частые и детальные проверки, а также ужесточение требований по показателям достаточности капитала – надбавка в размере 1% и потенциальные новые инициативы регулятора в области оценки кредитных рисков и регулирования банковских экосистем. С другой стороны – к банку будет больше доверия со стороны ЦБ РФ.

Ранее представители банка заявляли о возможном включении «Тинькофф» в данный список, поэтому нельзя сказать, что для самого банка или инвесторов это стало неожиданностью, рынок отреагировал нейтрально.

К данному событию «Тинькофф» в целом подготовлен – коэффициент достаточности капитала по нормативу Н1.0 по данным на конец сентября составляет 12,2%, что выше требуемого регулятором значения 11,5%. Соответственно, банку не потребуется докапитализация или сокращение доходных активов для соответствия требованиям системности. Если говорить о будущем росте и развитии, то более жесткое регулирование в той или иной форме найдет свое отражение в сдерживании динамики роста кредитного портфеля и степени риска, но маловероятно, что будет значительным.Силантьева Анастасия

УК «Атон-менеджмент»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал