SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ФрС

ФРС Заява

- 30 июля 2014, 22:02

- |

- 22:01

США: Объем программы количественного смягчения (QE) ФРС, млрд долларов, 25

- 22:00

США: Решение ФРС по ставкам, 0.25% (прогноз 0.25%)

- комментировать

- Комментарии ( 3 )

К остановке торгов. Доллар лихорадит, а на Московской бирже паралич (до 17:50)

- 30 июля 2014, 17:45

- |

В предыдущий день рынок потряхивало от потока тревожных новостей. Мрачным фоном проходили сообщения о санкциях. Решения о расширении санкций принимают Канада и Япония. Европа планирует ограничить доступ российским госбанкам к финансовым рынкам ЕС. Европейским производителям запретят поставлять оборудование для российских нефтяников. Также вступит в силу эмбарго на импорт и экспорт оружия из ЕС в нашу страну, а так же на некоторые товары двойного назначения. Европа готова и далее работать над расширением санкций. Хочется верить, что в принимаемых Европой санкционных мерах больше не их собственного желания, но уступки США, которые являются застрельщиками «наказаний». От США тоже последовали новые решения об отключении от внешних кредитных рынков ВТБ, Рос сельхозбанка и Банка Москвы. Указанные банки дружно выступили с заявлениями о том, что санкции ЕС и США не повлияют на их работу. Да и Банк России, судя по его специальному заявлению, готов поддержать российские банки в связи с объявленными США и Евросоюзом санкциями.

( Читать дальше )

( Читать дальше )

Будет ли обвал после повышения учетной ставки?

- 30 июля 2014, 15:27

- |

Известное правило на Уолл-стрит гласит: «Не воюй с Федрезервом». Когда ФРС сокращает учетные ставки, покупайте акции, а когда ужесточает, то уйдите с дороги. Этот вопрос беспокоит в последнее время многих, с тех пор как ФРС стал говорить о возможном сокращении своей программы денежных вливаний и завершении политики нулевой учетной ставки.

Но автоматическая реакция на упрощенное общее правило может быть неверной. Если посмотреть на реальные данные, что происходит с акциями, когда ставка растет, то мы обнаружим совершенно иные результаты, чем те, которые может подсказать эвристика. Прежде, чем я перейду к конкретным цифрам, давайте взглянем на положительные и отрицательные стороны повышения ставки.

Понятно, почему эта ситуация вызывает озабоченность. Часто более высокие процентные ставки говорят о перегретой экономике, более высокой стоимости кредитов на покупку товаров и услуг, потенциальном сокращении прибылей при росте операционных расходов. Когда ФРС переходит в режим борьбы с инфляцией, слишком существенное ожесточение может привести к рецессии.

( Читать дальше )

Владимир Путин скажет, что надо затянуть пояса, и народ ответит: Есть затянуть пояса!

- 29 июля 2014, 17:44

- |

Сегодня рынок показывает повышательную динамику. Я рассматриваю это движение как коррекционный отскок. Информационная пружина санкций в последние дни слишком сильно сжалась. Можно было продумать, что Западные санкции это конец экономики и конец политической стабильности в России. Если бы президентские выборы были сегодня, то за Владимира Путина проголосовали 73% россиян. А 54% заявляют, что они не знают политиков способных конкурировать с Путиным и такой человек не появится в краткосрочной перспективе (год назад таких было 48%). Владимир Путин скажет, что надо затянуть пояса, и народ ответит: Есть затянуть пояса! Вот реальный эффект от санкций. А вот количество россиян симпатизирующих Западу сильно убавится и для Запада это большая проблема на ближайшие годы. По данным Der Spiegel из источника немецкой разведки некоторые российские олигархи обеспокоены санкциями Европейского союза и пытаются скорректировать политический курс Путина. Похоже, немецкие разведчики выдают желаемое за действительность.

( Читать дальше )

( Читать дальше )

Джанет Йелен

- 16 июля 2014, 19:00

- |

Иеллен, ФРС: FOMC стремится к нормализации, в конечном итоге, размера баланса ФРС

Иеллен, ФРС: Руководители ФРС обсужают нормализацию политики, предложат перспективу политики позже

Иеллен, ФРС: Требование от ФРС использовать формальные правила политики было бы серьезной ошибкой

Иеллен, ФРС: ФРС не представляла определённой временной перспективы по повышению процентных ставок

Иеллен, ФРС: ФРС при решении о ставках будет оценивать, насколько далеки они от достижения целей

Иеллен, ФРС: Повышение % на избыточные резервы вероятно будет ключевым инструментом при росте ставок

Иеллен, ФРС: Снижение доли экономически активных было немного больше, чем ожидалось из демокрафии

Иеллен, ФРС: ФРС в увеличивающейся степени фокусируется на финансовой стабильности

Иеллен, ФРС: Риск для финансовой стабильности на умеренном уровне, а не на очень высоком

Иеллен, ФРС: Рост использования левериджа не широко распространён

( Читать дальше )

Иеллен, ФРС: Руководители ФРС обсужают нормализацию политики, предложат перспективу политики позже

Иеллен, ФРС: Требование от ФРС использовать формальные правила политики было бы серьезной ошибкой

Иеллен, ФРС: ФРС не представляла определённой временной перспективы по повышению процентных ставок

Иеллен, ФРС: ФРС при решении о ставках будет оценивать, насколько далеки они от достижения целей

Иеллен, ФРС: Повышение % на избыточные резервы вероятно будет ключевым инструментом при росте ставок

Иеллен, ФРС: Снижение доли экономически активных было немного больше, чем ожидалось из демокрафии

Иеллен, ФРС: ФРС в увеличивающейся степени фокусируется на финансовой стабильности

Иеллен, ФРС: Риск для финансовой стабильности на умеренном уровне, а не на очень высоком

Иеллен, ФРС: Рост использования левериджа не широко распространён

( Читать дальше )

Все выше, и выше, и выше стремим мы полет наших птиц

- 16 июля 2014, 09:31

- |

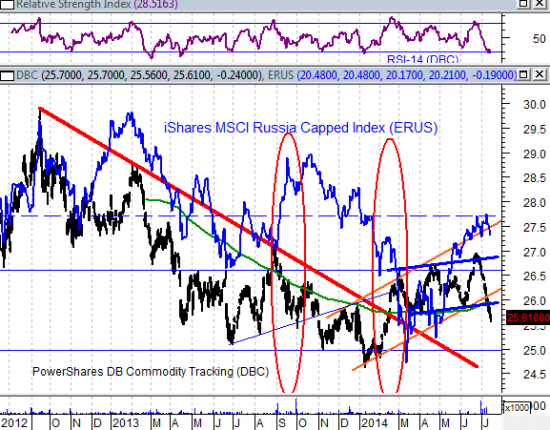

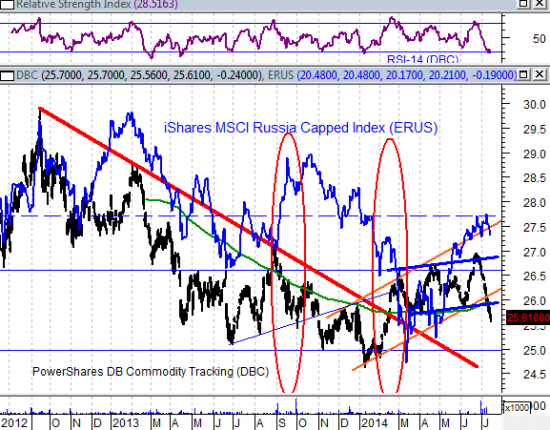

В последнее время наш фондовый рынок дергается как автомобильная роботизированная коробка DSG в пробке. Электронная начинка DSG пытается предсказать следующую передачу, которую потребуется включить, наши трейдеры также пытаются предсказать направление движения рынка после окончания дивидендного периода. С 23 июня происходит цикл снижения цен на сырьевые товары. Чем ниже падают цены, тем меньше шансов, что рынку удастся избежать полноценной коррекции (до сих пор она проходила в боковом виде). За три недели сырьевой индекс PowerShares DB Commodity «усох» на 5%. Ради интереса совместим два графика: сырьевого индекса PowerShares DB Commodity и график индекса Russia Capped Index от MSCI. Мы видим, что бывают периоды, когда цены на сырье снижается, а отечественный фондовый рынок растет. К примеру, сентябрь прошлого года или февраль текущего, но эти периода длятся недолго.

В большинстве случаев среднесрочные понижательные и повышательные тренды на этих графиках совпадают. На прошлой неделе сырьевой индекс пробил вниз повышательный тренд, начало которому было положено в январе, а фондовый индекс MSCI Russia Capped не смог закрепиться выше июньских максимумов.

( Читать дальше )

В большинстве случаев среднесрочные понижательные и повышательные тренды на этих графиках совпадают. На прошлой неделе сырьевой индекс пробил вниз повышательный тренд, начало которому было положено в январе, а фондовый индекс MSCI Russia Capped не смог закрепиться выше июньских максимумов.

( Читать дальше )

Рынкам напомнили, что «мелкие» социальные сети оценены неадекватно

- 16 июля 2014, 09:29

- |

Во вторник банковский и нефтегазовый сектора и рынок в целом завершил день на минорной ноте. Индекс ММВБ за день снизился на 0,52%, а индекс РТС потерял 0,72%. В течение дня в лидерах роста были акции Мечела (+8,1%), предприятия которого договорились с ВТБ о пролонгации сроков погашения кредитов в общем объеме 15,8 млрд. рублей. (Хотя помним, что все больше людей считающих банкротство Мечела вариантом решения его долговых проблем, и в этом ключе вчера высказался министр финансов). За счет роста цен акций Мечела металлургический сектор оказался в плюсе. Динамику лучше рынка демонстрировали бумаги МРСК Центра (+4,4%), Аптечной сети 36,6 (+3,1%), Фармстандарта (+2,8%), ММК (+2,3%), НОВАТЭКа (+2%). Но впечатления от снижения цен перевешивали. Особенно выразительным было снижение цен привилегированных акций Сургутнефтегаза. Игроки вычитали из цен предвкушение (Т+2) от сегодняшнего закрытия реестра акционеров по выплате дивидендов у компаний Сургутнефтегаз, Татнефть, ФСК ЕЭС. Сегодня рынок с утра ждет проседание акций Газпрома, для которого закрытие реестра состоится 17 июля. Еще 17 июля закрывается реестр у АФК Система и КАМАЗа. К концу среды инвесторам нужно подумать о предстоящем 18 июля завершающем «страду» закрытии реестра АЛРОСы и Лензолото.

( Читать дальше )

( Читать дальше )

Премаркет. Летнее затишье и боковая динамика пока сохраняются.

- 16 июля 2014, 09:27

- |

Старт сезона отчётности в США не разочаровал инвесторов. Отчёты крупнейших финансовых американских организаций оказались лучше ожиданий и в очередной раз поддержали фондовые индексы в США. Если финансовый сектор в США был во вторник в лидерах роста, то остальные сектора не показали такого же оптимизма. Котировки нефти марки WTI опустились накануне ниже отметки 100$ за баррель, а котировки марки Brent снизились до отметки 105.5$ за баррель. Сегодня мы наблюдаем небольшое восстановление цен на нефть на фоне сильных данных по экономике Китая. За последние недели военная премия практически сошла на нет и нефть потеряла в цене уже 10$. Вчера вновь стало известно, что Израиль возобновил авиаудары в секторе Газа после согласования с египетской стороной договоренности о прекращении огня, и именно эта новость остановила снижение нефтяных котировок.

Несмотря на хорошие отчёты компаний, американские индексы всё же закрылись с небольшим снижением, а поводом к фиксации послужило выступление председателя ФРС США Йеллен. Она дала понять, что если восстановление на рынке труда продолжит опережать прогнозы, то ставки будут повышены раньше ожиданий. Вместе с фондовыми индексами на подобные слова отреагировали снижением и драгоценные металлы, которые ещё некоторое время могут оставаться под давлением. Индекс доллара также отреагировал и укрепился практически ко всем валютам. Ключевая валютная пара опустилась до отметки 1.355, но для более сильного падения евро пока поводов нет. Сегодня выступление главы ФРС продолжится в 18.00 Мск, однако вряд ли мы услышим что-то новое.

( Читать дальше )

Несмотря на хорошие отчёты компаний, американские индексы всё же закрылись с небольшим снижением, а поводом к фиксации послужило выступление председателя ФРС США Йеллен. Она дала понять, что если восстановление на рынке труда продолжит опережать прогнозы, то ставки будут повышены раньше ожиданий. Вместе с фондовыми индексами на подобные слова отреагировали снижением и драгоценные металлы, которые ещё некоторое время могут оставаться под давлением. Индекс доллара также отреагировал и укрепился практически ко всем валютам. Ключевая валютная пара опустилась до отметки 1.355, но для более сильного падения евро пока поводов нет. Сегодня выступление главы ФРС продолжится в 18.00 Мск, однако вряд ли мы услышим что-то новое.

( Читать дальше )

Айллен-онлайн

- 15 июля 2014, 18:17

- |

www.bloomberg.com/tv/

Правда она говорит очень вяло.

«Согласно прогнозу большинства членов комитета, первое повышение ставки произойдет в 2015 году»

Правда она говорит очень вяло.

«Согласно прогнозу большинства членов комитета, первое повышение ставки произойдет в 2015 году»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал