ФрС

Рынок США: почему рецессия неизбежна

- 06 марта 2023, 16:00

- |

Все основные классы активов в долларах США завершили 2022 год в минусе. В этом году мы также не ждемроста американского фондового рынка. Причина в неизбежной рецессии, которая в нашем базовом сценарии развернется в штатах уже в первом полугодии 2023 года.

Что такое рецессия

Напомним, что рецессия — это фаза экономического цикла, когда ВВП сокращается два квартала подряд. Исходя из этого определения, экономика США вступила в рецессию еще летом 2022-го. Но есть и другое определение, которое дает Национальное бюро экономических исследований (NBER). Согласно ему, рецессия — это существенное снижение деловой активности, которое длится на протяжении нескольких месяцев и связано со снижением реального ВВП и реальных доходов, ростом безработицы, замедлением промышленного производства и розничных продаж, снижением потребительских расходов.

Если опираться на это определение, то американская экономика еще не столкнулась с рецессией, потому что заметного роста безработицы не наблюдается, как и существенного снижения потребительских расходов.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

markets report 6/3/23

- 06 марта 2023, 08:46

- |

Всем понедельник! Выпуск 255

Вы кричали вы просили – индексы нехило подскочили! “) Доходность американских 10ти летних госбондов резко развернулась и нырнула под планку в 4% годовых, что очень понравилось участникам торгов, особенно на фоне роста индекса деловой активности в непроизводственных секторах экономики. Как сказал один парень на Уолл стрит теперь многие хотят остаться в самолете потому что посадка ожидается мягкой не смотрят на то, что ФРС продолжает бороться с инфляцией всем нравится как доходность трежерей пошла вниз. Индексы подросли от 1 до 2%, больше всех конечно порадовались чувствительные к процентной ставке мегакапы. Индекс SnP на дневном графике снова находится над 50ти и 200 дневной скользящей средней что вселяет надежду на рост не потому что это такой волшебный индикатор технического анализа, а потому что он самый простой и за ним смотрят вообще все. Поэтому если импульс сохранится и настроение у инвесторов резко не поменяется, у индекса есть шанс ралли продолжить и подрасти к следующему важному уровню в 4200, преодолев который будет подан еще более уверенный сигнал на худшее позади и лучшее впереди.

( Читать дальше )

Инфляция ударила по доходам ФРС США

- 05 марта 2023, 21:43

- |

ФРС США из бюджета выделили $1,9 млрд долларов в 2019 году на капитальный ремонт трёх соседних офисных зданий с видом на Национальную аллею в ультрасовременный кампус. За 2022 год стоимость капитального ремонта выросла до $2,5 млрд, что на 34% больше изначально выделенных средств. Бюджетные документы показывают, что стоимость всего проекта завышена из-за увеличения стоимости стали, цемента, дерева и других материалов.

🤭Понимаете всю иронию? Инфляция выросла в том месте, где с ней борются и убеждают весь мир, что она под контролем.

Правда, ФРС не финансируется правительством, а самостоятельно за счёт процентов, других финансовых операций и услуг. Инфляция, которую почувствовал американский Центробанк — очень личная!

🍒 А теперь перейдём к самому сладкому:

Инфляция в США привела к резкому взлёту ставок в 2022-2023 году, что ведёт ФРС к убытку. Да-да, вам не привиделось! К убытку! ФРС США — это независимая организация, которая финансирует сама себя и от их действий, зависят их прибыли и убытки. Вы всё ещё сомневаетесь в том, что ФРС не будет бороться с инфляцией? Вас не смущает то, что американскому Центробанку необходимо быстро её побороть, чтобы начать зарабатывать на разнице в ставках? Давайте Евген даст больше деталей:

( Читать дальше )

Когда ФРС начнёт понижать ключевую ставку?

- 05 марта 2023, 18:41

- |

А ситуация такова, что мы, возможно, находимся около точки начала значительной коррекции.

Прогноз от ФРС

- 05 марта 2023, 17:54

- |

Начало нового ралли или передышка перед более глубоким снижением рынков?

- 03 марта 2023, 16:33

- |

Для того чтобы к концу недели американские фондовые рынки показали рост, все, что понадобилось, так это небольшой намек на то, что ФРС может придерживаться своего курса умеренного ужесточения денежно-кредитной политики.

Сейчас главный вопрос звучит следующим образом: была ли недавняя череда устойчивых экономических данных временным всплеском или же признаком того, что для замедления роста цен могут потребоваться еще более высокие процентные ставки. Президент ФРБ Атланты Рафаэль Бостик считает, что «медленно и устойчиво — это подходящий курс для ФРС», поэтому он выступил за повышение ключевой ставки на 0.25 пунктов на следующем заседании — на это американские фондовые рынки отреагировали ростом. Это в купе с ослаблением индекса доллара дает надежду на дальнейший умеренный рост, однако всё (в том числе позиция Бостика) будет зависеть от данных по февральской инфляции, которые выйдут 14 марта.

Поднять настроение на рынках также помогли данные из Поднебесной, возродившие оптимизм в отношении того, что активное восстановление идет полным ходом.

( Читать дальше )

Глаза телеведущего, когда тот накупил на все плечи и вдруг выходят отличные новости

- 03 марта 2023, 12:02

- |

А ведь были времена, когда основным инструментом для спекуляций у нас был фьючерс на индекс РТС, и ходил этот фьючерс нога в ногу с американским индексом S&P500, поэтому мы пристально следили что происходит в США, какие там выходят данные и что скажут чиновники из ФРС....

В 2008-2009 даже HFT роботов делали таких, которые имели быстрый датафид с CME и фронтранили толпу на Срочке.

И вот такой есть у меня задокументированный отрывочек из прошлого… 22 января 2008 года. Я набрал лонгов по РТСу, ушел на эфир и прям в эфире вижу что ФРС снизила ставку. Это было абсолютно неожиданное событие, потому что ФРС снизила ставку в экстренном порядке, между своих регулярных заседаний.

Я там чуть не захлебнулся от радости...

Вот можете посмотреть как это было😁

Правило 20 и почему медвежий рынок продолжится

- 02 марта 2023, 18:33

- |

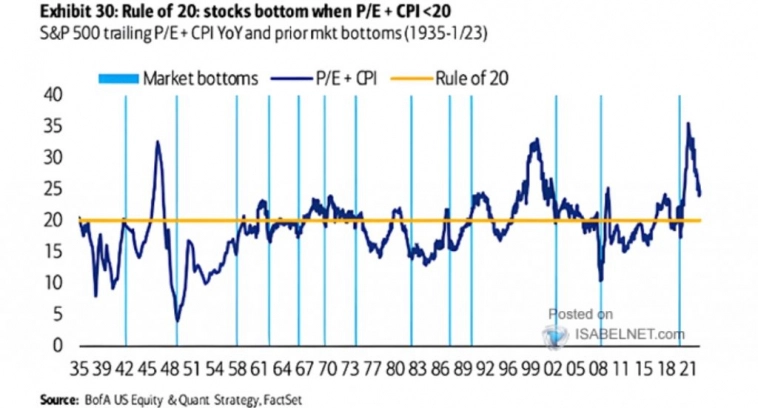

Статья перевод с сайта realinvestmentadvice.com . В ней рассматривается известный индикатор «правило 20». Знаменит он в первую очередь за довольно высокую точность в прогнозировании долгосрочных и среднесрочных тенденций на фондовым рынке. Недавно в телеграмме публиковалось текущее его состояние, можно оценить точность. Так же отмечены некоторые важные фундаментальные факторы, которые должны сыграть свою роль в скором времени.

Интересные графики и заметки в твиттер и телеграм.

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

_______________________________________________

“Правило 20” гласит, что “медвежий рынок”, возможно, просто в положении покоя, несмотря на многочисленные сообщения об обратном. В недавнем Investing.com статья, стратег Bank of America Савита Субраманьян предупредила клиентов, что акции по-прежнему дороги, несмотря на спад в этом году.

( Читать дальше )

markets report 2/3/23

- 02 марта 2023, 10:35

- |

Всем четверг! Выпуск 253

Американские индексы вяленько припадают потому что доходность казначейских трежерей вчера продолжила рост, но что самое неприятное она снова поднялась выше 4% годовых, что само по себе звонок тревожный. Коротая 2х летняя доходность вышла вообще на новую рекордную высота чуть не доставая до 5%. Долговой рынок дает тревожные сигналы о том что участники торгов закладывают дальнейшее удорожание денег, а это всегда давит на рынок акций. Учитывая то что фондовый рынок реагирует совсем незначительным снижением или нулевой торговлей как индекс DOW Jones, можно предположить что сжимается пружина, которая может разжаться в любую сторону. Но быки пока держат текущие уровни и явно еще настроены на продолжение ралли.

Представитель ФРС вчера заявил что обеспокоен тем что повышение процентной ставки пока не привело к желаемому снижению инфляции. Так же он добавил что было бы круто избежать рецессии в американской экономике, но главная цель по-прежнему победить инфляцию и пока все складывается так что ставку нужно будет взвинтить еще выше, чтоб ее достигнуть, а рецессия может быть адекватной ценой за это. Самый гигантский фонд BlackRock вчера заявил, что бычий рынок закончился и инфляция с нами надолго, поэтому будущие инвестиции нужно выбирать очень тщательно.

( Читать дальше )

Кашкари из ФРС: Я не уверен в мягкой посадке экономики США

- 02 марта 2023, 10:10

- |

Доходность 10-летних облигаций США достигла 4% на фоне слов Кашкари, такая высокая доходность наблюдается впервые с ноября 202

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал