ФрС

Рыночное затишье завершается: основные темы сегодня

- 17 августа 2022, 12:36

- |

Брифинг(кратко об основных темах на рынке сегодня):

🇪🇺Проблемы с независимостью Германии от российского газа

— Заявления президента федерального сетевого агенства, энергетического регулятора Германии Клауса Мюллера оказались довольно громкими и тревожными. По его словам, в случае прекращения поставок российского газа запасов хранилищ даже при их заполнении на 95%, а сейчас только 77%, хватит менее чем на 3 месяца. Заполнить хранилища до начала зимы могут и не успеть хотя сейчас двигаются с небольшим опережением графика, а если осень будет холодной, а зима ранней?

🇺🇸Отрезвление в США

— В США сегодня ожидают публикацию протоколов прошедшего заседания ФРС. В последние полгода протоколы, которые ещё называют «минутками», являлись точкой отрезвления рынка после опьяняющих и успокаивающих речей председателя Пауэлла на пресс-конференции после заседания. Минутки ФРС показывают что на самом деле происходит внутри регулятора, какие мнения и позиции и зачастую становились поводом для возобновления продаж рисковых активов.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Сегодня в программе

- 16 августа 2022, 12:49

- |

Фондовые рынки выросли, невзирая на вчерашние провальные экономические отчеты США и Китая.

Рост был обусловлен очередным ростом надежд на скорый голубиный разворот ФРС, а падение цен на нефть по причине переговоров по ядерному соглашению Ирана и страхов перед мировой рецессией способствовали надеждам на быстрое снижение инфляции.

Валютный рынок не поддержал оптимизм инвесторов фондового рынка, доллар вырос, что логично, ибо при рецессии в США экономика Еврозоны получит дополнительный удар в виде снижения экспорта на фоне роста цен на энергоносители.

Сегодня ожидается ещё один проходной день с отсутствием важных ФА-событий.

Следует обратить внимание на отчеты по сектору строительства США, ибо данный сектор вносит большой вклад в ВВП США.

Риторика членов ФРС может разочаровать инвесторов фондового рынка, но в августе политики всех мастей отправляются на отдых в связи с чем выступления членов ФРС могут быть очень редкими вплоть до симпозиума в Джексон-Хоул.

( Читать дальше )

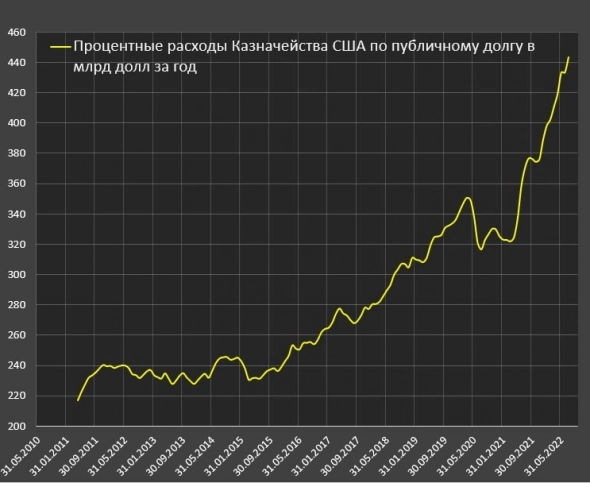

ФРС еще не начала повышать ставки, как стоимость обслуживания долга США резко дернулась вверх.

- 16 августа 2022, 11:12

- |

Здесь надо сразу учесть, что в структуре держателей трежерис свыше четверти занимает ФРС, которая возвращает полученные проценты обратно в Казначейство США, поэтому долг на балансе ФРС бесплатный, а реальные расходы по долгу составляют менее ¾ от объявленной суммы.

Тем не менее, процентные расходы в 2022 в 14 раз больше, чем расходы федерального правительства на науку, технологии и NASA. Также в 13-14 раз больше, чем расходы на сельское хозяйство, окружающую среду и зеленую повестку, более чем вдвое выше расходов на образование, тренинг и соцуслуги связанные с образованием. В 9 раз выше бюджета Госдепартамента США и 2/3 от бюджета Минобороны США.

( Читать дальше )

Рецессия или нет?

- 15 августа 2022, 17:54

- |

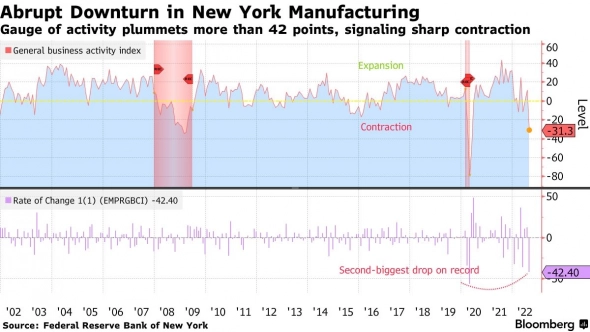

Показатель производственной активности штата Нью-Йорк упал на второе место в данных с 2001 года.

Такое падение уже более жёстко сигнализирует о том, что экономика США входит в рецессию. Получается так, что рынок труда всё-таки должен начать ухудшаться с августа в показателях, так как ранее я уже объяснял, что в прошлом высокий спрос на рабочую силу и её низкое предложение отражают рецессию с лагом. Правда, у рынка труда США большой запас прочности.

Согласно исследованиям бизнес циклов от SSGA, то у нас есть четыре фазы на рынках, которые идут по кругу:

▪️Рецессия

▪️Восстановление

▪️Рост

▪️Замедление

👉🏻 Фаза (или цикл) рецессии определяется:

• Падением спроса со стороны потребителей и предприятий — ✅

• Ростом безработицы — ❌

• Низким доверием потребителей — ✅

( Читать дальше )

Дейли из ФРС: Базовый сценарий — повышение ставки ФРС на 0.5% в сентябре

- 12 августа 2022, 10:39

- |

— базовый сценарий — повышение ставки ФРС на 0.5% в сентябре

— не против повышения на 0.75% в сентябре, если понадобится

— прогноз по уровню ставки ФРС к концу 2022г = 3.4%

— прогнозируется повышение ставки и в 2023г

Явных сигналов для выхода пары доллар-рубль из боковика не наблюдается - Промсвязьбанк

- 12 августа 2022, 10:24

- |

На внешних рынках доллар к корзине валют развитых рынков также «завис» в ожидании новых драйверов к развитию направленной динамики. Полагаем, что подобная ситуация может сохраниться вплоть до сентябрьского заседания ФРС.

По нашим оценкам, сегодня не наблюдается явных сигналов для выхода пары доллар-рубль из боковика. Считаем актуальным диапазон 59-61 руб. Стоит отметить, что окончание консолидации может прийтись на следующую неделю по мере активизации экспортеров перед налоговыми выплатами.Жильников Егор

«Промсвязьбанк»

Рынок forex. Что в среднесроке ждать от доллара

- 11 августа 2022, 18:23

- |

В последнем обновлении в конце июня говорилось о дальнейшем укреплении доллара, что в последующем и произошло. Достигли «исторического уровня», который прогнозировался ещё несколько лет назад: доллар стал дороже евро, пусть это и произошло на очень короткий период. Началась коррекция, ниже рассмотрим её наиболее вероятные варианты .

EUR/USD

- Вариант черным. В начале июня завершилась волна ((ii)). На данный момент вниз ( с отметки 1.077 ) прошёл только зигзаг, поэтому пока этот сценарий не подтвержден.

- Красным. Все остальные варианты предполагают, что этот зигзаг так и останется зигзагом, следовательно, идёт какая-то коррекция, вопрос только какой степени. Данный подсчет предполагает продолжение волны ((ii)) в виде плоской коррекции.

- Синим. Треугольник в волне (iv) .

USD/JPY

Завершили волну (1), сейчас идёт её коррекция.

( Читать дальше )

Рынки восторженно радуются снижению темпов роста инфляции в США

- 11 августа 2022, 18:22

- |

Рынки восторженно радуются снижению темпов роста инфляции в США, которое произошло за счет падения цен на энергоносители — они падали практически весь июль.

Также в июле значительно остыли цены на сырье, однако несмотря на сокращение темпов роста базового показателя, ситуация далека от разрешения. Скорее это временная передышка перед развитием основных событий.

S&P500 превысил 4200 пунктов и пока продолжает рост, вышедшие вчера и сегодня данные зафиксировали замедление инфляции. Это интерпретируется участниками рынка, как сигнал о том, что ФРС быстрее, чем предполагалось завершит цикл повышения ставок, вернувшись к мягкой политике. После выхода таких данных вероятность повышения ставки ФРС в сентябре на 75 б.п существенно снизилась.

Удалось снизить цены на энергоносители, и многие американцы этому очень благодарны, но эта передышка не будет длиться долго, праздновать нечего. Цены на продукты питания продолжают выходить из под контроля. Продовольственный индекс прибавил 10.9% год к году, что стало самым большим 12-месячным ростом с 1979 года. Цены на некоторые продукты росли ошеломляющими темпами, например цены на яйца в штатах выросли на 47% за последний год.

( Читать дальше )

Сегодня в программе

- 11 августа 2022, 14:40

- |

Снижение общей инфляции цен потребителей США с неизменным ростом базовой инфляции привело к росту аппетита к риску на фоне падения доллара.

Участники рынки утвердились в своих ожиданиях по достижению пика инфляции в июне, что, как следствие, снизило страхи по возможности повышения ставки ФРС в сентябре на 0,75%.

Инвесторы предпочли проигнорировать предупреждения членов ФРС о продолжении повышения ставок в следующем году, хотя Кашкари, один из самых голубиных членов ФРС ранее, заявил, что нет никаких предпосылок к снижению ставок ФРС в следующем году и даже при рецессии ФРС будет продолжать цикл ужесточения политики для возвращения инфляции к цели на 2,0%гг.

Подобные расхождения между ФРС и ожиданиями рынка угрожают спровоцировать ещё одну волну бегства от риска на фоне роста доллара, но до конца августа текущие тенденции продолжатся без обострения геополитики, ибо в августе рынки предпочитают двигаться согласно своему пониманию ситуации до возвращения с отпусков крупных инвесторов.

( Читать дальше )

Золото "между молотом и наковальней"

- 11 августа 2022, 13:23

- |

О противоречивости фундаментальных условий на рынке золота и как они отражаются в котировках.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал