Фондовый рынок

🏗️Самолет. Застройщик номер один?

- 06 мая 2024, 11:27

- |

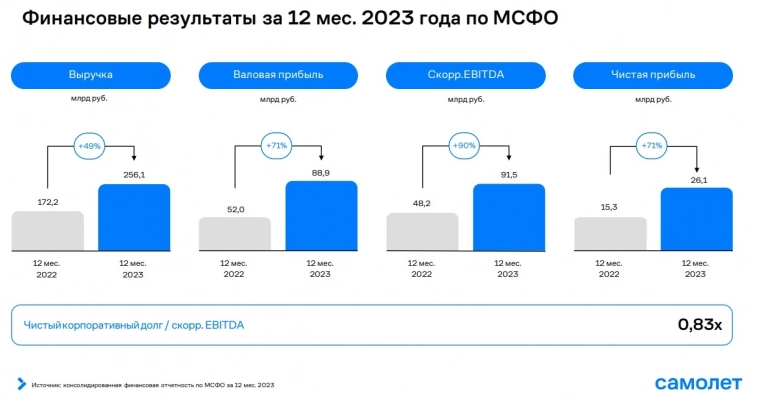

◽Выручка: 256,1 млрд руб. (+49,0%)

Москва и Московская область: 229,9 млрд руб. (+48,7%)

Санкт-Петербург и регионы: 26,2 млрд руб. (+48,0%)

◽Чистая прибыль: 26,1 млрд руб. (+70,6%)

◽Скорр. EBITDA: 91,5 млрд руб. (+89,8%)

◽Рентабельность по EBITDA: 28,2% (рентабельность по EBITDA 2022 г.: 23,7%)

◽Чистый корпоративный долг/ скорр. EBITDA: 0,83х (чистый корпоративный долг/ скорр. EBITDA 2022 г.: 1,61х)

Операционные показатели за 1 квартал 2024 года:

◽Продажи первичной недвижимости: 348,8 тыс. м кв. (+44,1%)

◽Продажи первичной недвижимости: 75,2 млрд руб. (+75,3%)

◽Количество заключенных контрактов: 10,1 тыс.шт. (+42,3%)

◽Доля контрактов с ипотечным финансированием: 70% (-17 п.п.)

◽Средняя цена за кв. метр: 215,6 тыс.руб./м кв. (+25%)

📈Продажи первичной недвижимости в 1 квартале 2024 г. составили 75,2 млрд руб. (+75,3%). Данная динамика произошла благодаря увеличению масштаба бизнеса и росту средней цены реализации. Около 50% продаж приходится на семейную ипотеку.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Совкомбанк неприятно удивил

- 06 мая 2024, 09:21

- |

🏛 Совкомбанк представил на днях финансовые результаты по РСБУ за 1 кв. 2024 года, и эти результаты, надо сказать, уж точно не добавили настроения акционерам в эти праздничные дни.

📈 Чистый процентный доход увеличился по итогам первых трёх месяцев текущего года всего лишь на +1,1% (г/г) до 30,6 млрд руб. Скромный прирост вызван удорожанием фондирования, на фоне высокой ключевой ставки, и этот риск уже давно напрашивался, учитывая затянувшуюся жёсткую политику российского ЦБ. А в связи с тем, что регулятор пока не планирует снижать ключевую ставку, и, вероятно, цикл смягчения денежно-кредитной политики начнётся только на июльском заседании, итоги 2 кв. 2024 года для Совкомбанка, скорее всего, тоже окажутся слабыми.

📈 Радует, что чистый комиссионный доход увеличился куда более заметно — сразу на +15,8% (г/г) до 11,7 млрд руб., на фоне роста выдачи банковских гарантий и транзакционной активности клиентов.

📉 А вот прочие операционные доходы в отчётном периоде сократились более чем в 2 раза до 4 млрд руб.

( Читать дальше )

Рост оборота на фондовом рынке

- 05 мая 2024, 13:52

- |

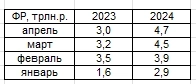

Объём торгов на фондовом рынке (ФР) растёт.

Цифры с сайта Мосбиржи,

в трлн руб.

ПОЗИТИВ!www.moex.com/s868Вероятно, приток денег на фондовый рынок (ФР).

С уважением,

Олег

Селигдар: 2+2=4

- 03 мая 2024, 18:51

- |

Но несмотря на это акционерам Селигдара рекомендую раньше времени не обольщаться, т.к. из-за отрицательной переоценки валютных обязательств компания завершила 2023 год с убытком в размере 11,5 млрд руб., по сравнению с прибылью в 4,1 млрд руб. годом ранее. Этот убыток оказался рекордным в истории компании, а значит дивидендная интрига теперь будет витать в воздухе вплоть до проведения ГОСА, которое запланировано на 4 июня 2024 года. Будем внимательно следить, какое решение в итоге будет принято по дивидендам в этот день.

👉 А вот на долгосрочном горизонте всё-таки хочется верить в светлое будущее компании, и причины надеяться на это имеются. В частности, в 2024 году завершается 1-й этап долгосрочной Стратегии развития компании, который предполагает выход на производство золота в объёме 9 тонн (+8,7% г/г) и олова в концентрате в объёме 5000 тонн (+66,5% г/г).

( Читать дальше )

Инвестиции от желания до реализации

- 03 мая 2024, 16:33

- |

Любой вход в определенную сферу начинается с желания и заканчивается реализацией с определенным успехом. Большинство желаний остаются лишь ими, в одном случае это не несёт последствий в будущем, в другом катастрофично. С технологическим прогрессом выполнение определенных процессов становится легче и от этого наступает стремительный рост в определенных отраслях. Инвестиции в ценные бумаги как раз та отрасль, в которой за двадцать лет прошли большие изменения. Двадцать лет назад покупали акции через телефонный звонок, десять лет назад покупка акций производилась с помощью приложений на ПК, сейчас купить/продать можно с помощью мобильного телефона в любой точке планеты, при этом сократились издержки. Выполнение процесса стало значительно легче при этом большая часть людей так и остается на уровне желаний в сфере, которая позволяет владеть ценным активом — средством производства.

Данный материал не является полным практическим руководством для инвестора, который собирается прийти на фондовый рынок.

( Читать дальше )

Globaltrans: под давлением негативной статистики со стороны РЖД

- 03 мая 2024, 13:59

- |

📉 Погрузка по итогам апреля в очередной раз снизилась на -3,6% (г/г) до 101,7 млн тонн. Основными причинами этого стали введённые российским правительством ограничения на экспорт нефтепродуктов, а также низкий спрос на уголь. Важно отметить, что это ужеседьмой месяц подряд, когда фиксируется снижение объёмов погрузки. И это печально.

📉 Грузооборот также сократился на -4,9% (г/г) до 211 млрд тарифных тонно-км., что стало четвёртым месяцем кряду, когда данный показатель демонстрирует отрицательную динамику. Как мы с вами помним, для железнодорожных операторовгрузооборот играет более значимую роль, нежели погрузка, поскольку именно от него напрямую зависит выручка ж.д. перевозчиков.

Для оптимизации процесса грузоперевозок руководство РЖД предлагает увеличить количество вагонов в составе поезда до 140 единиц. В настоящее время грузовой вагон проводит в движении всего 20% времени, тогда как оставшиеся 80% он простаивает в ожидании своей очереди на погрузку или разгрузку. Предполагается, что увеличение длины состава позволит ускорить перемещение вагонопотоков и тем самым сократить эксплуатационные расходы.

( Читать дальше )

Акции Pandora выросли в два раза менее чем за год. Что теперь? (анализ волн Эллиотта)

- 03 мая 2024, 10:39

- |

( Читать дальше )

🏥Мать и дитя. Рост сети мед.центров.

- 03 мая 2024, 10:01

- |

◽московских госпиталей: 3,9 млрд руб. (+25,0%)

◽региональных госпиталей: 2,0 млрд руб. (+21,3%)

◽клиник в Москве и Московской области: 0,7 млрд руб. (+10,0%)

◽клиник в регионах: 1,1 млрд руб. (+29,2%)

Выручка CAGR 12-23 гг.: +19%

Чистая денежная позиция: 10,9 млрд руб.

Капитальные затраты: 0,5 млрд руб. (+3,4х)

🧾Средний чек, тыс.руб. (слева – госпитали в Москве, справа – госпитали в регионах):

🔹Посещения: 5,9 | 2,5

🔹Койко-дни: 102,1 | 40,3

🔹ЭКО: 303,1 | 317,5

🔹Роды: 550,3 | 219,9

⚖️Из указанных выше цифр наглядно видна разница между ценами на услуги в Москве и регионах.

📈Госпитали и клиники в Москве и Московской области принесли выручку 4,6 млрд руб. (+22,4%), а в регионах – 3,3 млрд руб. (+23,9%).

👶Количество принятых родов выросло на 18,1% при росте среднего чека на 20,6% до 550,3 тыс. руб. в Москве и росте на 14,3% до 219,9 тыс. руб. в регионах.

🤰Средний чек в Москве и Московской области растет быстрее среднего чека в регионах по всем показателям, кроме ЭКО в госпиталях (в Москве: -2,4%, в регионах: +10,8%) и посещения в клиниках (в Москве и Московской области: +5,9%, в регионах: +23,2%).

( Читать дальше )

Европейский эквивалент «индекса страха» VIX: Почему «тихий» означает «опасный» (перевод с elliottwave com)

- 02 мая 2024, 10:19

- |

Всего пару месяцев назад инвесторы фондовых рынков США и Европы демонстрировали почти полное отсутствие беспокойства по поводу риска. Однако, по иронии судьбы, именно в это время инвесторам следует быть наиболее осторожными. На этом графике показано, когда наиболее вероятны скачки волатильности.

На первый взгляд, необычайно низкая волатильность на финансовых рынках не может не радовать инвесторов. Никаких мучительных торговых дней, никаких бессонных ночей и т.д. Действительно, 25 марта заголовок Wall Street Journal вопрошал: «Почему фондовый рынок так спокоен в последнее время?». На тот момент показатели волатильности рынка упали до уровней, не наблюдавшихся с 2018 года. А всего за несколько дней до этого заголовка индекс Dow достиг рекордного максимума. Однако, по иронии судьбы, как только одно из крупных финансовых изданий прокомментировало отсутствие волатильности, волатильность тут же начала расти.

На первый взгляд, необычайно низкая волатильность на финансовых рынках не может не радовать инвесторов. Никаких мучительных торговых дней, никаких бессонных ночей и т.д. Действительно, 25 марта заголовок Wall Street Journal вопрошал: «Почему фондовый рынок так спокоен в последнее время?». На тот момент показатели волатильности рынка упали до уровней, не наблюдавшихся с 2018 года. А всего за несколько дней до этого заголовка индекс Dow достиг рекордного максимума. Однако, по иронии судьбы, как только одно из крупных финансовых изданий прокомментировало отсутствие волатильности, волатильность тут же начала расти.( Читать дальше )

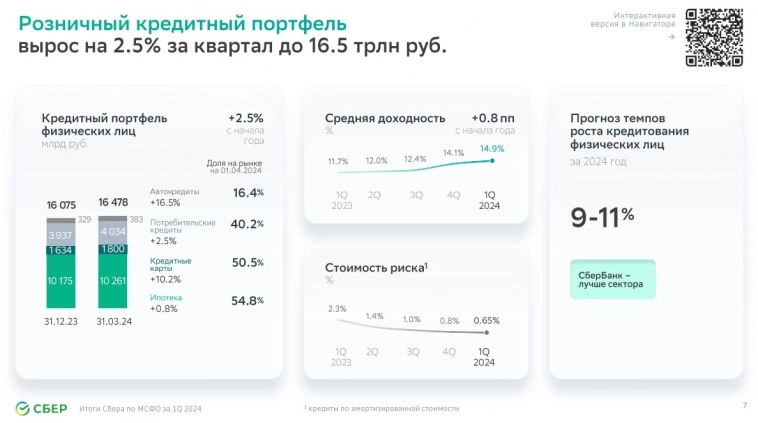

🏦Сбербанк. Ипотечное кредитование растет?

- 02 мая 2024, 09:56

- |

◽Процентные расходы: 880,2 млрд руб. (х 2,5)

◽Комиссионные доходы: 256,6 млрд руб. (+13,0%)

◽Комиссионные расходы: 72,5 млрд руб. (+29,5%)

◽Чистая прибыль: 397,4 млрд руб. (+11,3%)

◽Денежные средства и их эквиваленты: 2 167,7 млрд руб. (-9,2%)

🔹ROE: 24,2% (1 квартал 2023 г.: 25,0%)

🔹Чистая процентная маржа: 5,88% (1 квартал 2023 г.: 5,78%)

📉Коммерческое кредитование с начала года уменьшилось на 1,0% (до 14,1 трлн руб.).

📈Рост ипотечного кредитования с начала года составил 0,8% (до 10,2 трлн руб.), что связано с высоким уровнем ставок и изменением условий по программам господдержки.

🧳Средства клиентов растут быстрее, чем кредитный портфель. Размер кредитного портфеля увеличился на 1,1% с начала года (до 39,8 трлн руб.), в то время как средства клиентов увеличились на 5,1% (до 38,6 трлн руб.). Портфель юр.лиц увеличился на 0,2%, а портфель физ.лиц – на 2,5% (из-за роста потребительского кредитования и кредитных карт). Средства физ.лиц увеличились на 2,4%, а средства корпоративных клиентов — на 9,6%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал