Фондовый рынок США

Фондовый рынок США. Акции Bank of America (BAC) - 01.04.2019

- 01 апреля 2019, 12:53

- |

- комментировать

- 184

- Комментарии ( 0 )

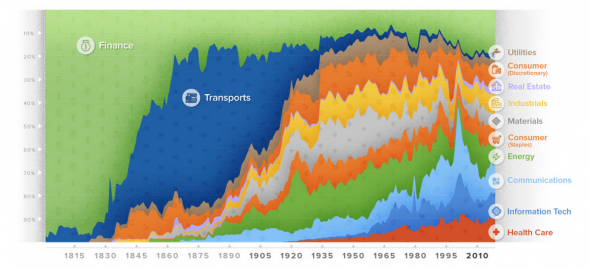

Визуализация 200-летия секторов фондового рынка США

- 27 января 2019, 13:10

- |

Если бы вы могли вернуться в 19-й век, было бы очень трудно убедить кого-либо, что железнодорожные инвестиции не являются будущим фондового рынка.

Правительства предлагали субсидии и земельные гранты, чтобы стимулировать быстрый рост промышленности — и в период 1868-1873 годов, сразу после гражданской войны в США, было проложено 33 000 миль новой железнодорожной колеи.

Предприниматели и финансисты начали делать ставки на амбициозные предприятия, такие как Северная Тихоокеанская железная дорога Northern Pacific Railway, и, поскольку бушевал транспортный бум, более 60% общей капитализации фондового рынка США приходилось на акции, связанные с железной дорогой.

20/20 Оглядываясь назад

Сегодня мы знаем, что железнодорожный бум не оправдал ожиданий спекулянтов.

Оценки всех этих железнодорожных компаний кажутся довольно абсурдными, особенно если посмотреть недельный график по истории фондового рынка США. Он извлекает цифры из глобальных финансовых данных, чтобы сопоставить относительный вес сектора за 200 лет.

( Читать дальше )

S&P500 в новом году

- 17 января 2019, 17:52

- |

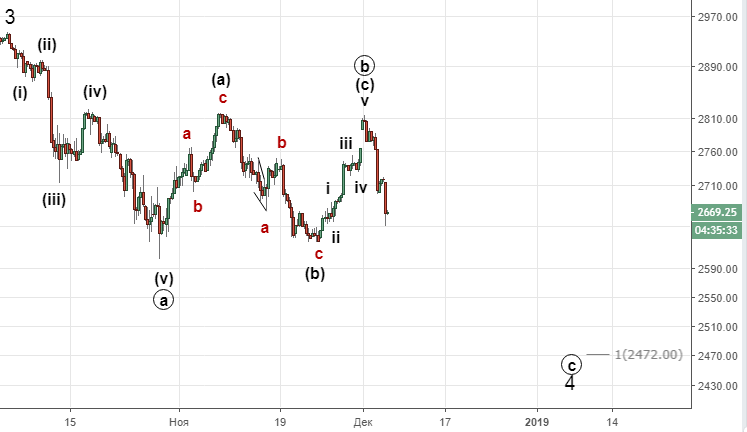

Ситуация по индексу последние два месяца развивалась достаточно динамично. Уже 06.12 в закрытом разделе начался пересмотр сценария треугольника (см. прошлое обновление) .

Развитие ситуации по индексу заставляет принять к рассмотрению сценарий продолжения снижения, а движение от 2945 за импульс в волне а (кружок). По такому варианту ближайшая цель 2742. Сентимент, который отошёл от своих крайних значений, но всё же остаётся медвежьим, делает сценарий коррекции в волне 4 более вероятным развитием, чем глобальный разворот. В ближайшее время понаблюдаем за отскоком. (ссылка).

В последствии, достигнув отметки 2318 индекс начал рост, который продолжается и в настоящий момент. После преодоления отметки 2583, сценарий коррекции в волне 4 и новый исторический максимум становится основным в этом году. Более подробно среднесрочные и долгосрочные сценарии рассмотрим в следующем обновлении (в

( Читать дальше )

Что будет с S&P500? Макроэкономический обзор.

- 16 декабря 2018, 13:16

- |

В видео мы «пройдемся» с Вами по экономическим реалиям США.

Проанализируем денежный рынок в штатах.

Проанализируем ожидания участников рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал