Фондовый Рынок

Финансовые итоги Августа. Мой пассивный доход за месяц и куда было вложено 84528 рублей

- 13 сентября 2025, 09:15

- |

Лето закончилось, месяц сентябрь, а значит пора подводить инвестиционные итоги месяца за август! Посчитаем, какой пассивный денежный поток пришел от фондового рынка, какие активы были куплены, какую доходность показывает портфель. Не забудем вспомнить и криптовалюту (думаю может быть делать отдельный пост на ее счет, но это в раздумьях), доходности, покупки. Ц. Несмотря на непонятную ситуацию на рынках, по-прежнему покупаю активы.

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал, более 1000 человек сделали это! Там я каждый месяц рассказываю какие активы я купил/продал, разбор акций, облигаций, подпишись и будь с нами!

( Читать дальше )

- комментировать

- 393

- Комментарии ( 2 )

Мой дивидендный портфель (105 месяцев инвестирования)

- 12 сентября 2025, 10:33

- |

Мой инвестиционный дивидендный портфель по состоянию на 10.09.2025.

Лукойл 7,76% ср. 5536р

Татнефть-п 6,73% ср. 516р

Сбербанк-п 5,80% ср. 218р

Сбербанк 5,75% ср. 222р

Роснефть 5,50% ср. 437р

Газпром 4,66% ср. 198р

Газпром нефть 4,63% ср. 445р

Новатэк 4,14% ср. 1147р

Норникель 4,09% ср. 151р

Сургутнефтегаз-п 4,00% ср. 38р

ФосАгро 3,80% ср. 5812р

Северсталь 3,38% ср. 1117р

Транснефть-п 3,26% ср. 1266р

Россети ЛенЭн-п 2,86% ср. 127р

МТС 2,80% ср. 271р

Россети ЦП 2,57% ср. 0,27р

Яндекс 2,48% ср. 3774р

ММК 2,05% ср. 42,1р

НЛМК 2,04% ср. 165,4р

Башнефть-п 1,99% ср. 1263р

Ростелеком-п 1,96% ср. 62,9р

Мосбиржа 1,83% ср. 104,05р

Алроса 1,81% ср. 67,3р

Банк СПБ 1,80% ср. 364р

Т-технологии 1,72% ср. 2616р

Россети Волга 1,51% ср. 0,091р

Аэрофлот 1,24% ср. 70,5р

Распадская 1,03% ср. 183р

ВТБ 0,71% ср. 162р

Россети 0,71% ср. 0,14р

Мечел-п 0,62% ср. 132р

( Читать дальше )

М.Видео-Эльдорадо отчет за I полугодие 2025 по МСФО. Есть ли риск держателям облигаций?

- 12 сентября 2025, 08:08

- |

Сегодня я разберу последний отчет М.Видео-Эльдорадо по МСФО, компания давно перестала интересовать акционеров стоимостью своих акций или выплатами дивидендов, думаю многих интересуют высокодоходные облигации компании (у меня у самого было 2 выпуска, которые подошли к концу). Поэтому очень важно понимать, что происходит внутри компании, ее финансовые показатели и долговую нагрузку, давайте разберемся.

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал, более 1000 человек сделали это! Там я каждый месяц рассказываю какие активы я купил/продал, разбор акций, облигаций, подпишись и будь с нами!

М.Видео — крупнейшая в России сеть по продаже бытовой техники и электроники, объединяет розничные бренды М.Видео и Эльдорадо. Компания является одним из пионеров онлайн-ритейла в России: первый интернет-магазин М.Видео был открыт в 2001 году, а с 2014 года компания начала внедрение омниканальной бизнес-модели.

📊Основные показатели компании за 1 полугодие 2025 года по МСФО( Читать дальше )

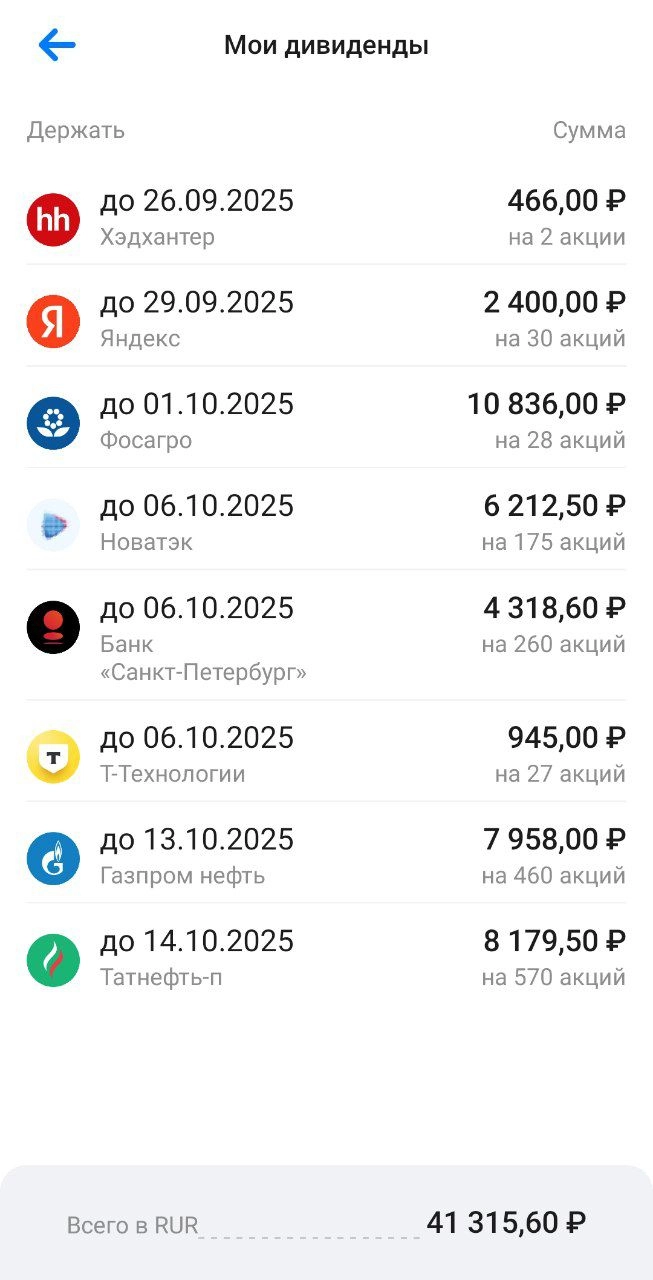

Мои предстоящие дивиденды

- 11 сентября 2025, 17:58

- |

Решил полюбопытствовать, на что могу рассчитывать по дивидендам в ближайшем будущем. Для этого заглянул в приложении «Мои инвестиции», в раздел «Мои дивиденды».

На данный момент, исходя из объявленных компаниями рекомендаций, и моего портфеля, вырисовывается +41315 рублей. Это конечно не много, но с учетом уже полученных дивидендов (314410 + 8560 рублей) может составить вполне внушительную сумму.

Однако, это всё ещё недостаточно, чтобы обогнать результат прошлого года, когда я получил аж 431 тысячу рублей дивидендов. И это при том, что в этом году, я уже закинул ещё 300000 рублей ежемесячными пополнениями, и почти все полученные в этом же году дивиденды уже были реинвестированы снова, преимущественно, в дивидендные бумаги.

Такая вот метаморфоза.

09.09.2025 Станислав Райт — Русский Инвестор

Предстоящие дивиденды (объявленные)

- 11 сентября 2025, 12:00

- |

Большой дивидендный сезон 2025 позади, последняя выплата дивидендов от Ростелеком поступила мне на счёт на прошлой неделе. Но впереди, в этом году, нас ожидает ещё много много-много дивидендов. Пусть и не рекордных, но всё же весьма приятных.

Вот кто из компаний уже рекомендовал дивиденды на данный момент:

ВсеИнструменты — 1р 1,24% до 11.09

КуйбышевАзот — 4р 0,82% до 22.09

КуйбышевАзот-п — 4р 0,80% до 22.09

Хэдхантер — 233р 6,42% до 25.09

Яндекс — 80р 1,84% до 26.09

ММЦБ — 5р 3,99% до 26.09

Фосагро — 387р 5,56% до 30.09

Т-Технологии — 35р 1,04% до 03.10

Озон Фарм — 0,25р 0,44% до 03.10

Новатэк — 35,5р 2,86% до 03.10

Займер — 4,73р 3,21% до 03.10

Банк СПБ — 16,61р 4,52% до 03.10

Банк СПБ-п — 0,22р 0,35% до 03.10

АКБ Авангард — 24,79р 3,28% до 06.10

НКХП — 6,54р 1,13% до 09.10

Полюс Золото — 70,85р 3,14% до 10.10

Газпром нефть — 17,3р 3,24% до 10.10

Татнефть — 14,35р 2,17% до 13.10

Татнефть-п — 14,35р 2,30% до 13.10

( Читать дальше )

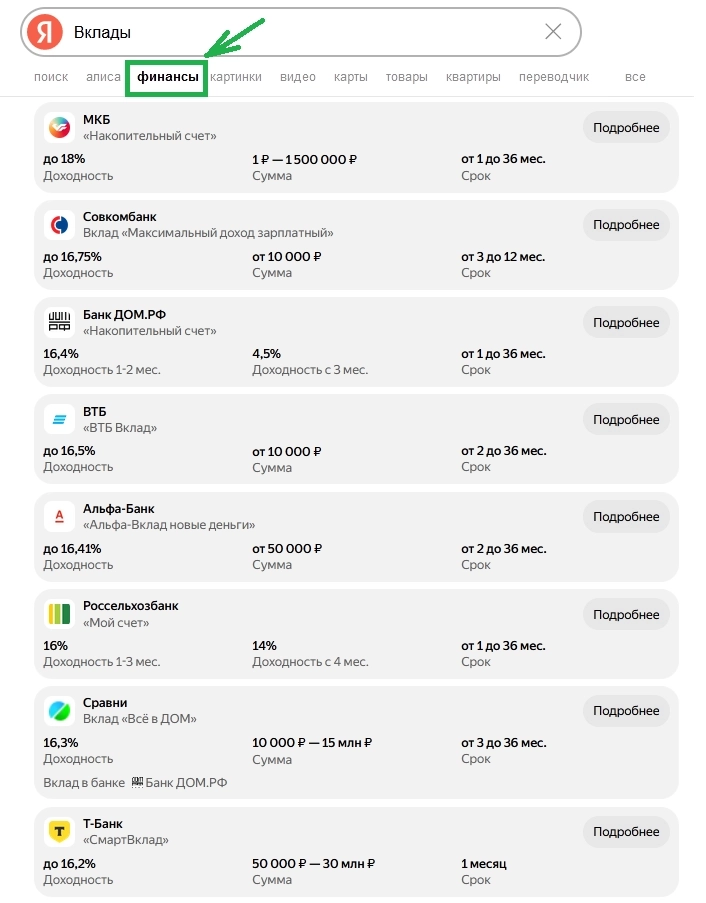

Депозиты на закате: пора ли менять стратегию сбережений?

- 11 сентября 2025, 07:24

- |

⚖️ Не знаю, как вы, а я всегда сравниваю актуальные предложения по банковским вкладам в теме финансов Яндекса. Как по мне, так это быстро, удобно и весьма наглядно (картинка к этому посту взята, кстати говоря, именно оттуда). Ежедневно компания собирает и публикует данные по вкладам сроком от одного месяца до трёх лет, на основании сведений, собранных со всех крупнейших российских банков:

Спешу обратить внимание, что в расчёты включаются стандартные условия, доступные обычным клиентам, без специальных предложений и льготных категорий. Если вы являетесь премиум-клиентом в своём банке, то можете рассчитывать на ещё более выгодные условия, но я решил собрать материал в сегодняшнем посте для широких масс.

( Читать дальше )

Кто у нас тут самый богатый ?)

- 10 сентября 2025, 22:06

- |

Основатель и бывший CEO Oracle Ларри Эллисон стал самым богатым человеком в мире, сместив Маска на второе место.

Состояние Эллисона выросло на $101 млрд. по причине резкого роста акций Oracle.

👉Рост акций связан с оптимистичным прогнозом компании по бизнесу облачной инфраструктуры и сделкам, связанным с искусственным интеллектом. Oracle сообщила о повышенном спросе на инфраструктуру дата-центров и заключила несколько многомиллиардных контрактов, в том числе с лидерами в области искусственного интеллекта, такими как OpenAI, xAI, Meta.

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBiАкции Texas Roadhouse упали, но не вышли из игры (анализ волн Эллиотта)

- 10 сентября 2025, 16:17

- |

На графике видно, что текущий спад соответствует положению волны (4) волны III, последовавшей за последовательностью первой и второй волн, что привело к значительному и быстрому подъёму волны (3). Обвал, вызванный COVID-19, стал кульминацией волны II, которая продолжалась с сентября 2018 года.

На графике видно, что текущий спад соответствует положению волны (4) волны III, последовавшей за последовательностью первой и второй волн, что привело к значительному и быстрому подъёму волны (3). Обвал, вызванный COVID-19, стал кульминацией волны II, которая продолжалась с сентября 2018 года.( Читать дальше )

ТОП-10 дивидендных акций от аналитиков БКС инвестиций!

- 10 сентября 2025, 15:51

- |

Российский фондовый рынок славится одним феноменом и нет это не то что вы подумали, не постоянными падениями и минимальным ростом, нет, он славится хорошими дивидендными выплатами. Таких доходностей, как здесь мало где встретишь! Нашел интересную дивидендную подборку на ближайшие 12 месяцев от аналитиков БКС инвестиций. Буду указывать предполагаемую див доходность, взгляд от аналитиков БКС (скажем так упрощенный рейтинг) и какое-то свое мнение и так начнем!

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал, более 1000 человек сделали это! Там я каждый месяц рассказываю какие активы я купил/продал, разбор акций, облигаций, подпишись и будь с нами!

ВТБ•Предполагаемая дивидендная доходность: 30%

•Взгляд Нейтральный

•Слишком много должно сойтись на небе, чтобы ВТБ выплатила такие дивиденды. Но указ президента подписан, дивиденды будут, но вопрос какие. Я думаю надо посмотреть по какой цене пройдет допка и понаблюдать за отчетами, торопиться здесь не нужно. У меня есть акции ВТБ, покупал в начале июня под дивы.

( Читать дальше )

HENDERSON: повесть о том, как потерять прибыль при растущих продажах

- 10 сентября 2025, 08:37

- |

🧮 Бренд мужской одежды HENDERSON представил на днях свои финансовые результаты по МСФО за первую половину 2025 года. Давайте подробно рассмотрим ключевые показатели и поймём, какие тенденции формируют вектор развития компании.

📈 Выручка компании с января по июнь увеличилась на +17,1% (г/г) до 10,8 млрд руб. На первый взгляд, результат выглядит довольно убедительно, ведь эмитент продолжает расти значительно быстрее инфляции. Однако, как это часто бывает, дьявол кроется в деталях.

Прежде всего, вызывает обеспокоенность динамика сопоставимых продаж(LfL) в розничных салонах. В отчётном периоде этот показатель вырос всего на +4,1%, и это очень слабый результат, особенно на фоне двузначного роста доходов населения. Очевидно, что в этой ситуации списывать всё на слабый потребительский спрос неуместно, поскольку продажи одежды на тех же маркетплейсах растут как на дрожжах, и скорее всего проблема здесь фундаментальная, а не разовая.

Ещё один тревожный сигнал — постоянные корректировки прогнозов. Изначально компания ориентировала рынок на среднегодовой рост выручки не менее +30%, впоследствии прогноз был снижен до 25%, а затем — до уровня не менее 20%. Однако даже при пониженных ожиданиях текущие результаты не дотягивают до поставленных целей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал