Финансовый отчет компании

EBITDA и прибыль растут, чистый долг сокращается: ключевые результаты ВИ.ру за 9М 2025

- 17 ноября 2025, 13:27

- |

Финансовые результаты за 9 месяцев 2025 года подтвердили эффективность стратегии операционной эффективности и фокуса на высокомаржинальных сегментах. Компания показывает сильные результаты по росту денежного потока второй квартал подряд.

📌 Здесь публикуем ключевые показатели, больше цифр — на нашем сайте.

▫️ Чистый финансовый долг сократился более чем на 9 млрд руб. с начала года.

▫️ EBITDA (IFRS 16) увеличилась на 30% — до 12,1 млрд руб.

Благодаря росту выручки и мероприятиям, направленным на контроль за денежными расходами.

▫️ Чистая прибыль достигла 1,4 млрд руб. (+1059% г/г).

При этом прибыль третьего квартала составила 1,2 млрд руб.

▫️ Свободный денежный поток составил 9,3 млрд руб.

Благодаря улучшению условий по договорам с поставщиками.

▫️ Валовая прибыль за 9 месяцев выросла на 21% до 43,8 млрд руб., а валовая рентабельность превысила 32,6%

( Читать дальше )

- комментировать

- 298

- Комментарии ( 3 )

Диасофт отчитался за 2023 год, перспективы роста акций

- 27 июня 2024, 16:14

- |

Диасофт — очередная неплохая IT-компания, которая успешно провела IPO и показывает хорошие темпы роста.

В общем, история чем-то похожа на Астру, которой я отдаю свое предпочтение.

👉 Сегодня же Диасофт опубликовал финансовые результаты за 2023:

1. Выручка увеличилась на 27%, до 9 млрд руб.

2. Чистая прибыль увеличилась на 16%, до 3 млрд руб.

🤔 Результаты конечно неплохие, но это не совсем то, что хотелось бы видеть в текущих крутых условиях для IT.

Безусловно, показатели улучшились, но при этом увеличилось и количество акций, то есть спустя год акционеры почти не получили рост прибыли.

💰 Выручка на акцию конечно растет, но опять же не так быстро, как у других компаний из сферы, взять ту же Астру.

Что касается дивидендов, то как и у других IT-компаний они небольшие, так за I квартал этого года дивдоходность составит около 0,5%.

❗️ На данный момент акции Диасофта оценены справедливо, и котировки уже в полной мере учитывают перспективы развития самой компании. Так что существенного потенциала роста в ближайшее время не вижу.

( Читать дальше )

Банк Санкт-Петербург в I кв. снизил чистую прибыль по МСФО на 10,9% г/г, до 13 млрд руб. Выручка основного бизнеса составила 22.9 млрд руб., +39.1% г/г. Кредитный портфель +2.8% с начала года - отчет

- 17 мая 2024, 09:16

- |

Банк «Санкт-Петербург» представил отчет о своей деятельности за первый квартал 2024 года по международным стандартам финансовой отчетности (МСФО). В соответствии с данными консолидированной отчетности, банк заработал 13.0 млрд рублей. Другие ключевые показатели также отражают изменения в деятельности банка по сравнению с аналогичным периодом предыдущего года.

Чистый процентный доход банка увеличился на 53.5%, составив 17.2 млрд рублей, в то время как чистый комиссионный доход снизился на 25.4%, достигнув отметки в 2.7 млрд рублей. Чистый торговый доход также уменьшился на 62.5%, составив 2.2 млрд рублей. Несмотря на это, общая выручка банка выросла на 6.7%, достигнув 22.3 млрд рублей.

Операционные расходы снизились на 0.7%, что привело к уменьшению отношения издержек к доходам до 26.8%. Однако чистая прибыль уменьшилась на 10.9%, составив 13.0 млрд рублей, что соответствует рентабельности капитала в 29.0%.

На 1 апреля 2024 года кредиты и авансы клиентам составили 705.8 млрд рублей, что на 2.8% больше, чем в начале года. Доля проблемной задолженности составила 4.4%, снизившись с начала года, а стоимость риска составила 0.1%.

( Читать дальше )

Именно на эти показатели я смотрю при выборе акций для инвестирования!

- 05 мая 2023, 15:42

- |

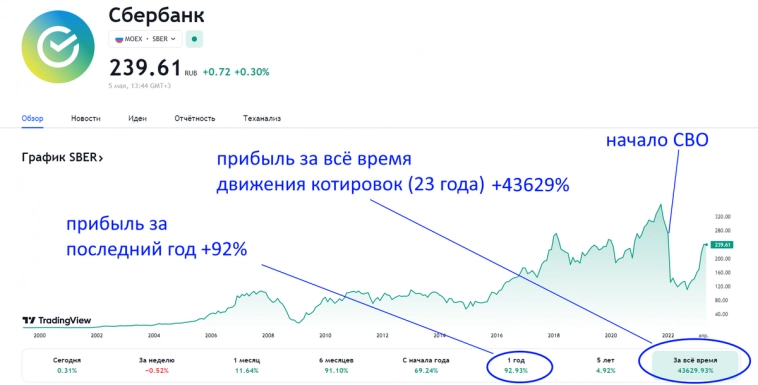

При анализе и выборе акций для инвестирования я опираюсь на два источника информации — это график движения котировок акции и финансовый отчёт компании-эмитента.

Котировки акции

Для наблюдением за котировками есть много разных сайтов, но я использую очень удобный сервис, который называется Tradingview (торговый обзор).

Например, посмотрим на котировки СБЕРа:

На графике отображено движение акций СБЕРа за 23 года, заметен восходящий тренд, общая прибыль за всё время составила больше +43000%! Прибыль за последний год чуть больше +90%.

Одним словом, акции СБЕРа по котировкам выглядят привлекательными для долгосрочного инвестирования! Так же видно, что котировки уже отыграли примерно половину падения от своих максимумов из за пандемии и начала СВО.

Финансовый отчёт

Если с котировками всё более-менее просто и понятно, даже новичок визуально может оценить в каком состоянии находятся акции компании, то с финансовым отчётом все немного сложнее…

( Читать дальше )

Отчёт Сбербанка по МСФО за 2022 год. В выплате дивидендов — нет сомнений, Герман Греф всё разъяснил в видеоконференции.

- 10 марта 2023, 09:20

- |

🏦 Компания опубликовала отчётность по МСФО за 2022 год. Стоит отметить, что прошлый год стал испытанием для финансового сектора и можно с уверенностью сказать, чтоСбербанк справился со всеми трудностями показав под конец года приличные результаты:

▪️ Чистые процентные доходы: 1874,8₽ млрд (+6,6% г/г)

▪️ Чистая прибыль: 270,5₽ млрд (-78,3% г/г)

▪️ Чистые комиссионные доходы: 697,1₽ млрд (+15,4% г/г)

▪️ Рост капитала до 5,8₽ трлн (3%)

Чистая прибыль оказалась выше ожиданий аналитиков. В отчёте сказано, что достигнутый запас прочности позволяет вернуться компании к рассмотрению вопроса о выплате дивидендов по итогам 2022 года. Если выплата составит 50% от чистой прибыли (может и все 100%), то это ~6₽ на акцию, а значит ~3,5% див. доходности при сегодняшней цене акции.

💻 Помимо этого состоялась видеоконференция с инвесторами, спикером выступил глава банка Герман Греф. Главные его высказывания:

📌 Ожидаем, что прибыль в 2023 году окажется близка к докризисным уровням (пища для ума частным инвесторам о том какие дивидендные выплаты их ожидают за 2023 год);

( Читать дальше )

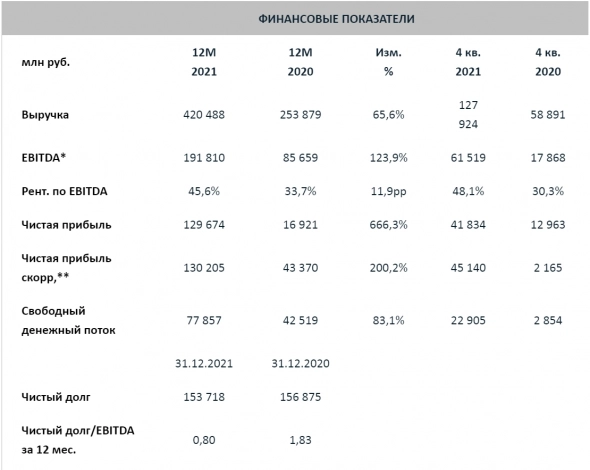

Фосагро отчитался по МСФО за 4 квартал, компания сообщает о рекордной EBITDA за 2021 год - более 191 млрд руб

- 10 февраля 2022, 11:49

- |

👉 Выручка за 4 квартал 2021 года увеличилась на 117,2% к уровню аналогичного периода прошлого года и составила 127,9 млрд рублей (1,8 млрд долларов США) за счет роста объемов реализации на фоне высокого спроса на удобрения на глобальных рынках.

👉 Выручка за 12 месяцев 2021 года выросла на 65,6% к уровню прошлого года и составила 420,5 млрд рублей (5,7 млрд долларов). В основном данный рост был связан с рекордным объемом выпуска готовой продукции Компанией, восстановлением мировых цен на удобрения в течение года и высоким спросом со стороны конечных потребителей на фоне низкого уровня запасов на ключевых рынках.

👉 В 4 квартале 2021 года EBITDA компании увеличилась более чем в три раза по сравнению с 4 кварталом 2020 года и достигла 61,5 млрд рублей (847 млн долларов США). Модернизация производственных активов, повышение эффективности основных агрегатов и высокая обеспеченность ключевыми ресурсами способствовали росту рентабельности по EBITDA за квартал до 48,1%.

( Читать дальше )

Прибыль Сбербанка в 1 квартале выросла в 2,5 раза и составила 304,5 млрд рублей

- 29 апреля 2021, 10:40

- |

👉Прибыль на акцию 14,2 рубля

👉RoE=24,3%, RoA=3,3%

Финансовый директор Александра Бурико отметила:

В 1 квартале 2021 года динамика бизнеса складывалась существенно лучше ожиданий: Сбер нарастил розничный кредитный портфель до 9,7 трлн рублей, транзакционный бизнес вырос относительно высокой базы прошлого года, выручка нефинансового бизнеса увеличилась в 4 раза. Кроме того, стабилизация качества кредитного портфеля позволила существенно сократить расходы на кредитный риск. В результате Сбер заработал 304,5 млрд рублей чистой прибыли за квартал. Улучшение клиентского опыта, расширение линейки цифровых услуг, а также интеграция разнообразных сервисов, ставшие возможными благодаря технологической трансформации, позволили нам преодолеть знаковую отметку в 100 млн активных розничных клиентов. Сильный старт 2021 года дает нам основание поднять прогноз по рентабельности капитала в текущем году до уровня более 20%

Пресс-релиз: https://www.sberbank.com/ru/investor-relations/ir/news/article?newsID=a0183c56-0256-4f91-85a1-fa43c4fd8f14&blockID=8®ionID=77&lang=ru&type=NEWS

Финансовый отчет Сбера: https://www.sberbank.com/common/img/uploaded/files/info/ifrs2021/01/otchet/1qifrs_public_312021ru.pdf

Презентация: https://www.sberbank.com/common/img/uploaded/files/info/ifrs2021/01/present/frs1q_312021_present_public_ru.pdf

Подробный финансовый анализ "Мечел" за 9 месяцев 2020года

- 22 ноября 2020, 17:12

- |

Не судите строго. Возможно могут быть ошибки.

P.S кому лень читать, тот может посмотреть видео в самом низу

Группа «Мечел» — глобальная горнодобывающая и металлургическая компания.

Добыча и производство

добыча угля:

13,131тыс тон против 9мес.19г. 10,195 тыс тонн +29%

производство:

Чугун 2,646тыс тонн против 9мес 19г 2,530тыс +5%

Сталь 2,654тыс тонн против 2,750 тыс (3%)

Реализация готовой продукции:

(все данные за 9мес.20г. против 9мес.19г.)

1-Концентрат коксующегося угля: +5%

2-Угли PCI: +58%

3-Антрациты: +72%

4-Энергетические угли: +16%

5-Железорудный концентрат: -14%

6-Кокс: -2%

7-Ферросилиций: -9%

8-Метизы: -5%

9-Кованные изделия: -2%

10-Штампованные изделия: -64%

Бухгалтерский баланс — отображает балансовую стоимость всех активов, принадлежащих фирме, а также источники финансирования данных активов.

1-СДП: 94млрд.руб.

( Читать дальше )

Отчет Apple 30 апреля после закрытия

- 27 апреля 2019, 09:58

- |

Оригинал здесь

https://seekingalpha.com/article/4255822-expect-apples-earnings

Что ожидать от доходов Apple

Китай, возможно, по-прежнему остается ключевой областью риска, но «побочные бизнесы» Apple могут коллективно справиться с этим.

Сделав шаг назад, я продолжаю находить AAPL запас, которым стоит владеть в долгосрочной перспективе.

Мы всего лишь несколько дней от компании Apple ( AAPL ) финансовый 2Q19 дня прибыли . В апреле 30 - го , после закрытия торгов, компания из Купертино будет измеряться доход консенсуса 57400000000 $ для ожидаемого сокращения продаж 6% в годовом исчислении. Между тем, ожидания EPS в размере 2,36 долл. США означают значительное снижение на 14% по сравнению с уровнями прошлого года.

( Читать дальше )

Финансовый отчет Отисифарм за 2016

- 04 мая 2017, 10:15

- |

Презентационная часть

Подробнее

Отчет МСФО

Что плохого:

- берут кредит в Сбербанке и предоставляют займ материнской компании

- не выплачивают дивиденды

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал