Философия

Какова цель трейдера на рынке?

- 07 февраля 2022, 10:47

- |

Если ты приходишь на рынок с единственной целью – заработать, то ты уже обречен. «Ну а в чем тогда смысл торговли на фондовом рынке, как не заработок? Разве не ради заработка все сюда приходят?» – спросит меня уважаемый читатель. И – да, все приходят на рынок для заработка, но сам по себе заработок не может и не должен быть целью прихода на рынок. Никакого противоречия в этом утверждении нет. Поясню: ставя перед собой такую цель, тебе потребуется сформулировать не только ее саму, но и описать дерево связанных с ней задач, установить параметры допустимых отклонений и последовательность шагов осуществления цели. Не надо забывать, что целеполагание – это первичная фаза процесса управления, а твоя деятельность на фондовом рынке – это определенный процесс, который должен быть регламентирован во всем своем объеме.

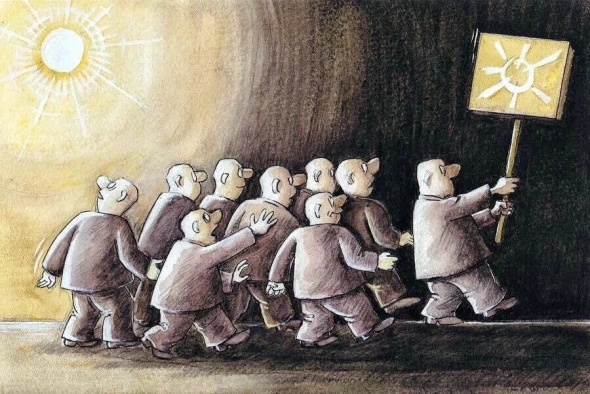

Попробую перевести свою мысль на русский язык. Василий – первый парень на деревне – посмотрев несколько роликов от своего тезки, решил начать торговать на фондовом рынке. Ничего зазорного в этом решении нет, тем более что другой Василий каждую неделю рассказывает о том, какие акции он купил подешевле, а какие продал подороже, и чего он ждет в перспективе. Все просто же? (то, что другой Василий профессионально в рынке уже второй десяток лет, имеет за плечами как успехи, так и эпичные провалы, и он никогда не говорил, что торговать на рынке «очень просто» – никак не сказывается на уверенности нашего Василия в верности принятого решения) И Василий сформулировал для себя цель – заработать 40% в квартал от вложенных денег, а за год – утроить свой депозит.

( Читать дальше )

- комментировать

- 3.7К | ★7

- Комментарии ( 27 )

Четыре врага трейдера

- 30 января 2022, 14:37

- |

Теперь, когда определены наши цели и задачи, акценты расставлены, а все необходимые вводные слова и истории сказаны, можно начинать постепенное погружение в основную тему – философию трейдинга.

Для начала – почему я использовал термин «философия» в названии книги? Это важно пояснить, чтобы правильно настроить читателя на восприятие дальнейшего материала.

Мне нравится определение из словаря «Философия: Энциклопедический словарь. Под редакцией А.А. Ивина. – М.: Гардарики. 2004.»: Философия (от греч. phileo –люблю, sophia –мудрость, philosophia –любовь к мудрости) –особая форма общественного сознания и познания мира, вырабатывающая систему знаний о фундаментальных принципах и основах человеческого бытия, о наиболее общих сущностных характеристиках человеческого отношения к природе, обществу и духовной жизни во всех их основных проявлениях. Философия является теоретическим ядром мировоззрения. Она стремится рациональными средствами создать предельно обобщенную картину мира и места человека в нем.

И, как мы знаем, среди фундаментальных задач философии есть такие, как изучение всеобщих законов развития мира и

( Читать дальше )

Про негативное мышление Мартына

- 29 января 2022, 13:04

- |

Он открывается во многих историях и сюжетах.

Одни из самых древних откровений у царя Соломона:

- И предал я сердце мое тому, чтобы познать мудрость и познать безумие и глупость: узнал, что и это — томление духа; потому что во многой мудрости много печали; и кто умножает познания, умножает скорбь

- И возненавидел я сам весь труд, над чем я трудился под солнцем, потому что оставлю его человеку, что будет после, и кто знает, мудрый ли он будет или глупый, — а будет владеть моими трудами.

- Все дни человека — печаль, и заботы его — это скорби.

Согласно царю Соломону, знания умножают печали, так как любое знание так или иначе порождает размышления, в том числе и нерадостные; отсутствие же размышлений не может породить печали.

В этом плане высказывание можно сравнить с известным высказыванием, что «полностью счастливы бывают только дураки».

Кроме Соломона, бесчисленное количество учёных и философов задавались таким вопросом и пытались ответить на него. В отечественной литературе это раскрывается в произведениях Толстого, Грибоедова и Салтыкова-Щедрина.

Резюме таких размышлений сводится к торгу и компромиссу со своей совестью и знаниями: можешь ли ты быть счастливым, когда на Земле творится беспредел и зло?

Медитация от краха

- 25 января 2022, 09:54

- |

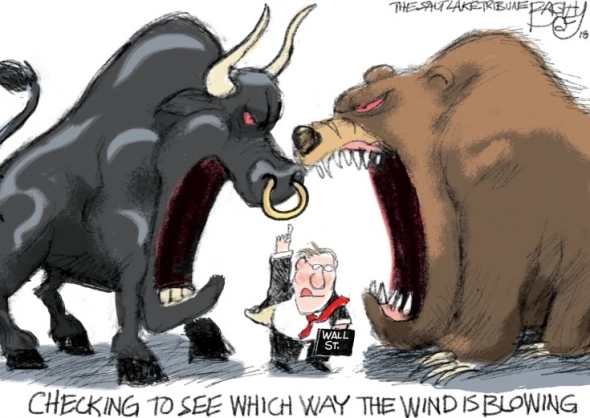

Во дни, когда акции и рубль летят к черту, инвесторам больно, трейдерам – кому как. Смотря что за трейдеры. Мне, например, все равно не очень уютно, даже если зарабатываю. Повышенная волатильность – ну ее к черту. Если биржа источник не адреналина, а дохода, лучше о ней лишний раз не думать, тут поневоле думается.

Возможный лайфхак, как пережить просадку в частности и волатильность вообще. Вспомнить, что биржа – не то одно, что у тебя есть.

Я вот, например, еще писатель. Люди разные, самопрезентаций – куча. Кто-то для себя, в первую очередь, может быть христианин, спортсмен, любовник, отец, пьяница, охотник, рыболов, путешественник, читатель, йог, активист, и т.д. Сорри, что не назвал варианты для девочек, они точно такие же, их не меньше (но биржа, по всем статистикам, мужское занятие). Сорри, что смешал в кучу слишком разное, кого-то покоробит, но люди правда такие.

Остального в жизни всегда больше, чем твой счет. Мы просто забываем. Всего остального может быть 80%, а может быть 98%, чем больше – тем оно лучше. И даже если счет растает вполовину – сколько это в процентах ко всему в жизни? 1%, 10%? Если у тебя действительно отнять половину всего – это крах. А на счете всего лишь коррекция.

( Читать дальше )

Медитация. Критический взгляд.

- 23 января 2022, 17:12

- |

Снова Смартлаб заставляет меня спуститься с предгорья Софии. Не для того чтобы принести оттуда что-нибудь, а лишь для того чтобы внизу — у горы, сорвать цветок и преподнести на блюде. Настолько Смартлаб обленился, что не в состоянии не то что забраться на гору, ибо кажется это непреодолимой задачей, но даже и подойти к ней.

Когда-то, давным-давно, человек обнаружил медитацию. Сразу подоспели учёные мужи и взялись подтверждать её существование. После образовавшихся подтверждений, вдруг из ниоткуда, в гуще толпы возникло поверие, что мол медитация вещь настолько нужная, что практиковаться в ней должны непременно все! Даже начали появляться различные религиозные течения и как это не прискорбно звучит, но к нашему времени, много различных традиций по ним уже устоялось.

Ох, как не хочется мне уподобиться Ницше, который имел смелость заявить во всеуслышание о «смерти Бога» и не встретивший в ответ одобрительных возгласов, «ушёл в закат». Так бывает, если писатель вдруг возомнил себя философом. В данный момент я сравниваю себя с ним, лишь потому, что я решил, здесь не использовать философию как таковую. Будет произведена попытка сделать всё на уровне здравого смысла. И дабы не повторить ошибку Ницше, я не только заберу что-то из этого мира, но и постараюсь привнести нечто взамен.

( Читать дальше )

Путь трейдера и истинные причины потерь

- 23 января 2022, 16:23

- |

Во второй главе я достаточно подробно рассказал о своем десятилетнем опыте на поприще трейдинга. И сделал я это не для того, чтобы напугать или «похвастаться» своими результатами, но, в первую очередь, для обозначения правильного фундамента для дальнейшего нашего разговора. Если в первой главе я рассказывал о чем-то абстрактном, не очень понятном в прикладном плане, то вторая глава уже была посвящена моей собственной истории без прикрас, чтобы проиллюстрировать посылы первой главы во вполне себе осязаемой реальности. А самый главный вывод из моей истории заключается в том, что во главе угла находится психология и только она.

Главная моя ошибка, из-за которой я нес все свои убытки, кроме самого первого депозита, заключается не в торговой системе, не в алгоритмах, не в стратегии, но в моей собственной психологии. А еще точнее – совокупности привычек и установок, которые являются проекцией моего жизненного опыта и, самое важное – моих слабостей и страстей. Моя собственная человеческая природа является основной причиной всех потерь.

( Читать дальше )

Самое ценное - ВРЕМЯ. А так ли это?

- 12 января 2022, 13:15

- |

Но если подумать — Время ничуть не важнее, скажем, здоровья или простого человеческого благополучия.

Да, оно конечно и невосполнимо. Но и здоровье тоже самое. А больному человеку — время — это лишь больше страданий.

сейчас стало модно повторять глупости с умным видом, не вникая в суть, не обдумывая сказанное. Многое воспринимается просто на веру. Звучит логично — значит верно. Но при ошибочных вводных логика превращается в софистику. Важны правильные предпосылки. Без низ не построить правильных цепочек.

Время всего лишь «один из» важных аспектов нашей жизни. Внутреннее спокойствие и комфорт — гораздо важнее для человека.

Когда чего-то ждешь время кажется бесконечным. Но отсюда мы же не делаем вывод, что надо всю жизнь ждать.

( Читать дальше )

Стратегии на 2022 год - ошибка восприятия реальности

- 12 января 2022, 11:28

- |

Когда читал стратегии инвестбанков на 2022 год, а потом попытался составить свой собственный прогноз на 2022 год, ощутил некоторую ошибку восприятия реальности и времени, связанную с стремлением дискретизировать время по годам. Ведь деление непрерывного времени на годы — это своего рода условность.

Допустим, я хочу сделать прогноз на 2022 год. Сама постановка вопроса неверная. И привязывать прогноз к таймингу «конец года» неверно. Время движется непрерывно, а события возникают дискретно. События делят время на фрагменты.

🔴Например, Россия до марта 2014 года (взятие Крыма) и Россия после марта 2014 это две совершенно разные истории.

🔴Или Россия до 8 апреля 2018 года и после (санкции против Русала и Дерипаски).

🔴Или акции АФК Системы до июля 2014 года и после (арест Башнефти и арест Евтушенкова).

У меня есть ряд «непрерывных» по времени гипотез по акциям, родились они не в конце 2021 года и закончатся не в конце 2022-го. Если в течение года появится какая-то новая информация по акциям Газпрома или Банка Санкт-Петербург, которая заставит меня по-другому смотреть на перспективы данных компаний, я продам их до конца года и мои предыдущие гипотезы перестанут быть актуальными. В то же время, если вы откопаете потом мою «инвестиционную стратегию 2022», вы запомните именно прогноз, как привязанный к концу года.

Морали у данного поста особо нет, я лишь хотел обратить внимание на бессмысленность попыток привязывать прогнозы к конкретным датам в будущем. Мне больше нравится понятие «вектора» — то есть направление развития событий по времени. Ты знаешь куда направлен вектор, но ты не знаешь когда он закончится.

Конец метафизики или таблетка умозаключений.

- 11 января 2022, 21:19

- |

О самих себе мы молчим; но для предмета, о котором идет речь, мы хотим, чтобы люди считали его не мнением, а делом и были уверены в том, что здесь закладываются основания не какой-либо секты или теории, а пользы и достоинства человеческого.

Затем, чтобы они… сообща пеклись о своем преуспеянии и… приняли и сами участие в тех трудах, которые еще предстоят. Наконец, чтобы они прониклись доброй надеждой и не представляли в своем уме и воображении наше восстановление чем-то бесконечным и превышающим силы смертных, тогда как на самом деле оно есть законный конец и предел бесконечного блуждания. © Ф.Бэкон

Этот труд рекомендуется к прочтению каждому уважающему себя джентльмену. До 1917 года во всех учебных заведениях знакомили с культурой немецкой философии, т.е. и в школах, колледжах, не говоря уже об университетах. И что произошло за последние 100 лет?

Пусть вас не смущают такие типичные выражения как: аподектические пропедевтики трансцендентальной апперцепции, которые вполне естественно встречаются в течении всего текста. Только поначалу вся эта терминология кажется непонятной, но по окончании книги, вас не будет покидать ощущение, что вам просто рассказали некие размышления как другу.

( Читать дальше )

Почему трейдинг?

- 08 января 2022, 13:42

- |

В голове крутились одни и те же вопросы – «Зачем мне нужен трейдинг? Что я от него жду? Почему я не сдаюсь после всех неудач и снова хочу вернуться?»

Каждый раз после потери на фондовом рынке, спустя какое-то время, мне казалось, что я снова готов вернуться на фондовый рынок и начать зарабатывать на обновленной торговой стратегии/алгоритме/системе. Однако, чем больше я работал над своим торговым алгоритмом и стратегией управления рисками, тем яснее и отчетливее созревало два фундаментальных вопроса – «Что я хочу получить от трейдинга?» и «Почему трейдинг?»

Первый вопрос стал для меня краеугольным камнем, поскольку от ответа на него в корне менялись ключевые параметры риск-менеджмента, мани-менеджмента и торгового алгоритма. Казалось бы, что может быть проще ответа «заработать денег»? Но простота и очевидность такого ответа меня реально ввергала в ступор: «

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал