ФОРЕКС

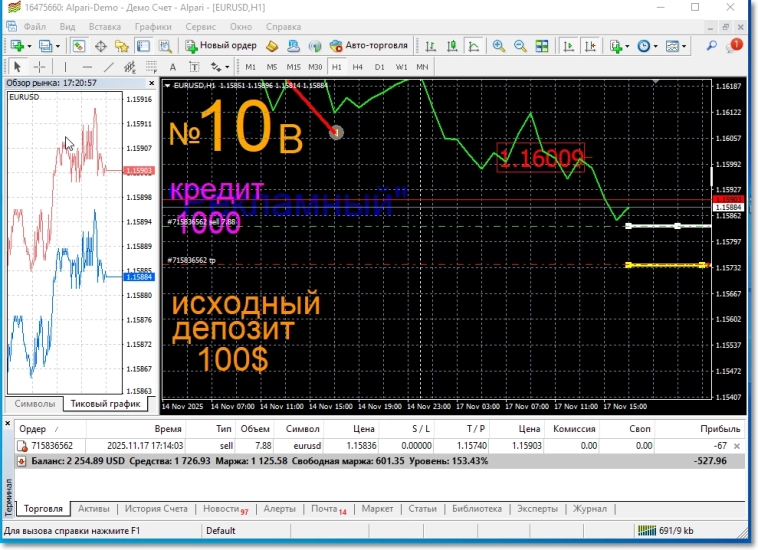

Как прогорел мой депозит. Из x8 в ноль

- 18 ноября 2025, 08:16

- |

Мляя, я ж заколебусь восстанавливать депозит.

Ах, как мне нужны были эти 6000. С ними можно было гораздо большие суммы заколачивать и уже выплачивать по моим расходам.

Я когда сделал из 750 6000, то прям чувство непобедимости испытал, потому что стратегия работает. Я риск сократил, а качество сделок увеличил

Но потом в понедельник всё пошло кувырком. Череда стоплоссов была по золоту. Хотя начиналась неделя хорошо. Вошёл в прибыльную сделку

Но она превратилась в убыточную и это запустило цикл неудачных сделок, которые и разрушать мой депозит стали

- комментировать

- 11.5К

- Комментарии ( 42 )

Вновь сравним депозит (15,3%) и денежный рынок (16,3%)

- 18 ноября 2025, 06:38

- |

Если ключевая ставка, высокая относительно инфляции, с нами надолго, то денежный рынок останется интересным. Каким является и сейчас.

С пониманием, что ЦБ далек от мысли быстро понижать КС, банки перестали ускоренно понижать и собственные депозитные ставки.

Так, в конце августа средний депозитный процент (https://www.cbr.ru/statistics/avgprocstav/) равнялся 15,6, при КС 18%. К середине ноября он 15,3% при КС 16,5%.

За то же время ставка денежного рынка упала с 17,6 до 16,3%, на 1,3 п. п. (а не всего на 0,3 как в депозитах).

Но, предположим, регулятор вновь опустит КС в декабре, скажем, до 16%. По-моему, шансы за это. Денежный рынок на новую КС должен отреагировать закономерным снижением, вероятно, чуть ниже 16%. Однако депозиты, как помним, давно идут вниз очень медленно. И в них как раз возможен сюрприз, в виде заметного схлопывания ставок. В любом случае, и без сюрпризов, какое-то снижение состоится, на сей раз вряд ли меньшее, чем на денежном рынке.

Вообще, при стабильном «ключе» депозиты должны давать примерно на 1,5 п. п. ниже его значения. Тогда как денежный рынок будет примерно равен или незначительно ниже (а с поправкой на реинвестирование дневного дохода – выше).

( Читать дальше )

Поддержка в золоте . Смотрим - отработается ли техника.

- 18 ноября 2025, 06:34

- |

На скрине сформировалась волна Вульфа с целями 4100-4120, остаётся смотреть — отработается ли техника. Шортить тут точно не стал бы.

Золото! Снижение текущих суток!

- 17 ноября 2025, 22:51

- |

Всем удачи и профита!

⭐️Дисконт за российскую нефть вырос до максимума! 🛢Что ждёт рубль? Будет ли новая волна распродаж?

- 17 ноября 2025, 21:27

- |

Сложно переоценить влияние цен на нефть на российский рубль… до 2022 года, ведь корреляция доходила до 0,7-0,8. Нефть падает – рубль падает. Сейчас все поменялось: пропал отток из РФ, купить виллу стало сложнее. Но зависимость бюджета от экспорта, и от цен на него всё равно сохранилась.

Для рубля ключевое не просто цена Brent, а то, за сколько реально продают российскую нефть. Если Brent стоит 85$, но Urals идёт с дисконтом в 15–20$, в бюджет и торговый баланс прилетает совсем другая цифра. Снижается валютная выручка экспортеров = меньше долларов на рынке = рубль слабеет

Bloomberg опубликовал график дисконта за нашу нефть. И после новых 💩ссанкций дисконт треть от максимума за весь период

Если мы сопоставим график дисконта за 2022-2025 с курсом рубля, то за несколькими исключениями мы увидим падение рубля вслед за дисконтом. К сожалению, статистики недостаточно, чтобы говорить с высокой степенью достоверности. А может за Кот.Финанс говорит позиция: мы с конца лета подбираем валютные облигации…

( Читать дальше )

Серебро

- 17 ноября 2025, 19:24

- |

По словам Майка Малони, одного из самых известных аналитиков рынка драгоценных металлов, цена серебра в 200 долларов за унцию — «практически гарантирована», а скачок в четырёхзначный диапазон вполне возможен.

Государства уже начинают рассматривать серебро как стратегический ресурс.

Россия пополнила свои резервы серебром более чем на 500 млн долларов.

Индия впервые разрешила использовать серебро как залог для кредитов — право, которое раньше имел только золото.

Китай с 2026 года вводит ограничения на экспорт серебра.

США включили серебро в список критически важных минералов.

Австралия отнесла его к приоритетным металлам своей долгосрочной стратегии.

При этом мир потребляет серебра больше, чем производит. Запасы на складах — особенно в Шанхае — стремительно снижаются, спрос на физическую поставку растёт. Параллельно растёт и технологическое потребление: солнечные панели, электромобили, дата-центры ИИ, оборонные системы, электроника.

Растущий спрос, сокращающаяся добыча и ужесточающаяся политика государств превращают серебро в ключевой стратегический металл — ресурс, который становится одновременно промышленным, финансовым и геополитическим инструментом.

( Читать дальше )

Реальный эффективный курс рубля в октябре вырос на 2,6%, с начала года - на 24,2% — Банк России

- 17 ноября 2025, 18:20

- |

tass.ru/ekonomika/25648279

docs.yandex.ru/docs/view?url=ya-browser%3A%2F%2F4DT1uXEPRrJRXlUFoewruH4dXOtepOGf-kh0gaXIih582kS4RLsEZyg6Df2YVLMtwAgl_7aYmijmxXvtmmART0tzu2cgaWPi8whzfbApGg_AgG9AYlplT4SH_6Y5ZdMmYdYGdgafMFh0X-x45mXXyw%3D%3D%3Fsign%3Dga0Taqa4CXjwzpRCi7YoqST0MbdM73sqzoEsovV7b3U%3D&name=exchange_rate.xlsx&nosw=1

cbr.ru/statistics/macro_itm/external_sector/er/#a_164884

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал