Уралсиб Брокер

Внутренний рынок долга

- 28 марта 2019, 12:05

- |

Минфин перевыполнил квартальный план на 14%. В среду продавцы вернулись на развивающиеся рынки из-за Турции, где был создан дефицит ликвидности для поддержания нацвалюты в преддверии местных выборов. Лира приостановила свое падение, однако валюты других ЕМ пострадали: бразильский реал упал вчера на 3%, южноафриканский ранд потерял почти 1,3%. На этом фоне снижение курса рубля на 0,7% за основную сессию при нейтральной динамике нефтяных котировок выглядит естественным. Рублевые активы, в том числе ОФЗ, падали в цене с самого утра. К вечеру котировки рублевых госбумаг снизились в среднем 0,2–0,4 п.п., а доходности выросли на 2–6 б.п. Однако аукционы Минфина, на наш взгляд, прошли в целом неплохо. Их результаты следующие:

- Первым состоялся аукцион по новым пятилетним ОФЗ 26227 с погашением в июле 2024 г. Спрос на выпуск достиг 43,8 млрд руб., однако удовлетворена была примерно половина заявок, объем размещения был равен 21,4 млрд руб. При этом премия была выше, чем мы рассчитывали:

( Читать дальше )

- комментировать

- 241

- Комментарии ( 0 )

Лента: возможная продажа пакета крупнейшим акционером компании приведет к выкупу акций у миноритариев

- 28 марта 2019, 11:56

- |

Лента подтверждает факт переговоров между TPG Group и Севергрупп. Лента вчера подтвердила факт переговоров своего крупнейшего акционера TPG Group (владеет 34% акций) о возможной продаже всего принадлежащего ему пакета акций Ленты подконтрольной Алексею Мордашову компании «Севергрупп». Лента заявила, о том, что на данный момент нет никакой определенности насчет того, состоится ли сделка. Тем не менее в случае ее осуществления Севергупп должна будет выставить оферту всем остальным акционерам Ленты.

Теоретически существуют варианты синергии между бизнесом Ленты и принадлежащей Севергрупп компанией «Утконос». Во втором полугодии прошлого года Лента продемонстрировала замедление роста выручки и снижение рентабельности по EBITDA, что отражает общую слабую конъюнктуру на рынке продовольственной розницы и снижение доли сегмента гипермаркетов. Ключевым активом Севергрупп в розничном секторе в настоящее время является Утконос – крупнейший продовольственный онлайн-ритейлер на российском рынке. Теоретически кооперация между двумя компаниями может быть оправдана благодаря сочетанию закупочной силы Ленты и лидирующих позиций Утконоса в онлайн-сегменте, обладающем существенно более высоким потенциалом роста, чем рынок в целом, хотя пока объем этого сегмента относительно мал.

( Читать дальше )

Запасы нефти в США выросли больше, чем ожидал API, – на 2,8 млн барр.

- 28 марта 2019, 11:31

- |

Запасы нефти выросли вопреки ожиданиям аналитиков. По данным Минэнерго США (EIA) за 16–22 марта, коммерческие запасы нефти в США увеличились на 2,80 млн барр. до 442,3 млн барр. – больше, чем оценивал API (плюс 1,93 млн барр.). Медиана по опросу аналитиков Bloomberg предполагала снижение на 2,7 млн барр., хотя один из 11 опрошенных аналитиков ожидал роста на 3 млн барр. По опросу S&P Global Platts, прогнозировалось снижение запасов нефти на 2,2 млн барр. В Кушинге коммерческие запасы нефти выросли на 0,54 млн до 46,9 млн барр., что немного меньше оценки API (плюс 0,69 млн барр.). Коммерческие запасы бензина упали на 2,88 млн барр. до 238,6 млн барр., это близко к медиане опроса Bloomberg (минус 3 млн барр.). Оценка API – сокращение на 3,5 млн барр., прогноз S&P Global Platts – падение на 3,6 млн барр. Запасы дистиллятов уменьшились на 2,08 млн барр. до 130,2 млн барр. – больше, чем ожидали аналитики по опросам Bloomberg и Platts (минус 1,0 и 0,8 млн барр. соответственно). По оценке API, падение было еще больше – на 4,28 млн барр.

( Читать дальше )

Мировые рынки завершили день без оптимизма

- 28 марта 2019, 11:11

- |

Инфляция в РФ за неделю, завершившуюся 25 марта, составила 0,1%, а с начала года – 1,8%. Таким образом, она остается в границах прогнозного коридора ЦБР, и у регулятора нет пока повода для повышения ключевой ставки. Европейские рынки вчера днем росли, чему способствовала мягкая риторика председателя ЕЦБ Марио Драги, а также сообщение Reuters, что ЕЦБ изучает возможность сокращения сборов, которые европейские банки платят за избыточный объем наличных на балансе.

( Читать дальше )

Внутренний рынок долга

- 27 марта 2019, 11:53

- |

Минфин сегодня размещает десятилетние и пятилетние ОФЗ. Вчера настроения на рублевом рынке изменились, рубль и ОФЗ подешевели. Видимых причин для продаж не было, наоборот, цены на нефть поднялись почти на 1% в течение дня. Вероятно, часть инвесторов просто решила зафиксировать прибыль. Мы отмечали ранее, что такой шаг после заметного роста котировок весьма вероятен. Впрочем, продажи ОФЗ во вторник были вполне умеренными и преимущественно на длинном участке кривой, где котировки снизились в среднем на 0,2–0,4 п.п. Оборот был неплохим и составил порядка 28 млрд руб., правда почти 5 млрд руб. прошло в одном из флоатеров и в коротких ОФЗ 26216, погашаемых уже в мае. Курс рубля за основную торговую сессию упал на 0,6% до 64,4 руб./долл., впрочем, вчера большинство валют развивающихся стран дешевело на фоне небольшого роста индекса доллара DXY. Минфин сегодня предложит инвесторам новые пятилетние ОФЗ 26227 с погашением в июле 2024 г., при этом доразмещать старые пятилетние ОФЗ 26223 не будет, хотя доступный остаток выпуска составляет около 25 млрд руб.

( Читать дальше )

Акрон: рост основных показателей

- 27 марта 2019, 10:49

- |

EBITDA и чистая прибыль увеличились. Вчера Акрон опубликовал консолидированную финансовую отчетность за 4 кв. 2018 г. по МСФО и провел телефонную конференцию. Выручка выросла на 7% квартал к кварталу до 30 млрд руб., EBITDA – на 18% до 11,6 млрд руб., рентабельность по EBITDA – на 3,6 п.п. до 38%. Чистая прибыль за квартал стала больше на 51%, достигнув 5,8 млрд руб., при этом неденежный убыток по курсовым разницам составил 2,4 млрд руб. В 4 кв. компания увеличила продажи азотных удобрений на 14% до 810 тыс. т, при этом продажи комплексных удобрений сократились на 6% до 594 тыс. т. Долговая нагрузка остается умеренной: показатель Чистый долг/EBITDA по итогам 2018 г. составляет 2,0 (в рублевом выражении).

Девальвация рубля и рост цен в 4 кв. поддержали рентабельность. Повышению рентабельности способствовали девальвация рубля, а также высокие цены реализации в 4 кв. 2018 г. на основные виды продукции Акрона. За исключением цен реализации аммиачной селитры (снизились), средние цены реализации компанией остальной продукции выросли квартал к кварталу в диапазоне 16–41%.

( Читать дальше )

Падение мировых рынков сменилось умеренным ростом

- 27 марта 2019, 10:20

- |

Поддержку российскому рынку, вероятно, оказали и цены на нефть, которые вчера продолжили восходящее движение на опасениях дальнейшего сокращения нефтяных поставок из Венесуэлы, где обстановка обостряется. Министр энергетики РФ Александр Новак подтвердил, что Россия готова в установленные сроки сократить добычу в соответствии с договоренностями ОПЕК+. Министерский мониторинговый комитет стран-участниц соглашения, видимо, соберется в Джидде, Саудовская Аравия, 19 апреля.

( Читать дальше )

Внутренний рынок долга

- 26 марта 2019, 12:36

- |

ОФЗ вчера отыграли пятничные потери, и кривая снизилась на 5–10 б.п. Вполне логично, что после новостей о докладе спецпрокурора Мюллера ОФЗ начали вчерашнюю сессию ростом котировок. Однако сегодня в Сенате состоятся слушания к пятилетнему сроку конфликта на Донбассе, на которых может обсуждаться и санкционная тематика. Рубль за основную сессию прибавил в весе, несмотря на небольшое падение нефтяных цен. Российская валюта подорожала на 0,4%, преодолев рубеж в 64 руб./долл., впрочем, большинство валют ЕМ вчера тоже укреплялось, частично восстанавливая потери после пятничной распродажи. Длинные ОФЗ поднялись в цене в среднем на 0,4–0,6 п.п., в результате доходность на дальнем конце кривой снизилась на 8 б.п. до 8,33% годовых. В целом же, кривая отыграла пятничные потери, доходности упали примерно на 5–10 б.п. Отметим, что в понедельник оборот превысил 50 млрд руб., однако половина его пришлась на флоатеры, и почти в каждом прошло по одной крупной сделке, что явно носит разовый характер. Более 12 млрд руб. было в

( Читать дальше )

АФК «Система»: лесопромышленное подразделение опубликовало хорошие результаты по итогам 2018 г.

- 26 марта 2019, 11:28

- |

OIBDA выросла на 79% год к году. Сегодня группа «Сегежа», принадлежащая АФК «Система», опубликовала отчетность за 2018 г. по МСФО, отразившую быстрый рост выручки и улучшение OIBDA. В частности, выручка выросла на 24,5% (здесь и далее – год к году) до 54,4 млрд руб. OIBDA увеличилась на 79,0% до 12,9 млрд руб., что означает повышение рентабельности по OIBDA на 7,8 п.п. до 23,8%. В то же время компания показала чистый убыток в размере 0,5 млрд руб., отражающий рост процентных расходов и убытки от курсовых разниц.

Соотношение Чистый долг/OIBDA существенно снизилось. Основными факторами роста выручки группы «Сегежа» стали увеличение объемов продаж и цен реализации бумаги, пиломатериалов и бумажных мешков. Кроме того, положительно повлияло ослабление рубля относительно доллара и евро (доля валютной выручки по итогам года составила 72%). На уровне рентабельности позитивно отразились ценовая конъюнктура и ввод новой бумагоделательной машины в конце 2017 г.

( Читать дальше )

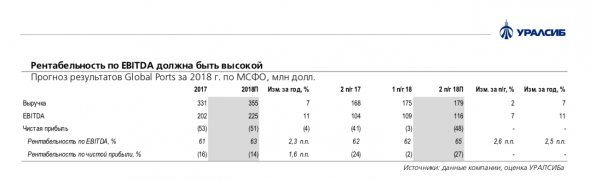

Global Ports: во втором полугодии выручка и EBITDA вырастут

- 26 марта 2019, 11:25

- |

Рентабельность по EBITDA находится на высоком уровне. В четверг, 28 марта, группа Global Ports опубликует отчетность за 2018 г. по МСФО и проведет телефонную конференцию. Согласно нашим прогнозам, год к году выручка вырастет на 7% до 355 млн долл., EBITDA – на 11% до 225 млн долл. при рентабельности по EBITDA, равной 63%, а чистый убыток составит 51 млн долл.

Во 2 п/г прогнозируется рост выручки и EBITDA. Мы ожидаем, что выручка и EBITDA во 2 п/г 2018 г. продолжат расти умеренными темпами. Поддержку выручке будет оказывать увеличение объемов перевалки контейнеров группы на 9% год к году (без учета показателей терминала «Моби Дик», который не консолидируется в отчетности по МСФО) при сохранении цен на перевалку на уровне 1 п/г 2018 г., а также рост перевалки неконтейнерных грузов (уголь, металлы). Девальвация рубля – один из основных факторов, поддерживающих рентабельность по EBITDA.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал