Управление Капиталом

Почему управление капиталом с помощью торговых роботов набирает популярность среди инвесторов?

- 26 июня 2024, 12:54

- |

👉В биржевых торгах часто видят источник пассивного дохода, однако многие инвесторы не готовы посвящать анализу рынка все свободное время. На помощь приходят торговые роботы.

Вот ряд преимуществ их использования:

📍Автоматизация процесса торговли. Торговые роботы позволяют автоматизировать процесс принятия решений о покупке и продаже активов, что позволяет инвесторам избежать эмоционального влияния на сделки.

📍Высокая скорость исполнения сделок. Роботы могут быстро анализировать рынок и принимать решения о покупке или продаже активов, что позволяет им быстрее реагировать на изменения цен.

📍 Эффективность. Торговые роботы используют сложные алгоритмы для анализа данных и принятия решений, что повышает эффективность инвестирования.

📍Меньше ошибок. Роботы не подвержены человеческим ошибкам, таким как усталость или эмоциональность, что может привести к неправильным решениям.

📍Круглосуточная работа. Роботы могут работать круглосуточно без перерывов и выходных, что позволяет им отслеживать рынок в любое время дня и ночи.

( Читать дальше )

- комментировать

- 536

- Комментарии ( 2 )

Из чего состоит трейдинг?

- 15 апреля 2024, 11:56

- |

Есть мнение, что трейдинг по большей части состоит из:

1) Придумывания стратегии.

2) Управления капиталом.

3) Психологии и майндсета.

(Где-то между этих 3ёх пунктов затесалось ещё качество реализации ситуации в моменте.)

Так вот, будем придерживаться этого мнения.

И значительная часть наших постов будет так или иначе подразумевать один из этих трёх пунктов (также как и любая трейдинговая информация).

_____

Некоторые мысли по придумыванию стратегий,

которыми мы руководствуемся, в том числе, в нашем проекте при разработке:

Удобно разделять стратегии на «Темы» и на «Темки». Этой простой классификацией мы пользуемся уже больше полугода.

Темы подразумевают что-то более долгосрочное, что-то более универсальное, часто что-то построенное на одной из базовых механик и принципов рынка (например: рост рынка, обусловленный инфляций/ использование графических данных активов, которые состоят из времени-цены-объёма и т.д.).

Темки же подразумевают что-то локальное, менее долгосрочное. Часто Темки появляются на конкретных инструментах.

( Читать дальше )

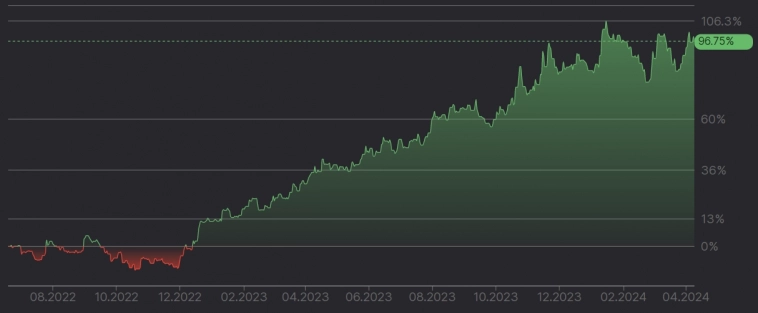

Доходность алгоритмического портфеля за 1-й квартал 2024. 📈💼💰

- 10 апреля 2024, 18:40

- |

Доходность стратегии на Мосбирже за 1-й квартал — 4%.

Доходность за последние 12 месяцев — 42,8%.

Средняя доходность — 45% годовых.

Максимальная просадка — 15,5%.

Кальмар — 2,9.

С начала года валютный рынок находился в боковике и там не было хороших движений. Однако алгоритмам на российских акциях удалось заработать на росте акций и компенсировать потери по фьючерсам на валюту.

Мониторить динамику портфеля можно здесь.

Подключиться к данной стратегии вы можете от суммы 500 тыс.руб. через автоследование на комоне и все сделки автоматически будут копироваться с моего брокерского счета на ваш. Ну а для состоятельных клиентов возможно индивидуальное управление портфелем от 10 млн.руб. 💼😎

По вопросам подключения к стратегии пишите в телеграм: @voronchihin_evgeny

Что отличает доверительное управление в соответствии с законом о рынке ценных бумаг от других форм управления капиталом?

- 21 февраля 2024, 16:58

- |

Часто возникает вопрос, какие есть преимущества использования ДУ в соответствии с законом о рынке ценных бумаг и именно в управляющей компании, имеющей лицензии на управления инвестиционными фондами, по сравнению с другими формами управления капиталами клиентов!

Среди большинства инвесторов и финансовых консультантов распространено только одно виденье, которое транслируется из книг по пассивным инвестициям. Оно касается исключительно вознаграждения, которое на ОЧЕНЬ ДОЛГОСРОЧНОМ горизонте «убивает» конечную прибыль клиента, делая его инвестиции менее интересными, чем вложения в простые индексные фонды. Но 2022 год показал, что у независимых УК, таких как ФБ АВГУСТ, есть ряд преимуществ перед брокерскими домами с лицензией ДУ и крупными финансовыми холдингами на базе всем известных банков. Например, клиенты Августа не остались с замороженными активами, и после известных событий я, как управляющий, смог спокойно распродать все американские ценные бумаги клиентов.

Какие ещё есть плюсы, кроме приведенного примера, я рассказал на конференции ASSET ALLOCATION 2024. И рассматривая их, возможно, то вознаграждение, которое берёт, по крайней мере УК ФБ АВГУСТ, меньше, чем вы платите за страховку вашего имущества!

( Читать дальше )

Мои итоги 2023 года

- 04 января 2024, 09:31

- |

Доходность портфеля за 2023 год — 63,5%.

Доходность за 4 квартал — 14,4%

Доходность за 1,5 года — 81,8%.

Средняя доходность — 47% годовых.

Максимальная просадка — 14,5%.

Кальмар — 3,2.

Благодаря бычьему рынку на валюте и на российских акциях торговым роботам за 2023 год удалось показать хорошую прибыль. За этот год были отключены некоторые алгоритмы на баксе и евро к рублю. Зато были запущены алгоритмы на юане, как оказалось там работают те же параметры, что и на баксе. Также добавлены 4 стратегии на 50 ликвидных акций.

Мониторить динамику портфеля можно здесь:

https://www.comon.ru/strategies/109402/

Подключиться к стратегии вы можете от суммы 500 тыс.руб. и все сделки автоматически будут копироваться с моего брокерского счета на ваш. Ну а для состоятельных клиентов возможно индивидуальное управление портфелем от 10 млн.руб. 💼😎

По вопросам подключения к стратегии пишите в телеграм: @voronchihin_evgeny

Мой телеграм-канал: @alfa_quant

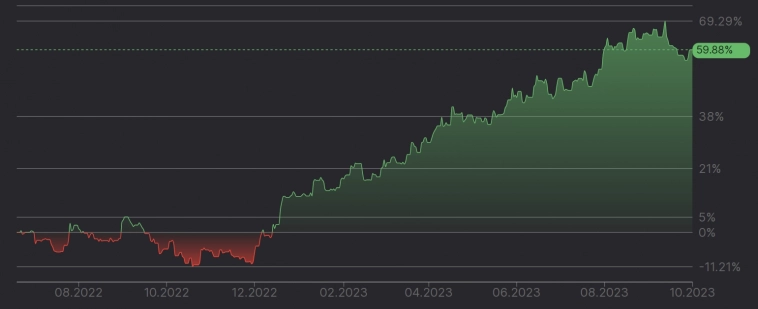

Доходность портфеля за 3 квартал 2023. 📈💼💰

- 02 октября 2023, 22:56

- |

Подводим итоги управления алгоритмическим портфелем на Московской бирже. За 3-й квартал 2023 года доходность портфеля составила +6,2%. В этот период хорошо себя показали трендовые стратегии на валюте и на акциях.

Таким образом, доходность за 12 месяцев составила 69%.

Напоминаю, что в данной стратегии торгуется алгоритмический портфель из 30-ти торговых роботов на российских фьючерсах и акциях, а также часть средств размещается в инвестиционном портфеле (акции, золото, облигации). Сейчас на Комоне это моя флагманская стратегия Alfa-Quant Capital:

https://www.comon.ru/strategies/109402/

Мой телеграм-канал: @alfa_quant

Диверсификация портфеля

- 17 августа 2023, 11:24

- |

"+" — уже сделал, "-" — ещё нет:

- торговля на разных рынках — Binance, MOEX (+)

- торговля разными инструментами — фьючерсы, акции (+)

- торговля на разных таймфреймах — использую только М1 (-)

- торговля тренда и контртренда (+)

- как длинные, так и короткие позиции (+)

- принципиально разные системы определения точек входа и выхода (+)

- торговля некоррелированными стратегиями — ещё не придумал, как оценивать корреляцию (-)

- балансировать системы по инструменту — чтобы было равное число длинных и коротких (+)

- ограничить риски полной потери капитала на позицию < 3% (+)

- капитализация прибыли (-)

- динамическое определение объёма входа для каждой позиции (-)

- автоматическое отключение системы, потерявшей эффективность (-)

- автоматическое включение системы, ставшей эффективной (-)

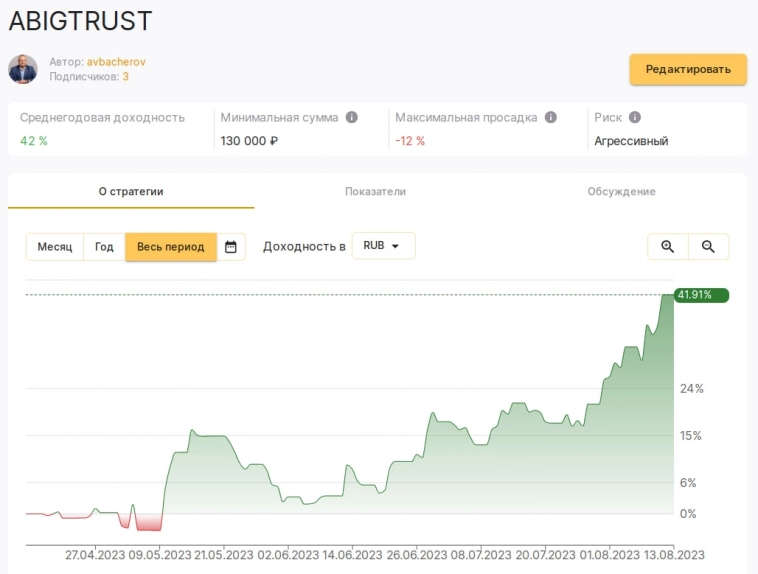

Алгоритмическая стратегия ABIGTRUST и размышления по хеджу акций в портфельных стратегияx...

- 14 августа 2023, 10:16

- |

1. Про результаты АЛГО СТРАТЕГИИ ABIGTRUST

Четыре месяца назад я анонсировал запуск алгоритмической стратегии ABIGTRUST на своих ресурсах, которую мы запустили вместе с Ильёй Гадаскиным и его алгоритмической командой на сервисе COMMON FINAM. Стратегия реализуется с помощью торговых роботов. Из-за нашего желания дать возможность людям с небольшим капиталом присоединится к ней она реализуется только частью торговых алгоритмов, в то время как в индивидуальном порядке мы можем запустить их все, что значительно улучшает стабильность результата. Но даже в таком виде, стратегия оправдывает ожидания и принесла почти 42% дохода при просадке в 12%. Конечно, любому профессиональному инвестору понятно, что на таком непродолжительном горизонте делать выводы некорректно. Но мы уверены в правильности работы стратегии, так как имеем трэк работы алгоритмов на ресурсе МФД за 10 лет. Подробнее о стратегии можно прочесть здесь — ABIGTRUST, а при желании и возможностях можно присоединится с полной стратегии, где использованы все алгоритмы.

( Читать дальше )

Как я распределяю капитал по позициям

- 29 июля 2023, 21:15

- |

В этом посте (лонгрид):

- Как я управляю капиталом сейчас

- Какие варианты управления капиталом я собираюсь тестировать/применять

Термины и определения

- ТА — торговый алгоритм. Кусок кода или набор правил, по которым определяется точка входа в сделку / выхода из сделки

- ИД — идеальная доходность с методикой расчёта, варианты описаны в моём посте, в посте Sprite или в посте Buybuy. Эту идею я уже публиковал больше года назад, но прошлое забыто.

- ДТА — доходность торгового алгоритма

Простейший способ

До последнего времени я не усложнял себе жизнь распределением капитала. В соответствии с моими правилами, риск на позицию должен быть меньше 3% от депозита, и это означает, что я должен иметь как минимум 33 позиции с разными ТА на разных инструментах. Поскольку я всегда использую таймфрейм M1, то акцентирую на этом внимание и дальше упоминать про таймфрейм не буду. Ещё раз скажу, что я использую M1 по той причине, что он даёт наиболее высокую доходность и теоретически меньшие просадки. Доходность выше достигается, похоже, только HFT-техниками внутри стакана.( Читать дальше )

- комментировать

- 10.9К |

- Комментарии ( 57 )

Доходность портфеля за 2 квартал 2023. 📈💼💰

- 11 июля 2023, 17:32

- |

Подводим итоги управления алгоритмическим портфелем на Московской бирже. За 2-й квартал 2023 года доходность портфеля составила +16,3%. Хороший плюс показали трендовые алгоритмы на валюте и на акциях, а также хорошо выросла инвестиционная часть портфеля — ETF на индекс ММВБ и Золото.

Доходность за 12 месяцев составила 49,3%.

Напоминаю, что в данной стратегии торгуется алгоритмический портфель из 30-ти торговых роботов на российских фьючерсах и акциях, а также часть средств размещается в инвестиционном портфеле (акции, золото, облигации). Сейчас на Комоне это моя флагманская стратегия Alfa-Quant Capital:

https://www.comon.ru/strategies/109402/

Мой телеграм-канал: @alfa_quant

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал