Уоррен баффет

Два плюса пульса

- 10 февраля 2022, 09:02

- |

- Смотришь мнение пульсомеров по бумаге. Видишь посты счастья: «покупаю», «рост», «купил». Прокручиваешь ленту вниз 1 минуту, если там 90% радости, оптимизма и веры в рост, значит ни в коем случае нельзя сейчас покупать.

- Виден размер депозита «эксперта».

- комментировать

- 3.3К

- Комментарии ( 11 )

Уоррен Баффет: Как быть умным, не будучи умным

- 05 февраля 2022, 11:37

- |

На Уолл-стрит доминируют самые умные и лучшие. Некоторых из самых образованных и умных людей в мире инвестиций привлекает владение крупными финансами.

Эта интеллектуальная мощь дополняется огромным количеством вычислительной мощности и практически безграничными ресурсами, все из которых сосредоточены на единственной цели — попытке получить прибыль от великой финансовой машины США.

У среднего инвестора нет шансов против этого массива ресурсов. Во всяком случае, не в прямом бою. Индивидуальные инвесторы должны тщательно выбирать свои сражения. Они не выиграют у Уолл-Стрит, но они могут получить преимущество, используя свои сильные стороны и сосредоточившись на том, чтобы делать несколько вещей хорошо.

Лучший способ победить в конкурентной борьбе

Согласно Уоррену Баффету и Чарли Мангеру, лучший способ быть умным, не будучи умным, — это развить четкое понимание своих сильных и слабых сторон.

( Читать дальше )

Стал известен Главный секрет успеха Уоррена Баффета!!!

- 04 февраля 2022, 23:24

- |

- Уоррен Баффет, известный, как «Оракул из Омахи», является одним из самых успешных инвесторов на планете.

- Баффет руководит конгломератом Berkshire Hathaway, который включает в себя более 60 компаний, таких как страховая компания Geico, производитель батареек Duracell, железная дорога BNSF и т.д.

- Сын конгрессмена США, Баффет купил первую свою акцию в 11 лет, а уже в 13 лет заполнил свою первую декларацию о доходах.

- В 2010 году совместно с Биллом Гейтсом Баффет запустил кампанию «Клятва дарения», чтобы сподвигнуть миллиардеров пожертвовать половину своего состояния на благотворительность.

- Возраст Уоррена Баффета — 91 год

- Источник состояния Уоррена Баффета — Berkshire Hathaway

- Место проживания Уоррена Баффета — США, город Омаха (штат Небраска)

- Гражданство Уоррена Баффета — США

- Семейное положение Уоррена Баффета — Вдовец, повторно женат

- Количество детей у Уоррена Баффета — 3

- Образование Уоррена Баффета — Бакалавр искусств / наук, Университет Небраски в Линкольне; Магистр наук, Колумбийский Университет

Уоррен Баффет о возможной стоимости шортов

- 03 февраля 2022, 09:45

- |

Единственным доказательством того, что Уоррен Баффет когда-либо делал ставку против цены актива, являются его комментарии о владении индексными опционами.

По его собственному признанию, он продал опционы пут на четыре фондовых индекса, включая S&P 500, во время финансового кризиса. Помимо этой сделки, ничто другое не указывает на то, что он когда-либо продавал позицию или делал ставку на падение цены актива.

Однако, похоже, он много думал на эту тему.

Сложный способ зарабатывать на жизнь

В 2006 году на ежегодном собрании Berkshire Hathaway ( BRK.A ) ( BRK.B ) Баффета спросили, что он думает о коротких продажах и о том, можно ли заработать деньги с помощью этой дисциплины инвестирования.

Баффет сказал, что короткие продажи были «очень, очень трудным способом зарабатывать на жизнь», но если шортисты хотели одолжить у него акции Berkshire, чтобы сделать ставку против компании и заплатить ему за эту привилегию, то «нет ничего, лучше».

( Читать дальше )

Как повторить подход Уоррена Баффета

- 28 января 2022, 09:16

- |

Уоррен Баффет заслужил репутацию одного из величайших инвесторов всех времен. Благодаря сочетанию навыков и рычагов, он построил один из крупнейших в мире конгломератов практически с нуля и тем временем заработал состояние в 100 с лишним миллиардов долларов.

К сожалению, большинство розничных инвесторов не могут повторить успех Баффета, инвестируя только в акции. За последние семь десятилетий Оракул из Омахи разработал уникальную структуру в Berkshire Hathaway ( BRK.A ) ( BRK.B ), которая помогла ему ускорить создание богатства.

Однако, хотя инвесторы не могут скопировать все инвестиционные подходы Баффета, мы можем многому научиться на его многолетних успехах.

Что мы не можем сделать

За последние пять десятилетий Баффет активно использовал рычаги для расширения своей империи. Прежде всего, он использовал заемные средства от страховых компаний Berkshire, которые предоставляют инвестору практически бесплатный капитал в виде страхового оборота, который он может использовать по своему усмотрению.

( Читать дальше )

Уоррен Баффет: Колебания рынка — ваш друг

- 27 января 2022, 22:29

- |

Несмотря на недавнее падение, показатели фондового рынка после мартовского краха 2020 года были чрезвычайно высокими. Он вырос примерно на 90% менее чем за два года. Однако история показывает, что он пойдет по тому же пути, что и каждый предыдущий бычий рынок, и закончится в какой-то момент в будущем.

Многие инвесторы могут рассматривать окончание бычьего рынка и начало медвежьего рынка как негативное событие. В конце концов, их активы, вероятно, упадут в цене, по крайней мере, в некоторой степени. Однако спад на фондовом рынке может стать позитивным событием для многих инвесторов.

Большая часть инвесторов, вероятно, будут чистыми покупателями акций, что означает, что они покупают большее количество акций, чем продают. В результате более низкие цены на акции могут предоставить им больше возможностей для покупки высококачественных компаний, когда они торгуются на уровне или ниже их внутренней стоимости.

( Читать дальше )

Баффет: корпоративные расходы могут указывать на качество компании

- 25 января 2022, 10:03

- |

У меня есть контрольный список инвестиций, который я использую всякий раз, когда оцениваю новую потенциальную возможность для своего портфеля. Ну, на самом деле, у меня есть два контрольных списка. Первый контрольный список представляет собой дистиллированную версию второго. Я разработал этот список для быстрого анализа компаний.

Теоретически я должен быть в состоянии оценить, является ли бизнес чем-то, что может меня заинтересовать, в течение нескольких секунд, используя этот краткий контрольный список, который я сократил до пяти пунктов. Если компания проходит мой первый контрольный список, я перехожу ко второму. Этот список гораздо сложнее и включает более 50 различных критериев.

Один пункт в длинном списке касается затрат компании. На протяжении многих лет я наблюдал, что компании с высокими и растущими затратами могут быть плохими инвестициями.

( Читать дальше )

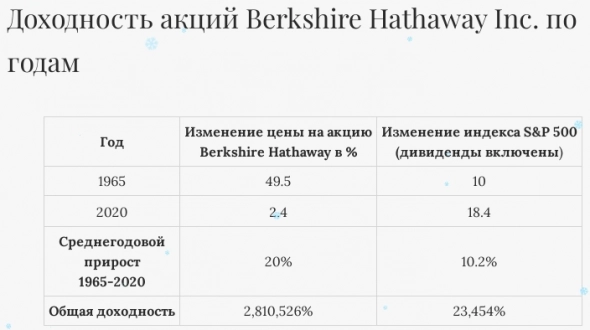

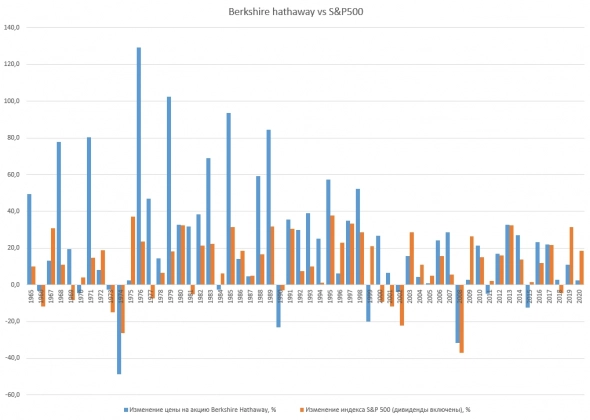

Баффет не догоняет индекс S&P500

- 23 января 2022, 17:54

- |

На текущей коррекции все чаще начинают вспоминать Баффета, как и некоторых других долгосрочных инвесторов.

«Не являясь профессиональным инвестором не пытайтесь обогнать индекс» и все такое, как завещал дедушка Баффет :)

Почти все же помнят, что у него в среднем 20% годовых за последние 55 лет.

Инфу брал с баффет.онлайн, выборочно сверял, вроде все верно. За 2021 еще не отчитались полностью, как я понял. Поэтому без 2021.

Когда-то он очень хорошо обгонял индекс S&P500. Но вот последние много лет уже нет. Об этом мало кто знает, судя по всему.

Хотелось бы быть неправым, поправьте если что.

( Читать дальше )

Уоррен Баффет: игнорируйте макрофакторы

- 22 января 2022, 10:30

- |

Я думаю, что всегда интересно вернуться назад и посмотреть на исторические комментарии успешных инвесторов. Когда я говорю исторические комментарии, я имею в виду комментарии, сделанные этими инвесторами несколько десятилетий назад.

Эти комментарии могут предложить интересные тематические исследования того, почему важно смотреть на долгосрочную перспективу с инвестициями на фондовом рынке. Трудно стоять здесь сегодня и представлять, каким будет мир через три-четыре десятилетия. Однако легче оглянуться назад и увидеть, как, по прогнозам инвесторов, мог бы выглядеть мир через три или четыре десятилетия, три или четыре десятилетия назад.

Например, в 1994 году на ежегодном собрании Berkshire Hathaway ( BRK.A ) ( BRK.B ) акционер спросил Уоррена Баффета, есть ли у него какое-либо мнение о состоянии экономики и ее перспективы на ближайшие пару лет. «Ты бык или медведь?» — спросил акционер Оракула из Омахи.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал