Трежерис

Приобретение американских трежерис через российских брокеров

- 10 февраля 2018, 16:04

- |

- комментировать

- 3.6К | ★2

- Комментарии ( 23 )

Потери России от инвестиций в трежерис

- 02 февраля 2018, 13:26

- |

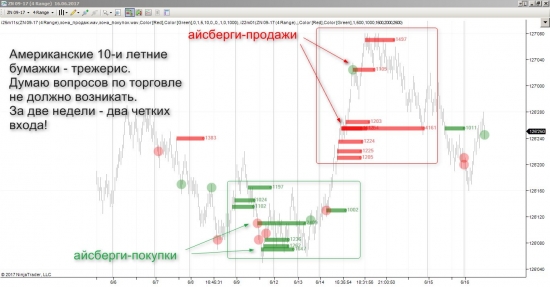

10 летки

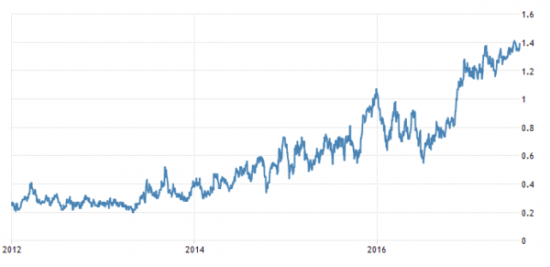

Напомню, что Россия начала инвестиции в 2007 г., максимальный объем в $176,3 млрд был в октябре 2010 г.

ВЗАИМОСВЯЗЬ РЫНКА ФОРЕКС ( валютного рынка ) С РЫНКОМ ОБЛИГАЦИЙ

- 10 января 2018, 14:51

- |

Сегодняшняя тема была выбрана не случайно, дело в том, что современные трейдеры и инвесторы все чаще отказываются от надежных долгосрочных стратегий в пользу среднесрочных спекулятивных систем, построенных на различных индикаторах, объёмах и прочих похожих инструментах.

На мой взгляд, это серьезная проблема, так как при подобном подходе человек просто перестает развиваться, т.е отказывается узнавать новую информацию, которая могла бы ему пригодиться на более высоких уровнях карьерной лестницы в финансовом секторе.

Вот и получается что у простого рядового спекулянта всего 2 пути:

1) Торговать на небольших счетах и постоянно искать новые паттерны, так как прежние методы могут перестать работать

2) Изучать фундаментальные закономерности, которые будут актуальны всегда.

Но закончим с лирикой и перейдем к более серьезным вещам. Первым делом нужно разобраться с терминологией, в частности, под облигацией понимается ценная бумага, держатель которой получает от её эмитента либо купонный доход, либо разницу между ценой размещения и номиналом.

( Читать дальше )

Трежерис предупреждают об опасности эйфории на рынке

- 09 января 2018, 16:19

- |

Американские акции отреагировали на президентство Трампа эйфорией. Dow Jones Industrial Average вырос на 25% в 2017 г., став одним из наиболее эффективных мировых классов активов.

С трежерис США ситуация обстояла иначе: доходность 10-летних облигаций немного снизилась с 2,44% в конце 2016 г. до 2,41% в 2017 г. И спред доходности между 2-летними и 10-летними облигациями, часто являющийся сигналом замедления роста или предстоящей рецессии, упал со 125 б. п. до 51,8 б. п. на конец 2017 г.

( Читать дальше )

ВОПРОС ЗНАТОКАМ про валютные резервы

- 15 октября 2017, 13:37

- |

Коллеги, назрел вопрос. Если кто сможет по-простому объяснить, где собака порылась буду признателен.

Сначала аналогия.

Допустим у меня есть депозит в сбере в размере 1 млн рублей. Он там лежит я его не трогаю.

Допустим я взял кредит чтобы купить кухню в размере 500 тыс. рублей. И вот я оказался необяхательным и плохим заемщиком и 5 лет уклоняюсь от всех выплат. Приставам не открываю дверь в суд не прихожу, по телефону матюгаю всех плохими словами. И вот мой долг достиг допустим со всеми пенями 950 тысяч.

Что в итоге произойдет, если пропустить все промежуточные этапы? Ответ очевиден — сбер заберет из моего депозита 950к которые я ему должен. Что это означает фактически? Цифра 950000 в базе данных сбера на моем счету будет стерта, а на втором «грефовском» приплюсована со ссылкой на документ-основание.

Теперь сам вопрос.

Местами и временами не только в кулуарах околополитических холиваров, но и в сми проскакивают темы аля «а вот под санкции арестуют наши валютные резервы»(что то типа www.bfm.ru/news/295816) или «а вот мы покупаем доллары и храним их где-то, а нам возьмут и не вернут» или просто возмущения тем что правительство покупает баксы типа выводят бабло(хотя чем не следование совету отклыдвать часть дохода на случай трудных времен???).

Так вот собственно а как это вообще возможно арестовать наше бабло с учетом того, что ЦБ калькулирует рублевую массу эквивалентную заработанным баксам, которая посчитана и записана в эксельчике? Как физически можно не вернуть «просто цифры существующие в компутере»?

Ну скажут нам друзья из-за бугра «не перечислим вам ваши цифры со счета». Ну ок. Что мешает ЦБ взять и нарисовать документ-основание, согласно которому мы спишем часть цифр со котлеты трежерис(вне зависимости от их желания просто уведомим мол так и так считайте что вы нам теперь должны меньше на трилион например) и напишем эквивалентную часть в рублях себе на счету РФ? Бабло наше, заработали честно, обосновать можем, спросить с нас как с гадов никто не имеет права, ибо беспредел, а мы буйные.

Так вот это постановка вопроса в сми такая странная чтобы электорат просто попугать или от непонимания или я чето не понимаю и баблишко могут прижать? Просто чето все говорят, путают, а по сути и выводов как всегда с гулькин писун.

Одна любопытная раскорреляция или в июне произошел глобальный разворот?

- 29 августа 2017, 22:33

- |

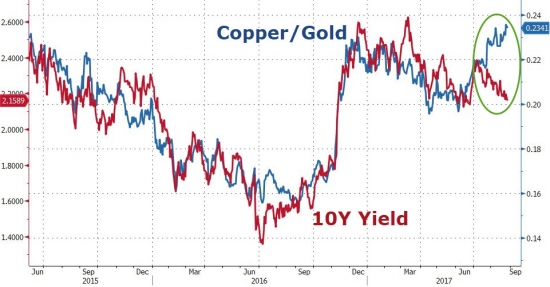

Интересное наложение динамики отношения стоимости медь/золото на изменение доходности 10-летних трежерис от ZeroHedge.

Хорошо видно глобальное расхождение (раскорреляция), произошедшее в июне. Отношение стоимости ключевого промышленного металла (медь) к золоту можно рассматривать как индикатор, отражающий оптимизм рынков в оценке перспектив мировой экономики (ожидания роста). Это относится и к доходности 10-летних трежерис, которая, предположительно, растет на позитивных ожиданиях в отношении динамики мирового ВВП. Помимо этого, доходности трежерис могут отражать сентимент ФРС в ее оценке перспектив роста экономики США (и глобальной экономики в целом).

Раскорреляция между этими двумя показателями может говорить о том, что ожидания в отношении политики ФРС разошлись с непосредственными ожиданиями в отношении роста мирового ВВП. В каком то смысле это — революционная ситуация, которая может предвещать глобальные сдвиги в текущей мировой финансово-экономической политике. Возможно, это и предвестник разворота на фондовом рынке в Штатах тоже.

___

мой блог

Доходность американских государственных облигаций значительно выросла

- 27 июля 2017, 01:26

- |

В последние дни курс американских гособлигаций продолжал падать. Доходность по ним соответственно росла. Рост доходности приводит к удорожанию финансирования правительства США. Так как долг очень высок, дальнейший рост доходности по облигациям может вывести из равновесия бюджетное финансирование. Дополнительно ситуация осложняется тем, что экономика в последнее время показывает признаки ослабления.

1) двухлетние облигации

( Читать дальше )

VIX сегодня пошел на исторический рекорд

- 22 июля 2017, 00:25

- |

Индекс волатильности закрывает неделю на уровне 9,31 — рекордное значение за всю его историю (ниже он был только в конце 2006 года, но закрытие недели было выше текущих значений).

Доходности 10-летних трежерис игнорируют монетарное ужесточение ФРС…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал