Торговая Стратегия

Пошаговая инструкция по Price Action для новичков

- 21 февраля 2021, 14:08

- |

Предисловие

Сразу хочу сказать, что мы не будем очень глубоко погружаться в тему, чертить блочные уровни, обучаться определять экстремумы, смотреть VSA, комбинации свечей, консолидацию, свинг торговлю, силу и ускорение тренда, ложные пробои и каналы, т.к. получится невероятно огромная статья. Но, даже с базовыми знаниями вы уже сможете торговать и сделаете свою торговую стратегию, которую в дальнейшем вы сможете усовершенствовать и дополнить.

( Читать дальше )

- комментировать

- 18.6К | ★10

- Комментарии ( 14 )

Моя стратегия возврата к среднему (mean reversion) для торговли на рынке FX

- 01 февраля 2021, 18:37

- |

Коллеги, всем привет!

Прошу ознакомиться с одной из моих стратегий для торговли на рынке FX. Стратегия контр. трендовая, ее лучше применять для торговли на таймфрейме 1D. Более подробно рассказано в видео.

( Читать дальше )

Торговля от Уровней / Почему ваши Уровни НЕ работают? / Ложный Пробой / Обучение Трейдингу с нуля

- 13 января 2021, 21:25

- |

Трейдинг онлайн на CME. Разбор сделок. Торговая стратегия скальпинг, интрадей. ES 16.12.2020

- 28 декабря 2020, 13:30

- |

2-х часовая интрадей торговля, скальпинг ES, с последующим детальным разбором сделок и ответами на вопросы.

Прямая трансляция сего действа, без комментариев, в этом видео.

Комментарии, подробный разбор сделок в этом видео.

Телеграм канал @levelsmercantilist, в котором публикую сделки, результаты торговли по своему методу, как учеников так и свои. Делюсь своим виденьем рынка, наработками — t.me/levelsmercantilist

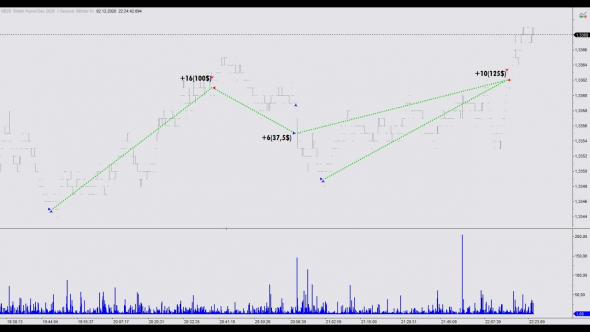

Трейдинг онлайн на CME. Разбор сделок. Торговая стратегия скальпинг, интрадей. 6B от 2.12.2020.

- 16 декабря 2020, 18:03

- |

2-х часовая интрадей торговля, скальпинг 6B (фунт), с последующим детальным разбором сделок и ответами на вопросы.

Прямая трансляция сего действа в этом видео.

Разбор сделок 1 часть, ответы на вопросы 2 часть.

Телеграм канал @levelsmercantilist, в котором публикую сделки, результаты торговли по своему методу, как учеников так и свои. Делюсь своим виденьем рынка, наработками — t.me/levelsmercantilist

Как найти идеальную точку входа в сделку

- 09 декабря 2020, 19:18

- |

На нашем канале «Деньги не спят» вышла вторая часть обучающей серии выпусков Василия Олейника, в которой он поделится своим 15-летним опытом торговли на бирже.

— Как находить идеальные точки входа в лонг и шорт

— На какие индикаторы обращать внимание перед совершением сделок

— Как торговать от уровней при спекулятивном подходе

Смотрите, учитесь и не повторяйте ошибок. Ну и подписывайтесь на канал, чтобы не пропустить следующие выпуски.

Какие риски, главное же прибыль? Переворот в осознании...

- 04 декабря 2020, 17:52

- |

Вообщем этот менеджер тренируется продавать свои услуги, а я тренируюсь реагировать спокойно на тот бред, что он несет и аргументированно рушить его доводы логическими рассуждениями и встречными вопросами, да и не забывать ловить врунишку на моментах касающихся самого рынка))) И вот в одном из предложений данный менеджер на мои доводы о том, что всегда нужно исходить от риска, кидает фразу:"… Вы же должны исходить от возможной прибыли, а не от риска, представьте, сколько вы можете заработать, Вы что не понимаете!!!??? Ведь эти акции уже подорожали с 20 до 100$!!!...." И в этот момент я понимаю, почему сам терял в торговле и почему многие теряют на финансовых рынках, как раз поэтому —

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал