Тайминг

Сбербанк - завтра проверяем силу тренда !

- 25 апреля 2023, 21:28

- |

На графике Сбера показал импульс, начавшийся 14 апреля и завершившийся 20 апреля пробоем EMA7. В соответствии с принципом тайминга коррекция обычно занимает по времени столько же, сколько и импульс. И завершается эта коррекция 25 апреля. Т.е. завтра с высокой вероятностью увидим импульс. Не факт, что вверх, но все же тенденция скорее продолжится, чем завершится. Если восходящий тренд в силе, завтра увидим еще один импульс вверх!

Нужно больше торговых идей ?

Подписывайтесь на канал: https://t.me/sts_finmarket_free

- комментировать

- 595 | ★1

- Комментарии ( 4 )

Нужно ли для трейдинга читать новости?

- 16 сентября 2022, 11:15

- |

С одной стороны, порой, читая новости, можно сложить пазл и заглянуть в будущее. Чтение новостей может, безусловно, помочь с таймингом.

С другой стороны, чтение новостей может очень серьезно в трейдинге помешать. Новостные потоки создают в голове предустановку, куда должен пойти рынок, а это лишает гибкости.

Нужно понимать, что реальность лишь одна, и это — цена. Вся информация уже учтена в цене. Чтение новостей лишь создаёт дымовую завесу перед этой реальностью.

Многие люди не достигают успеха в трейдинге, потому что путают понятия. Наиболее распространенный порядок мышления у них такой:

«Быть трейдером – значит прогнозировать экономическую ситуацию (предвидеть) и совершать сделки на основе этих прогнозов».

Ошибка! Ваша работа состоит не в том, чтобы предвидеть будущее. Быть трейдером значит другое. Это значит уметь следовать за рынком, какая бы реальность ни была. И делать это математически правильно. Это значит принимать рынок таким, какой он есть, со всеми его безумствами, и выстраивать свою тактику с учётом всех этих его безумств. Вот что такое работа трейдера.

( Читать дальше )

Сорос в битках, Баффет следующий? Куда идет крипта? Сроки/цены.

- 07 октября 2021, 14:58

- |

Есть даже астрологические, но об этом позже.

Для начала калейдоскоп.

Не купил еще значит, дампит, чтобы подобрать ниже.

Знаем мы вас, миллиардеров.

( Читать дальше )

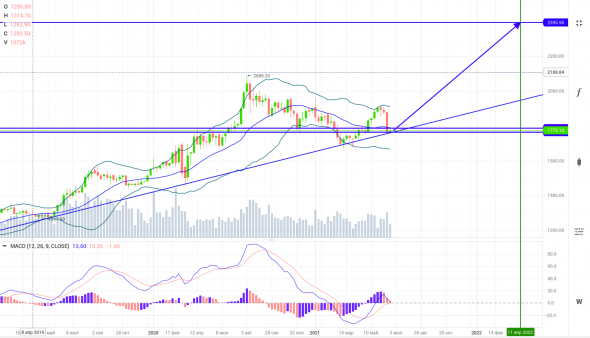

Ушёл в лонге золота, открыл сегодня, цели: 2109, 2189, 2250+, 2395+, ±2509.2

- 25 июня 2021, 00:31

- |

Выход из диапазона наверх. Цели в заголовке. Вырости от сюда должны на величину флага.

Размер флага: ±420$. Соответственно перехай: 2089.2 + 420 = 2509.2$.

Минимальный тайминг достижения: февраль — апрель 2022. Или с задержкой в ±6...9 месяцев.

ЭМОЦИОНАЛЬНЫЙ ЗАПРОС НА ТАЙМИНГ

- 26 апреля 2021, 13:26

- |

Интересная статья годичной давности. О неравномерности изменений на финансовом рынке.

Решил дополнить свою серию постов ЭМОЦИОНАЛЬНЫЕ ЗАПРОСЫ НОВИЧКА еще одним.

Запросом на тайминг. На попытку поиграть в игру «найди правильный момент захода в рынок и выхода из него».

Почему такой запрос существует?

Возбужденный ценой, которую рынок платит за правильный тайминг, инвестор решает действовать. По сути переводя себя в ряд «спекулянтов от лонга». И естественно сталкивается с рядом проблем.

1. Конкурентное поле. Приходится соперничать с лучшими фондами, привлекающими лучшие умы. И пытающихся играть в ту же игру. Непросто.

2. Эмоции играют против такого инвестора. Фиксит прибыль – я ж такой умный. Дает убыткам течь – нет сил выйти из позиции. В итоге в лучшие дни на рынке такой инвестор находится в деньгах, а в худших участвует всем капиталом.

( Читать дальше )

Как я ошибался год назад и одновременно был прав

- 30 марта 2021, 20:54

- |

Жду рынок ниже, но акции не продаю — вот такая нелогичная логика

Как мы теперь уже знаем, дешевле уже особо ничего и не дали. Хотя дальнейшего падения ждал далеко не я один. Ожидания подвели, ошибочка вышла. Но это меня не расстроило, и даже не удивило)

Ну и, конечно, решение не продавать ничего было правильным. Вся эта история — лишь очередное напоминание о том, что тайминг скорее повредит инвестициям, чем наоборот.

В этом смысле текущая ситуация в какой-то степени напоминает прошлогоднюю. Да, тогда было дно, а сейчас мы вблизи максимумов. Но что тогда, что сейчас многие ждут снижения. Тогда — потому что сильный тренд и весь нарратив были резко негативными. Сейчас — потому что слишком долго растем, пузырь и все такое… Наш мозг способен обосновать любую догадку, которую подсознание вытолкнет на поверхность под воздействием наиболее сильных эмоций. А страх/тревога — эмоции мощные, иногда даже всепоглощающие. Лично мне в борьбе с ними помогли упрощение стратегии и удлинение горизонта инвестирования.

Елена Чиркова из Movchan’s Group: «Новым Уорреном Баффетом вам не стать»

- 24 февраля 2021, 08:22

- |

В январе 2020 года мы записали большое видеоинтервью с Еленой Чирковой, которое стало самым популярным на канале RationalAnswer. Коронавирус как какую-то серьёзную угрозу тогда ещё никто не рассматривал, рынки акций бодро ставили один рекорд за другим, да и инвесторы по большей части излучали незамутнённый оптимизм (речь идёт про момент записи интервью — сам релиз произошёл уже в апреле 2020 года, ближе к пику коронавирусной паники и дну S&P500).

С тех пор прошёл год: финансовые рынки восстановились и успели поставить новые рекорды, инвесторы снова накачивают деньгами как фонды акций, так и отдельные ценные (и не очень — см. кейс GameStop) бумаги, и в целом есть ощущение консенсуса, что самое страшное уже позади. В общем, мне кажется, что темы, которые мы подробно обсудили с Еленой, сейчас остаются не менее актуальными, чем год назад.

( Читать дальше )

Трудности активного управления долгосрочным портфелем

- 06 января 2021, 18:51

- |

Любому инвестору (даже очень пассивному) приходится принимать ряд решений. А каждое решение – это развилка на пути либо к успеху, либо к неудаче. Другими словами, каждое решение – это вероятность ошибки. Чем больше решений, тем больше возможных ошибок. С этого ракурса пассивный стиль управления выглядит привлекательнее активных стратегий. Просто потому, что пассивные инвесторы принимают минимум решений, зато важных и долгосрочных. А по мере наращивания активности в управлении своими портфелями инвесторы накапливают свои ошибки. И это не будет нас смущать только в одном случае – если мы уверены, что средняя вероятность нашей ошибки существенно меньше 50%. То есть, если математическое ожидание совокупного результата наших решений положительно, то нам нет смысла себя ограничивать в количестве действий с активами в портфеле. Но к этому мы еще вернемся чуть позже.

А пока посмотрим, где же кроются основные трудности активного управления портфелем.

Выбор активов

( Читать дальше )

Бычья ловушка – не то, о чем стоит беспокоиться

- 13 сентября 2020, 01:39

- |

Представьте, что Вы тестируетесь на коронавирус. Хотя нет, так не интересно.

Представьте, что Вы проходили мед. осмотр, сдавали анализы, и у Вас один из тестов обнаружил очень редкое заболевание, которое встречается только у 1% людей, и которое смертельно по истечении нескольких месяцев. Тест в 90% случаев определяет больного, и лишь в 3% дает положительный результат здоровому. Похоже, что всё, можно бросать работу и идти во все тяжкие. Но Вы рано расслабились.

Какова реальная вероятность оказаться больным, 90%? А может, 100%-3%=97%? Давайте посмотрим.

Возьмите 1000 человек, у 1% данное заболевание. Это 10 человек. При этом тест дает результат 90% при тестировании больного. Это значит, что из этих 10 только 9 получили положительный тест. Однако тест также дает 3% ложноположительных результатов для здоровых людей, а это 990*3%=30 человек. Получается, что из 1000 человек 9+30=39 получат также положительный результат теста. При этом больных всего 10 человек. Вероятность того, что кто-то из положительно протестированных реально болеет, равна 9/39=23% (9- это те, кто реально болел и получил положительный тест, а 39 – это все те, кто в принципе получил положительный тест). Эта вероятность существенно меньше и 97%, и 90%, о которых Вы, скорее всего, сразу подумали.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал