ТКС Банк

Как я заработал на кредитках почти 50 000 руб.

- 05 июля 2024, 10:07

- |

Подведем итог девятого месяца эксперимента «Капитал с кредиток», в котором зарабатываю деньги полностью на заемные деньги.

В июне расправился с токсичными долгами и получил еще одну хорошую кредитку. Будущий доход эксперимента еще больше вырастет! Сейчас расскажу подробнее.

В прошлом году завел первую в жизни кредитку, а затем еще несколько с беспроцентным (грейс) периодом. На время его действия снимаю деньги с карточек и размещаю на накопительных счетах в банках с высокими ставками. Возвращаю до конца беспроцентного периода, чтобы не попадать на проценты. Таким образом зарабатываю полностью на заемные деньги.

- Около 8 300 руб. — за июнь.

Почти 50 000 руб. — за весь эксперимент (9 месяцев).

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 10 )

Топ-7 акций на квартал для инвесторов

- 01 июля 2024, 12:16

- |

Эпическая волатильность рубля повлияла и на российские акции. Что дальше будет с рынком? Когда индекс Мосбиржи достигнет 3400 п.? Об этом рассуждает Максим Шеин, директор по работе с состоятельными клиентами УК БКС, в новом выпуске «Без плохих новостей».

Смотреть БПН:Текстовая версия:

РЫНОК В 3 КВАРТАЛЕ

Мои коллеги из аналитического департамента опубликовали стратегию по российскому рынку на третий квартал. Это большой отчет с подробным разбором рынка, каждого сектора и компаний под покрытием. Аналитики выпускают такой документ каждый квартал. И он есть в открытом доступе — можете найти его на сайте БКС Экспресс, ссылка в описании. А я расскажу главные выводы из стратегии.

Долгосрочно, то есть на горизонте года, аналитики смотрят на рынок Нейтрально. Они ожидают роста индекса Мосбиржи до 3800 пунктов. От текущих уровней потенциал роста 31% с дивидендами и 23% — без них. Если раньше главным фактором роста были, конечно, дивиденды, то сейчас дивидендный сезон постепенно подходит к концу. И следующим основным драйвером становится снижение ключевой ставки.

( Читать дальше )

Как мы ожидаем, почти все торгующиеся на бирже банки увеличат чистую прибыль на 9-25% в 2024 г. - АТОН

- 19 июня 2024, 12:29

- |

ЦБ РФ значительно улучшил прогноз по чистой прибыли на 2024 год. Для сравнения, в 2023 году чистая прибыль сектора составила 3,2 трлн рублей. Как мы ожидаем, почти все торгующиеся на бирже банки, включая «Сбер», «ТКС Холдинг», ВТБ, Банк СПБ, увеличат чистую прибыль на 9-25%. «Сбер» является нашим фаворитом в секторе.

( Читать дальше )

Обновление в модельном портфеле

- 17 июня 2024, 18:32

- |

Открываем идеи:

НЛМК

Тактическая цель: 212 руб.

Потенциал роста: 4,3%

Стоп-лосс: 182 руб.

Бумаги упали гораздо сильнее, чем индекс МосБиржи, что связано с дивидендной отсечкой, которая наложилась на общерыночную коррекцию. Ожидаем увеличение дивидендных выплат по итогам 2024 года, но даже если считать по дивидендам за прошлый год, доходность сейчас составляет более 13%. Допускаем, что НЛМК также вернётся к практике квартальных дивидендов, что может стать мощным триггером роста.

РоснефтьТактическая цель: 603 руб.

Потенциал роста: 5,7%

Стоп-лосс: 555 руб.

ТранснефтьТактическая цель: 1800 руб.

Потенциал роста: 3,9%

Стоп-лосс: 1580 руб.

Бумаги Роснефти и Транснефти добавлены в преддверии дивидендных отсечек. Маловероятно, что мы будем их дожидаться, но этот фактор будет препятствовать сильному откату котировок акций компаний.

Сохраняем высокую долю денежных средств.

#нашпортфель

Аналитический Центр ПСБ

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика t.me/macroresearch

( Читать дальше )

Благодаря гибкой бизнес-модели ТКС Холдинг весьма уверенно чувствует себя в нынешних сложных условиях

- 13 июня 2024, 13:51

- |

Аналитики «Финама» присвоили рейтинг «Покупать» акциям ТКС Холдинга. Целевая цена этих бумаг на горизонте 12 месяцев составляет 3509,7 руб., что предполагает апсайд около 23%.

Благодаря гибкой и эффективной бизнес-модели ТКС Холдинг весьма уверенно чувствует себя в нынешних сложных операционных условиях, связанных с высокими процентными ставками и мерами ЦБ по ужесточению регулирования розничного кредитования. Так, чистая прибыль Группы в I квартале 2024 г. увеличилась на 37% г/г, до 22,3 млрд руб., при высоком значении ROE на уровне 31,7%. При этом руководство ТКС Холдинга также представило весьма оптимистичные прогнозы по отдельным показателям на весь 2024 г.

Недавно акционеры ТКС Холдинга одобрили интеграцию в состав Группы Росбанка, крупного универсального российского банка с присутствием во всех основных сегментах банковского бизнеса. Благодаря сделке ТКС Холдинг приобретет экспертизу в корпоративном банкинге. При этом объединенный банк станет более масштабным и диверсифицированным, возможна реализация эффектов синергии.

( Читать дальше )

Считаем ТКС Холдинг привлекательным для покупок с целевой ценой в 6400 руб. (+120% к текущей цене) - ИФК "Солид"

- 06 июня 2024, 14:09

- |

В принципе, менеджмент ТКС Холдинга в этом интервью сам озвучивает инвестиционную идею. Банку был необходим капитал для роста выдач кредитов и захода в новые сегменты. В результате поглощения Росбанка на неденежной основе (за счет допэмиссии акций) объединенная группа повысит норматив достаточности капитала, а скорее даже добьётся лучшей утилизации капитала, что выльется в ROE выше 30%.

2024 год и начало 2025 года будут переходным временем, а затем для нового ТКС Холдинга открываются большие перспективы. По нашему базовому прогнозу ТКС Холдинг сможет достичь прибыли на акцию в 2025 году в размере 855 рублей, что предполагает оценку по мультипликатору P/E 3.4х при ROE 30,5%. Например, по Сбербанку мы прогнозируем прибыль на акцию в 2025 году в размере 87 рублей на акцию, что дает P/E 3.6х по текущим ценам при ROE 24%.

Поэтому считаем ТКС Холдинг привлекательным для покупок с целевой ценой в 6400 рублей. Однако отметим, что пока рост котировок сдерживает незавершенная сделка из-за цены допэмиссии в 3423 рубля. После завершения сделки в третьем квартале препятствий для роста у ТКС Холдинга не видим.

( Читать дальше )

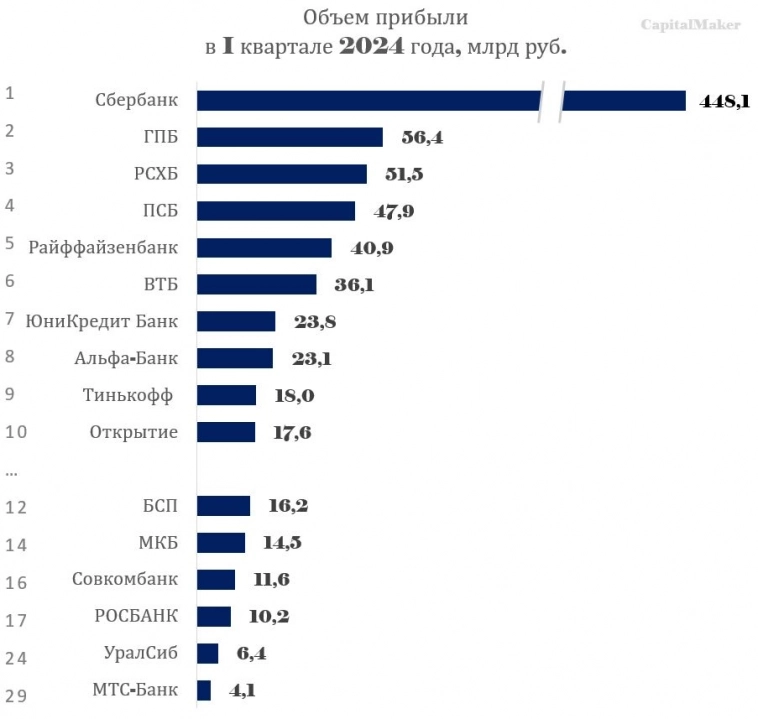

Прибыль банковского сектора в 1 кв. 2024 года

- 06 мая 2024, 10:51

- |

899 млрд руб. – прибыль банковского сектора за 1 кв 2024 года

(3-й лучший квартальный результат в истории)

— №2 ГПБ – 6,3%,

— №3 РСХБ – 5,7%

— 3,4-3,5 трлн руб. — скользящий результат за 12 месяцев, по прогнозу прибыль за 2024 год может быть близка к рекордному 2023 году.

— Рентабельность банков составила 2,14%

Несмотря на высокую ключевую ставку банковский сектор чувствует себя хорошо.

t.me/CapitalMaker777/236

ТКС (Тинькофф): время лечит

- 13 апреля 2024, 14:39

- |

ТКС

(а ля Тинькофф)

Страсти после переезда в российскую юрисдикцию

улеглись.

Уже миноритарии не хотят покупать банк с мультипликаторами как у IT (P/BV аж 2,6),

который после доп. эмиссии для покупки росбанка станет классическим банком, т.к.

клиенты Росбанка привыкли к классическому банковскому сервису.

Смотрю на тренд и ещё раз убеждаюсь:

время лечит.

:)

Думаю,

среднесрочно Сбер и БСП по балансовой стоимости (в 2,6 раза дешевле ТКС)

смотрятся интереснее.

После редомициляции,

оборот ТКС был 35% от всего оборота Мосбиржи акциями.

ТКС по дневным:

С уважением,

Олег

Одна из причин, почему рынок вялый (личное мнение). Мысли по поводу объединения ТКС и Росбанка

- 19 марта 2024, 13:41

- |

Думаю,

будет много негатива в комментариях.

Пишу личное мнение, интересно обсудить.

Оборот по акциям на Мосбирже в моменте = 42,082 млрд руб

Оборот ТКС = 11,869 млрд руб

ТКС составляет 28,2% оборота акциями на Мосбирже

Такое впечатление, что ТКС забирает ликвидность и, когда ажиотаж спадёт,

будет оживление в остальных акциях.

Такое впечатление, что перед доп. эмиссией много рекламы и акцию разгоняют.

«Реклама — двигатель торговли»,

как говорится.

У ТКС (on line банк, рентабельность 33%) и у Росбанка

(классический банк, рентабельность 12,7% по 2023г.,

ниже среднего в банковском секторе).

ТКС + Росбанк

(2 принципиально разные бизнес модели)

Объединение напоминает такую картину

Знаете, что это ?

Нет, не шляпа.

Это удав, проглотивший слона.

Антуана Экзюпери в детстве читали («Маленький принц") ?

Если читали, то поняли.

Хотите купить это чудо — юдо

(я про новый банк) с Р/BV = 2,3

(у Сбера P/BV = 1) ???

Пишите мысли в комментариях.

С уважением,

Олег

Финансовые результаты ТКС Холдинг за 2023 г. Выкуп акций, допэмиссия, покупка Росбанка

- 18 марта 2024, 20:24

- |

ТКС Холдинг (бывший Тинькофф) на прошлой неделе опубликовал сильные финансовые результаты за 2023 г. по МСФО. А также, объявил о поглощении Росбанка.

Что с финансовыми результатами?По итогам года общая выручка группы ТКС выросла на 33% по сравнению с 2022 г. и достигла 487,7 млрд руб. Чистая прибыль увеличилась почти в 4 раза, до рекордного уровня 80,9 млрд руб.

Во второй половине года, когда в России выросли процентные ставки, ТКС воспользовался моментом для привлечения депозитов, объем которых по итогам 2023 г. вырос втрое по сравнению с предыдущим годом — до 619 млрд руб. Несмотря на рост стоимости фондирования в конце года, в 2023 г. ТКС показала высокий уровень рентабельность капитала — 33,5%.

Количество активных клиентов увеличилось на 30% и составило около 28 млн человек, общее число клиентов превысило 40 млн. При этом, менеджмент видит существенный потенциал дальнейшего роста клиентской базы. Видимо за счёт покупки Росбанка?

Поглощение РосбанкаБанковские структуры Потанина ТКС Холдинг и Росбанк решили объединить в единую группу, чтобы «значительно усилить позиции группы на финансовом рынке».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал