Стоп-лосс

Мой самый болезненный урок: " Черный понедельник» по-советски "

- 06 ноября 2025, 09:53

- |

Запомни: на Уолл-стрит нет слова «авось». Его здесь выбивают из тебя катком. Мой урок случился в октябре 87-го. Тот, что они тут называют «Черный понедельник». Для меня он был не просто черным. Он был красно-черным, как плакат с Лениным.

Я тогда был еще зеленым, пару лет как сбежал из Союза с дипломом математика МГУ и мечтой о американской мечте. Устроился в небольшую контору на Манхэттене. Все у меня получалось. Графики, формулы, мои модели… Я чувствовал себя гением. Я же переиграл Госплановскую систему, а тут какие-то рынки.

В ту пятницу, 16 октября, рынок уже падал. У меня была позиция по индексу. Моя система, моя собственная, выстраданная в ночных бдениях, четко показывала: стоп-лосс тут. Выходи. Но во мне говорил тот самый советский «авось». Авось пронесет. Авось отскочит. В Союзе мы всегда ждали, что начальство спустит разнарядку, и все наладится. Здесь начальства не было. Здесь был только я и рынок.

Я проигнорировал стоп. Закрыл терминал и поехал домой, в свою съемную квартирку в Бруклине. Всю субботу и воскресенье я старался не думать о понедельнике. Как наш человек не думает о завтраке, когда в холодильнике пусто.

( Читать дальше )

- комментировать

- 4.6К | ★2

- Комментарии ( 27 )

Нападение и защита в трейдинге

- 26 октября 2025, 12:54

- |

Трейдинг — это не только заработок денег, это еще и умение их сохранять. Если вы не способны управлять «выигрышами» и «проигрышами», то добиться успеха на финансовых рынках будет крайне сложно. Заработать $10K долларов в январе — ничего не значит, если в феврале вы потеряете $11K.

Нападение

Нападение позволять выигрышным сделкам работать на вас. Небольшие убытки — часть процесса, но нужны крупные прибыли, чтобы их компенсировать. Когда появляется высоковероятный сигнал, вы должны его использовать.

🟡 Позволяйте выигрышам расти, пока трейлинг-стоп или сигнал на разворот не выведут вас из позиции;

🟡 Не фиксируйте прибыль слишком рано, выходите только в конце импульса;

🟡 Входите в сделки с соотношением риск/прибыль не менее 1:2;

🟡 Не привязывайтесь к сделкам;

🟡 Торгуйте только по системам с доказанным преимуществом;

🟡 Следуйте за потоком рыночных ордеров, пока ситуация не изменится;

🟡 Покупайте на силе, продавайте на слабости — пытаться поймать вершины или дно — самоубийство.

( Читать дальше )

Нужно ли ставить стопы?

- 13 октября 2025, 10:04

- |

Любой знает ответ на вопрос в заголовке — конечно, да. Торговля без стопов — это путь к разорению и все такое вот. Но действительно ли это так и, если это так, то почему?

Начнем издалека. Предположим, вы далекий от электротехники человек. Пекарь там, я не знаю, программист 1С или водитель грузовика. И вот вы решили смонтировать электропроводку в своем строящемся доме.

Вы идете на двухнедельные курсы электриков. Там вам худо-бедно объясняют закон Ома для участка цепи, показывают, как пользоваться индикаторной отверткой и бытовым мультиметром и учат монтировать розетку и выключатель. В заданиях со звездочкой есть даже проходные переключатели и питание от трехфазной сети. Вооружившись новыми знаниями, вы приступаете к монтажу.

Вы сожжете дом с вероятностью, чудовищно близкой к 100%.

Чтобы этого не произошло, вам с самого начала курсов начинают вдалбливать важность вводного автомата. Без него, говорят вам, будет кердык. Никогда ничего не монтируйте без вводного автомата. И это действительно так!

( Читать дальше )

А может, настоящий стоп-лосс — это 115-ФЗ?

- 10 октября 2025, 10:34

- |

Кто сильнее ограничивает трейдера: волатильность или алгоритмы финмониторинга?

На графике я сам ставлю стоп, понимаю уровень риска. Ошибся — закрыл сделку, принял убыток. Это честно.

А теперь посмотрите на реалии: твой счёт могут заморозить не свечи и не маржин-колл, а какой-то внутренний алгоритм банка. Не важно, насколько чистые твои сделки или как ты соблюдаешь риск-менеджмент. Один кривой триггер финмониторинга — и привет, твоя ликвидность в «заморозке».

И вот вопрос: где на самом деле больше риска?

— Там, где я вижу стакан и могу выставить ордер.

— Или там, где стоп за меня ставят люди, которые в трейдинге вообще не шарят, зато прячутся за 115-ФЗ?

Выходит, что мы спорим о стопах на рынке, а самый жёсткий стоп сидит в банке и срабатывает тогда, когда тебе это вообще не выгодно.

Может, пора пересмотреть, что для трейдера сегодня реальный риск — график или финмониторинг?

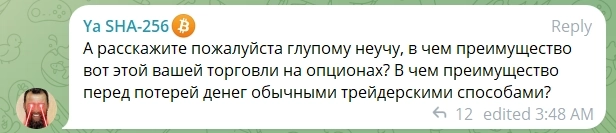

В чём преимущества опционов?

- 24 августа 2025, 16:15

- |

Краткий ответ:

Какого-то гарантированного преимущества торговля опционами не даёт. При этом опционы дают возможности, которых невозможно достичь на других инструментах. И если эти возможности правильно использовать, то можно улучшить свою торговлю на любом другом инструменте и стратегии.

Подробный ответ:

Заставь дурака Богу молиться, он себе лоб расшибёт

Акции, фьючерсы, криптовалюты, опционы — это всё лишь инструменты трейдинга. Как их использовать решать только вам.

Кто-то инвестирует в акции, а кто-то берет плечо и теряет деньги «обычным трейдерским способом». Производители хэджируются фьючерсами, а хомяки пытаются предсказывать их будущее. Microstrategy ходлит биткоин, а ты на весь капитал залетаешь в шиткоин и ставишь стоп-лосс. Также и опционы: можно напродавать непокрытые на всю маржу и потерять деньги «необычным способом», а можно купить коллы на 1% от счёта и иметь ограниченный риск.

Опционы не дают какой-то гарантированной прибыли по сравнению с линейными активами. Но как инструмент они дают возможности, которых нет в других инструментах:

( Читать дальше )

Учись не только входить, но и уходить красиво!

- 30 июля 2025, 12:57

- |

Вернемся к теме выхода из сделки. Все ищут идеальный вход, но правда в другом. Грааль не во входе, а в выходе.

Ты можешь зайти почти где угодно… но если не знаешь, где выйти, рынок всё равно заберёт своё!

Выход решает всё:

– Сколько ты заберёшь профита

– С каким чувством закроешь сделку

– И будешь ли ты завтра продолжать торговать или сядешь пересматривать мемы про «слил депозит»

Мы как раз сделали мини-курс про это – как выходить правильно.

Два урока: стопы, виртуальные стопы, выход по частям. То, что делает торговлю не случайной, а управляемой.

✓ Цена: 2500 рублей

✓ Уроки онлайн + запись после окончания

✓ 2 лучших преподавателя: Артем Кендиров и Сергей Алексеев

⌚️ Старт 31 июля!

Сегодня курс ещё по старой цене, завтра стоимость вырастет. Кто хочет – забирайте!

📌 Купить со скидкой: https://clck.ru/3NNg87

Как выставить стоп-заявки

- 18 февраля 2025, 13:48

- |

В этой статье вы узнаете о стоп-заявках Stop-Loss и Take-Profit, а также о способах, которые помогут трейдеру быстро выставить заявки.

- Scalpee — это современный бесплатный терминал от компании Whitelist, созданный специально для торговли на криптобиржах.

- Привод Scalpee находится в экосистеме Whitelist и предлагает трейдерам быструю и интуитивную настройку, гибкое управление позициями, знакомые графики из TradingView, удобный мониторинг заявок и многое другое.

Узнайте подробнее о новом терминале в нашей статье и коротком видео.

Что такое стоп-заявки

Стоп-лосс (SL) и тейк-профит (TP) — это стоп-заявки, которые помогают автоматизировать закрытие позиции для фиксации убытков или прибыли. Закрытие происходит по рынку при достижении триггерной цены.

Стоп-заявки выставляются только в позиции и автоматически снимаются при закрытии позиции.

( Читать дальше )

Риск-менеджмент и мани-менеджмент

- 30 августа 2024, 17:07

- |

Каждый трейдер разрабатывает торговую стратегию с учётом своих потребностей. Кто-то использует традиционные методы анализа, кто-то ищет новые подходы и модели. Но в любом случае без правильного управления капиталом сложно создать эффективную торговую систему. Именно поэтому трейдеры применяют риск-менеджмент и мани-менеджмент.

Стоп-лосс и тейк-профит

Основная задача риск-менеджмента — разработать эффективную систему минимизации убытков. С этой целью используется стоп-лосс (Stop-loss). Стоп-лосс — это торговая заявка, которая помогает ограничить убытки, если цена актива пошла против вашей позиции. Подобный защитный механизм необходим как при выборе «длинной», так и «короткой» позиции. Выставляя стоп-лосс необходимо учитывать два ключевых фактора: размер убытка, который вы готовы понести в сделке, и волатильность актива, чтобы предотвратить преждевременное исполнение заявки.

Стоп-лосс может быть как фиксированным, так и скользящим. Самым распространённым и одновременно простым является фиксированный стоп-лосс.

( Читать дальше )

Правила пишутся "кровью"

- 05 августа 2024, 19:33

- |

Выдохнул. Но быстро стало скучно без рынка. Вскоре стал искать интересные идеи. Как раз в это же время залпом прочитал две книги про Магов Рынка, где красной нитью пролегает мысль — НУЖНО ОГРАНИЧИВАТЬ РИСКИ!

Но я то инвестор, а не спекулянт. Зачем мне стопы? (ха-ха)

И вот она — отличная идея — ЯНДЕКС! Всем нравится, все хвалят. НАДО БРАТЬ! (Оглядываясь назад, я диву даюсь — как я мог купить эту акцию? Ужасная точка входа по всем параметрам). Ладно хоть всего на 10% от капитала взял в день возобновления торгов.

Все эти дни я непрестанно наблюдал, как убыток растёт. Но верил в светлое будущее, ведь компания то отличная! Да и хвалят все, опять же. Сегодня точно уже дно, а завтра начнётся бурный рост. (ха-ха-ха)

Кароче, томить не буду — в выходные я как следует подумал, и сегодня зафиксировал убыток — 52 тысячи рублей (кровно заработанных на заводе).

( Читать дальше )

Стоп-лосс и Тейк-профит. (пост для новичков)

- 20 июля 2024, 15:33

- |

В данном посте предлагаю рассмотреть такие важные для торговли вещи, как — стоп-лосс и тейк-профит. Постараюсь, чтобы новичкам, на кого впринципе и ориентирован этот пост, было всё понятно, а более опытные игроки просто освежат память и вспомнят о важности этих двух аспектов торговли.

1. Тейк-профит — это цена, по которой вы готовы зафиксировать прибыль по бумаге.

К примеру, вы покупаете бумагу в лонг, при её стоимости в 100 у.е. и хотите зафиксировать позицию, когда цена дойдёт до 120 у.е. (то есть, ваш тейк -профит в этом случае — это 120 у.е.)

Зафиксировать прибыль на этом уровне можно в ручную (просто, мониторив позицию), либо же сделать заявку в терминале на брокерском счёте.

2. Стоп-лосс — цена, при которой вы готовы зафиксировать убыток по бумаге. Возьмём ситуацию, которая была описана выше — вы покупаете бумагу за 100 у.е. в надежде, что она пойдёт наверх и дойдёт до 120 у.е. Но, вы понимаете, что может что-то пойти не по плану и поэтому ставите стоп на уровне 85.

В данном случае зафиксировать убыток можно так же — либо в ручную, либо же выставив заявку в терминале на брокерском счёте.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал