Сегежа групп

По бумагам «Сегежи» есть надежда на улучшение

- 25 мая 2023, 15:17

- |

Булгаков Дмитрий

аналитик «БКС Мир инвестиций»

Segezha вчера опубликовала результаты за 1К23. Результаты уже отражают деконсолидацию конвертинговых заводов.

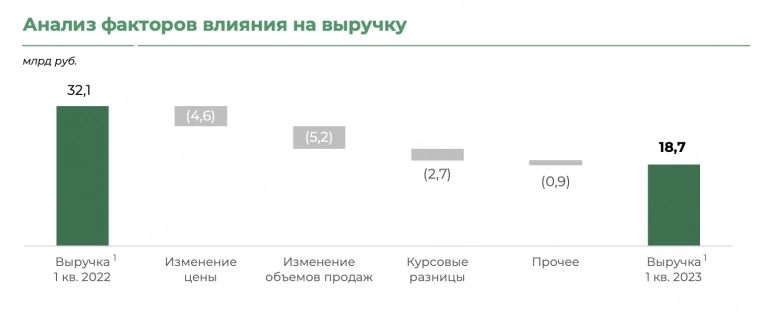

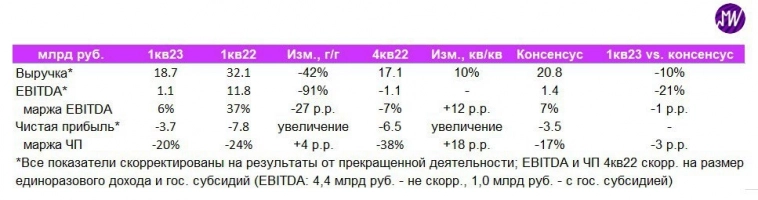

Выручка упала на 42% г/г, скорректированная EBITDA — на 90% г/г, скорректированная чистая прибыль составила минус RUB 4.4 млрд. Это является следствием изменения рынков сбыта, снижения цен на продукцию и роста издержек. o Компания указывает, что относительно предыдущего квартала выручка выросла на 10% до RUB 18.7 млрд преимущественно благодаря ослаблению рубля.

Согласно презентации компании, сегмент «Бумага и упаковка» показал операционную прибыль (OIBDA) в размере RUB 2.2 млрд и остался основным сегментом с точки зрения прибыли третий квартал подряд.

Сегмент деревообработки вышел на положительную операционную прибыль (OIBDA) в 1К23 (RUB 0.1 млрд) после убытков в 4К22.

Основным разочарованием остается сегмент деревообработки. Продажи пиломатериалов упали на 10% к/к. Компания пишет, что сокращение экспорта пиломатериалов из России вызвали проблемы с отгрузкой по ж/д в направлении Китая, а также высокие складские запасы в портах Поднебесной. На рынках Египта сохраняются проблемы с платежеспособностью покупателей. Однако средние цены реализации пиломатериалов выросли на 14% к/к.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Слабый отчет Сегежи: рекомендация для акций — "продавать"

- 25 мая 2023, 12:55

- |

➖ Выручка сократилась на 42% г/г во многом потому, что европейский рынок для компании теперь закрыт, а полноценно перенаправить поставки на новые рынки сбыта компания еще не успела. Дополнительное давление оказало снижение строительной активности в мире, а также рост конкуренции и предложения на новых рынках Сегежи (в Китае и Египте).

➖ OIBDA рухнула на 91% г/г в основном из-за падения выручки, а также роста логистических расходов. Российский рынок логистики восстанавливается, но медленно. Это бьет по рентабельности компании (маржа по OIBDA снизилась в первом квартале 2023-го до 6% с 37% годом ранее).

➖ Вместо чистой прибыли Сегежа вновь зафиксировала убыток. Однако в этот раз он был в два раза меньше (-3,8 млрд руб. против -7,9 млрд руб. годом ранее).

➖ Уровень долговой нагрузки (чистый долг/OIBDA) подскочил до существенных 7,9x (с 2,6x годом ранее) во многом из-за падения OIBDA. Менеджмент подчеркнул, что в мае успешно прошло крупное рефинансирование долга и все кредитные линии остаются доступными.

( Читать дальше )

♻️ Сегежа (SGZH) - интересные нюансы в отчетности и каковы перспективы восстановления?

- 25 мая 2023, 12:21

- |

▫️ Выручка TTM: 84.8 млрд ₽

▫️ OIBDA TTM: 14 млрд ₽

▫️ скор. Чистая прибыль TTM: 10.1 млрд ₽

▫️ fwd P/E 2023: -

▫️ fwd дивиденд 2023: -

Все обзоры https://t.me/taurenin/1275

👉 Компания отчиталась за 1кв2023 года:

Выручка: 18,7 млрд ₽ (-42% г/г, +10% кв/кв)

скорр. OIBDA: 1,1 млрд ₽ (-91% г/г, +9% кв/кв)

Чистый убыток: 3,8 млрд ₽ (сократился на 0,6 млрд кв/кв)

👆 Может показаться, что компания медленно начинают восстанавливаться, но это не совсем так: показатели 4кв2022 были скорректированы, поэтому они стали «хуже» и кажется, что в 1кв2023 мы видим восстановление.

❗ Если не учитывать корректировку, то выручка упала на 4% кв/кв. Более того, компания показала убытокаж в 2,2 млрд рублей на операционном уровне, хотя курс USD/RUB в 1кв2023 был вполне комфортным.

❌ Чистый долг компании вырос до 110 млрд р (+9 млрд за квартал). FCF был отрицательным: -7,75 млрд рублей).Бизнес компании стал меньше благодаря продаже 7 заводов в Европе за 100 млн евро.

( Читать дальше )

Акции Сегежи интересны только для долгосрочных инвестиций - Промсвязьбанк

- 25 мая 2023, 12:02

- |

Компания ожидаемо слабо отчиталась за 1 кв. 2023 по МСФО. Но результаты даже чуть ниже консенсуса Интерфакса. Причины для слабых результатов очевидны: критическое снижение цен на продукцию компании г/г обусловило сокращение выручки на 42% г/г, рост издержек, высокая база 1 кв. 2022 объясняет сокращение OIBDA на 91% г/г. Отмечаем крайне высокий уровень долговой нагрузки — 7,9х чистый долг/OIBDA LTM (против 4,1х на конец 2022 г.) и сохраняющийся убыток, хотя г/г он сократился в 2 раза, также кв/кв сократился на 14%. Также сохраняется отрицательный свободный денежный поток (-7,74 млрд руб.), а его динамики кв/кв ухудшилась в 4 раза.

( Читать дальше )

Segezha Group опубликовала ожидаемо слабые результаты. Акции буду торговаться под давлением - Атон

- 25 мая 2023, 10:14

- |

Выручка Segezha Group в 1К23 составила 18.7 млрд руб. (+10% кв/кв и -42% г/г) на фоне низкой сезонной активности и закрытых европейских рынков, что было частично компенсировано ослаблением рубля. Скорректированная OIBDA выросла на 9% кв/кв (-91% г/г) до 1.1 млрд руб., а операционная рентабельность до амортизации осталась неизменной кв/кв на уровне 6% (-27 пп г/г). Компания зафиксировала чистый убыток в размере 3.8 млрд руб. (против чистого убытка 4.4 млрд руб. в 4К22 и 7.8 млрд руб. в 1К22). Чистый долг Группы вырос до 110 млрд руб. (+9% относительно конца 4К22 и +18% относительно конца 1К22), тогда как коэффициент чистый долг/12M OIBDA увеличился до 7.9x против 4.1x.

Segezha Group опубликовала ожидаемо слабые результаты в связи со снижением спроса и низкими ценами почти во всех сегментах, тем не менее со временем ситуация должна измениться по мере восстановления строительной активности в мире. Однако пока Segezha отчиталась об операционном убытке в размере 2.

( Читать дальше )

Сегежа - трансформация бизнес-модели

- 24 мая 2023, 22:09

- |

При анализе компаний важно смотреть не только за текущими результатами, но и стараться проследить вектор ее развития. Сегодня ко мне на разбор попадает отчет Сегежи за первый квартал 2023 года. Изучим его, а также посмотрим на динамику всей отрасли, дабы экстраполировать данные на будущие результаты.

Итак, выручка за отчетный период выросла на 10% до 18,7 млрд рублей квартал к кварталу. Для наглядности Сегежа берет именно эту метрику. В годовом выражении выручка упала на 42%. Напомню, что 1 квартал прошлого года не учитывает кризисные вводные, поэтому лучше сконцентрироваться на сравнении кв/кв.

В разрезе продаж по сегментам, динамика положительная. Выручка сегмента «Бумага и упаковка» выросла на 17% до 7,6 млрд рублей кв/кв. Объемы продаж «Фанеры» прибавили 11%, «Клееной балки» 23%, а вот «Пиломатериалов» снизились на 10% до 436 тыс. кубов, что было компенсировано ростом средних цен реализации.

( Читать дальше )

Сегежа продолжает генерировать сплошные убытки, отчет за 1 квартал 2023 года

- 24 мая 2023, 18:36

- |

Начинаем традиционно с операционных показателей и производства. Они падают по всем фронтам

Основная маржа исторически — в пиломатериалах. Пока очень далеки от планов в 3 млн м3 — кажется это нереально в текущих условиях.

В бумаге все так же

( Читать дальше )

📉Сегежа -4,7% после того, как компания показала рекордно низкую EBITDA и отрицательную операционную прибыль

- 24 мая 2023, 18:17

- |

Акции упали к минимуму за последние 2 месяца.

Компания сегодня представила отчет за 1 квартал 2023.

EBITDA составила $1,1 млрд в 10 раз ниже, чем в 1 квартале 2022 года, выручка упала почти в 2 раза.

Операционный убыток составил 2,24 млрд руб против прибыли 7,7 млрд годом ранее.

Чистый долг за год вырос с 93 до 123 млрд руб.

"Сегежа" опубликовала результаты за 1 кв. 2023 г. Наблюдается ли улучшение?

- 24 мая 2023, 16:40

- |

📑 Результаты компании в 1кв23 оказались ниже консенсуса.

📉 Выручка компании в 1кв23 снизилась г/г до 18,7 млрд руб. (+10% кв/кв, -42% г/г). Причиной послужила коррекция цен с пиков 2022 г. во всех продуктовых категориях.

🇨🇳 Дополнительным фактором выступило падение объемов продаж пиломатериалов на фоне низкого спроса в Китае в 1 кв. 2023 г. (-11% кв/кв; -26% г/г).

🇷🇺 Поддержку показателям оказали ослабление рубля (+23% по руб./евро кв/кв), рост продаж бумаги, бумажных мешков (рос. активы) и фанеры.

📝 EBITDA компании в 1кв23 составила 1,1 млрд руб.

💰 В 4кв23 очищенная от гос. субсидий и единоразового дохода EBITDA составила -1,1 млрд руб.

👍 Таким образом, наблюдаем улучшение кв/кв в терминах прибыльности по операционной деятельности.

🧱 Мы считаем, что увеличение активности в строительном секторе поможет компании нарастить объемы продаж и поддержит цены во 2 и 3 кв.

⚙️ В целом по 2023 г. ожидаем улучшения показателей прибыльности на фоне продолжающейся оптимизации расходов.

( Читать дальше )

Либо из нас делают Буратино 🤥 либо компания реально нащупало «дно»

- 24 мая 2023, 15:39

- |

👉 Выручка +10%

👉 Скорр. OIBDA +9%

👉 Чистый убыток 3,7 млрд руб.

👉 CAPEX +43%

👉 Free Cash Flow -7,7 млрд руб.🤯

Третий квартал подряд компания показывает убыток.

🥸 Ключевыми факторами стали

🪵 структурная трансформация рынков сбыта, произошедшая за последние 12 месяцев,

💰 укрепление рубля к ключевым иностранным валютам (-15% долл. США, -22% юань)

💸 также снижение цен и объемов реализации по ряду продукции

Радует, что хоть продала европейскую дочку за переуступку долга в размере €100 млн.😄

Менеджмент на прошлом конф-колле заявлял, что 1-2 кв. 2023 г. могут стать «дном» и дальше будет восстановление в связи со стабилизацией рынков сбыта и ослаблением рубля.

Но пока сидим без дивидендов 🤷♂️

🤬 а пока Сегежа пробивает восходящий канал и EMA 👇 напиши, что думаешь по РФ рынку, чет много негатива становиться по отдельным акциям 🤷♂️

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал