Северсталь

На этой неделе Северсталь и ММК представят результаты по МСФО за 1 квартал - СберИнвестиции

- 22 апреля 2024, 20:25

- |

Выручка обеих компаний в 1К24 существенно не изменилась, но EBITDA, как мы ожидаем, снизилась из-за роста затрат. У ММК снижение должно быть более внушительным — примерно на 18% кв/кв за счет низкой интеграции с добывающим сегментом и индексации зарплат. У Северстали снижение EBITDA, скорее всего, составит 8% кв/кв, поскольку компания обеспечена собственным железорудным сырьем, а зарплаты были индексированы позже — в 2К24.

Свободный денежный поток (СДП) у ММК снизился из-за увеличения капитальных затрат и оборотного капитала. Северсталь, напротив, покажет рост СДП по сравнению с предыдущим кварталом благодаря снижению капзатрат.

Что с дивидендами?

( Читать дальше )

- комментировать

- Комментарии ( 0 )

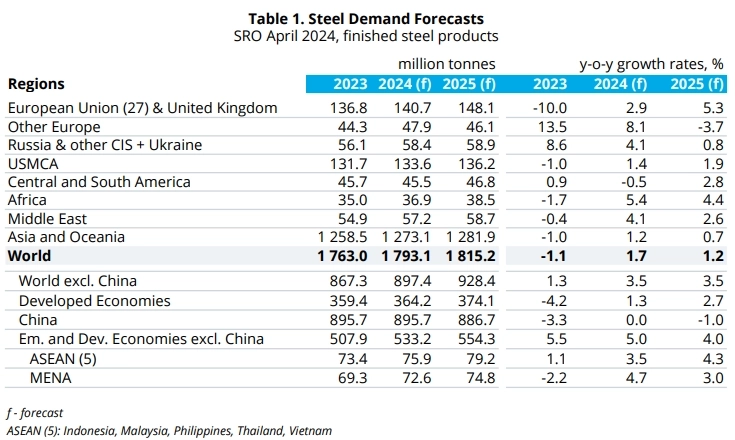

Worldsteel: Прогноз спроса на сталь 2024г: 1,793 млрд т (+1,7% г/г); 2025г: 1,815 млрд т (+1,2% г/г). Россия 2024г: 46,4 млн т (+4% г/г), 2025г: 46,4 млн т (0% г/г)

- 22 апреля 2024, 19:56

- |

📰"Северсталь" Проведение заседания совета директоров и его повестка дня

- 22 апреля 2024, 19:39

- |

Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: дата принятия председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента: 19....

( Читать дальше )

19.04.2024 - Северсталь - СД решит по дивидендам

- 22 апреля 2024, 19:39

- |

Самые быстрые новости у нас! https://t.me/newssmartlab

Источник:https://www.e-disclosure.ru/portal/event.aspx?EventId=PJCdbL8R3EilFCxUdoNG-CQ-B-B

( Читать дальше )

Свободный денежный поток Северстали мог снизиться на 5% в 1 квартале - Мир инвестиций

- 22 апреля 2024, 16:48

- |

• Выручка сталевара, по нашим оценкам, прибавила 14% г/г до RUB 185 млрд благодаря увеличению цен на сталь и росту продаж продукции с высокой добавленной стоимостью.

• Как следствие, EBITDA поднялась на 8% до RUB 58 млрд, хотя рентабельность слегка скорректировалась на 2 п.п. до 31%.

• Скорректированная чистая прибыль металлурга увеличилась на 2% до RUB 40 млрд.

• На фоне роста инвестиций в рамках ранее объявленной инвестпрограммы свободный денежный поток, по нашей оценке, упал на 5% до RUB 26 млрд.

Увеличение капзатрат нивелирует эффект от позитивной динамики в EBITDA (+8% г/г) для свободного денежного потока. В случае распределения всего FCF на дивиденды, DPS составит RUB 31, что вместе с ранее рекомендованным RUB 191.5 обеспечит доходность 12% и может краткосрочно поддержать котировки бумаг.Чуйко Кирилл

( Читать дальше )

В цехе отделки металла № 3 ЧерМК установили первую систему оптического контроля качества с цветным изображением

- 22 апреля 2024, 16:16

- |

Мы продолжаем развивать цифровую аттестацию качества продукции и оснащаем ключевые агрегаты ЧерМК интеллектуальными системами собственного производства.

Экспериментальную систему установили на агрегат поперечной резки № 2. На нем производят холодно- и горячекатаный, травленый, оцинкованный металлопрокат различных марок. Разные типы поверхности, а значит и разные типы возможного брака, потребовали новых технических решений.

Петр Мишнев, директор по техническому развитию и качеству «Северстали»:

«Системы цифровой аттестации уже покрывают 50% оборудования в прокатном производстве ЧерМК. К концу 2026 года мы рассчитываем увеличить этот показатель до 80%. При этом, мы используем в оснащении собственные разработки и намерены в перспективе заменить на них уже действующие зарубежные системы. Новая система оптического контроля поверхности полосы с цветным изображением использует возможности искусственного интеллекта и включает запатентованную технологию двух видов освещения — прямого и диффузионного, что позволило существенно расширить возможности выявления и классификации дефектов. Точность определения отклонений на 30% выше, чем у камер с черно-белым изображением».

( Читать дальше )

Северсталь: Прогноз результатов (1К24 МСФО)

- 22 апреля 2024, 14:29

- |

23 апреля Северсталь представит операционные и финансовые результаты по МСФО за 1-й квартал 2024 г. Мы ожидаем, что продажи стальной продукции компании в 1-м квартале 2024 г. сократятся на 13% г/г на фоне временной приостановки реализации слябов в связи с формированием запаса под ремонт доменной печи No5. Таким образом, финансовые показатели также должны снизиться к аналогичному периоду прошлого года. Согласно нашим расчетам, выручка Северстали по итогам 1-го квартала 2024 г. составит 181,5 млрд руб., EBITDA – 64,5 млрд руб. с рентабельностью 35,5%, FCF – 25,9 млрд руб. Также одновременно с отчетностью компания планирует раскрыть решение совета директоров по дивидендам (заседание прошло 19 апреля). В случае распределения 100% FCF выплата за 1-й квартал 2024 г. должна составить 31 руб. на акцию (доходность 1,7%), при 130% коэффициенте выплат – 40 руб. на акцию (доходность 2,1%).

Мы подтверждаем рекомендацию «Покупать» для бумаг Северстали с целевой ценой 2 028 руб.

( Читать дальше )

ПЛАН ДИВАН 22.04.2024.

- 22 апреля 2024, 07:13

- |

ДОБРОЕ УТРО УВАЖАЕМЫЕ И ЛЮБИМЫЕ ТЕЛЕЗРИТЕЛИ!

ДИВАННЫЙ АНАЛИЗ ДИВИДЕНДНЫХ АКЦИЙ, В КОТОРЫЕ СЕГОДНЯ МОЖНО ЗАПРЫГНУТЬ И СКОЛЬКО-ТО ПРОКАТИТЬСЯ ВВЕРХ (ТОЧНЕЕ МОЙ ПЛАН РАБОТЫ НА БЛИЖАЙШУЮ НЕДЕЛЮ) ДА И ОБЩИЙ АНАЛИЗ РЫНКА ПО ВОЗМОЖНОСТИ — ЧТО ПОКУПАЕМ, ЧТО НЕ ПОКУПАЕМ:

НАСТРОЕНИЕ РЫНКА – нервно\непонятное, по индексу за неделю чуть подросли, но если смотреть по бумагам, скорее разнонаправленное движение, особо без стимулов. Основные фишки к объявлению дивов за неделю ближе не стали, никто ничего не объявил. Если брать за месяц – НЛМК конечно обрадовал всех но даже вместе с Лукойлом и Северсталью им не удается эту нудную тянучку переломить. Соответственно вариантов движения до майских праздников в голове – никаких и нет. Если что-то объявят (хотя-бы те кто обещался) может и прирастем сколько-то, если нет – то сезон пессимизма в самом разгаре… А пессимизм очень приличный – бумаги под дивиденды пока что не растут и стимулов для роста на ближайшие пол года не видно, что покупать после июня\июля непонятно (исключение Газпромнефть – если дадут 0,5-1,5% дивов и бумага просядет).

( Читать дальше )

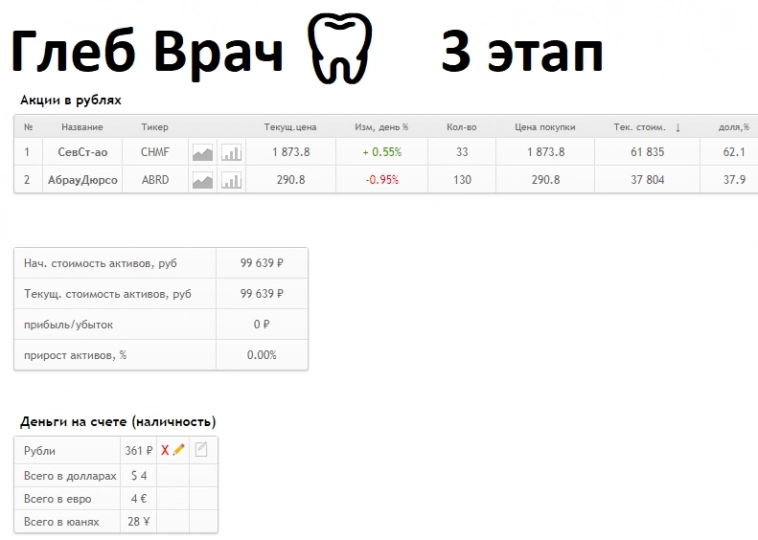

Конкурс портфелей - 3 Этап

- 21 апреля 2024, 10:23

- |

3 этап — Глеб Врач — виртуальный инвестиционный портфель (smart-lab.ru)

🦷 1 - Абрау Дюрсо — Ожидаю на днях шикарный отчет по МФСО за 2023

🦷 2 — Северсталь - Жду 23 апреля рекомендации по квартальным дивидендам + будут раскрыты результаты за 1 квартал 2024

Обзор отчета НЛМК за 2023 год — стоит ли покупать под дивиденды?

- 19 апреля 2024, 15:04

- |

НЛМК опубликовал отчет за 2023 год. Разберем главное.

📊 Финансовые результаты НЛМК за 2023 год

• Выручка = 933,4 млрд руб. (1 полугодие = 505,7 млрд руб., 2 полугодие = 427,8 млрд руб.)

Обратите внимание на снижение выручки во 2-м полугодии, цены на сталь в рублях были выше, чем в 1-м полугодии. Это результат продажи 2-х заводов (НЛМК-Калуга и НЛМК-Урал).

• Чистая прибыль = 209 млрд руб. (1 полугодие = 91,8 млрд руб., 2 полугодие = 117,3 млрд руб.)

Чистую прибыль исказили несколько разовых факторов (как в плюс, так и в минус):

+ 59,8 млрд руб. (прибыль от прекращенной деятельности, полагаю, продажа заводов)

— 24,5 млрд руб. (доля в результатах совместных предприятий)

— 10,7 млрд руб. (результат хеджирования)

+ 5,2 млрд руб. (курсовые разницы)

• Скорректированная чистая прибыль = 174,5 млрд руб. (1 полугодие = 98,1 млрд руб., 2 полугодие = 76,4 млрд руб.)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал